Дамодаран

Какие компании советует покупать А. Дамодаран?

- 23 апреля 2025, 14:56

- |

Прочитал книгу «Невидимая стоимость» А. Дамодарана.

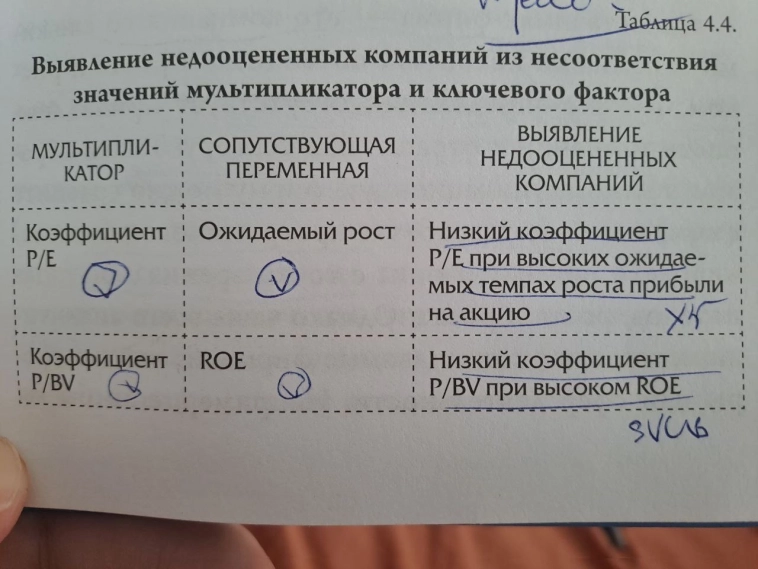

Самая интересная мысль для меня — как найти недооцененные компании через мультипликатор + сопутствующую переменную.

Вот 3 типа компаний, которые рекомендует покупать Дамодаран.

1️⃣ Низкий коэффициент P/E при высоких ожидаемых темпах роста прибыли на акцию.

Это же коэффициент PEG (P/E деленный на темпы роста). Чем ниже, тем лучше. Вот, например:

PEG Ленты 2025 = 4,98 / 18 = 0,28

PEG Хендерсона 2025 = 6,38 / 19 = 0,34

PEG Ленты меньше, значит, она интереснее.

2️⃣Низкий коэффициент P/BV при высоком ROE (для финсектора).

На мой взгляд, особенно интересно найти компанию, которая дешево оценивается по P/BV при среднем высоком ROE. Возможно, у этой компании ROE временно стал ниже, поэтому она подешевела по P/BV. И это возможность.

При текущей оценке подходит под критерии Совкомбанк.

3️⃣ Низкий коэффициент EV/EBITDA с низкими потребностями в реинвестировании (CAPEX).

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 12 )

Асват Дамодаран про дивиденды

- 04 апреля 2025, 14:08

- |

Дивиденды и байбек.

В идеальном сценарии компания генерирует операционный денежный поток, покрывает обязательные расходы (налоги, проценты по кредитам и т. п.), инвестирует оставшиеся средства в перспективные проекты, и только после этого возвращает оставшийся “избыточный” капитал акционерам.

Идеальный сценарий состоит из двух пунктов:

1. Гибкость выплат. В хорошие годы таких свободных средств больше, в плохие – меньше. 2. Связь с инвестиционными решениями. Чем больше компания тратит на новые проекты и обслуживание долга, тем меньше остаётся на дивиденды или выкуп акций.

Реальность же такова: “дивидендная дисфункция”

На практике именно решение о выплате дивидендов зачастую бывает наиболее проблематичным из-за двух главных факторов:

1. Инерция. Компании боятся уменьшать или отменять дивиденды, опасаясь негативной реакции рынка. 2. Психологический барьер. Снижение дивидендов воспринимается как сигнал проблем в бизнесе, поэтому руководство предпочитает продолжать выплаты даже при ухудшении финансовых показателей.

( Читать дальше )

Почему Дамодаран считает, что акции сегодня выглядят исторически дешевыми?

- 31 июля 2020, 12:26

- |

Вопрос оценки акций очень важен. Он позволяет понять, насколько дорогой рынок в текущий момент и помочь в принятии решений о покупке или продаже акций.

Оценка стоимости акций не является абсолютной и меняется со временем. Это связано прежде всего с тем, что и сами компании, технологии, система бухгалтерского учета не являются статичными. А это означает, что даже если мы сравниваем акции одной и той же компании с течением временем, мы не совсем сравниваем одно и то же.

Как считали раньше

До 1960-х годов оценивать компании было легко. Правила бухгалтерского учета были просты. Преобладающее большинство компаний были промышленного типа с большими капитальными затратами и местным потоком доходов. Среди инвесторов преобладала точка зрения, что акции следует покупать за их доходы, иными словами, инвесторы искали стабильные дивиденды. Рост рассматривался как рискованный и туманный.

С 1960-х годов сеть компаний резко изменилась. Драйверами роста стали ритейлеры, предлагающие товары народного потребления, опираясь на маркетинг и бренды. Это увеличивало важность нематериальных активов в балансе. Компании стали приобретать по стоимости выше балансовой, что раньше было артефактом. Инвестиционные банки начали проводить IPO на основе повествований о росте, а сами компании расширялись, превращаясь из региональных в национальные корпорации.

( Читать дальше )

Онлайн-курс "Инвестиционная Философия" от Асвата Дамодарана.

- 29 декабря 2019, 20:39

- |

Вот здесь в блоге Дамодарана, где он рассказывает про свои обучающие курсы 2020 года, попалась ссылка на онлайн-курс Investment Philosophies(Инвестиционная Философия). Про его другие два курса, которые связаны с инвестиционной оценкой и корпоративными финансами, я давно знал(и даже что-то пытался уже смотреть), а вот именно этот попался на глаза в первый раз. Курс Инвестиционная Философия — относительно небольшой и несложный для понимания, я уже посмотрел несколько первых видео. Для тех, кто у кого в новогодние праздники будет немного свободного времени, в перерывах между застольями :-), я тоже рекомендую его посмотреть.

Данный курс, как обычно бывает, есть только на английском языке, и это может стать проблемой для понимания :-(, но вот здесь эти же видео курса выложены на youtube. Лично я включаю их на youtube с английскими субтитрами(для желающих — можно с русскими), и ставлю иногда скорость воспроизведения немного пониже. Ну и на базой странице(

( Читать дальше )

Сколько стоит Saudi Aramco?

- 22 ноября 2019, 10:42

- |

Автор одного их самых известных учебников по инвестициям описал свой подход к оценке саудовского нефтяного гиганта Saudi Aramco. Мы выбрали главные тезисы.

Краткая история

В 1933 году американская Standard Oil of California открыла нефть в песках Саудовской Аравии. Чуть позже Texaco и Chevron создали Arabian American Oil Company (Aramco) для добычи нефти в регионе и транспортировки ее к Средиземному морю. В 1980 году правительство Саудовской Аравии национализировало компанию, дав ей современное название Saudi Aramco в 1988 году.

Saudi Aramco — необычная компания

- Залежи нефти Саудовской Аравии находятся близко к поверхности, что делает издержки по добыче очень низкими.

- Резервы нефти и газа составляют 330 млрд баррелей или почти четверть от мировых резервов, в 10 раз больше, чем у Exxon Mobil.

- В 2018 году Saudi добывала 12,6 млн баррелей нефти и газа в день — больше, чем любая другая компания в мире. Выручка — $355 млрд, операционная прибыль — $212 млрд, чистая прибыль — $111 млрд.

( Читать дальше )

Пузырь ли на американском фондовом рынке?

- 12 октября 2019, 17:26

- |

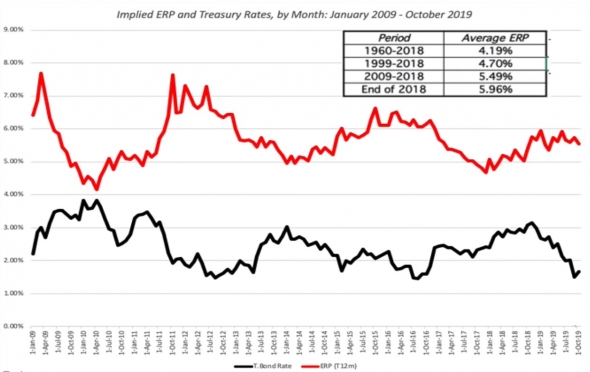

Интересно взглянуть на недавние рассуждения профессора финансового дела в Stern School Business при Нью-Йоркском университете Асвата Дамодарана про текущую премию за риск в акциях американских компаний в моём вольном переводе основных моментов:

Если ERP (equity risk premium, премия за риск в акциях) упадёт до 2-3%, как было в 1999 то это будет сигнал (red flag) для меня. Сейчас она 5,5% — немного выше исторических уровней (красная линия на графике). И конечно имейте в виду, что это всё из-за низкой инфляции. Если она пойдёт в рост, то премия сократится.

Я нейтрально оцениваю текущую ситуацию. Рынок как обычно может пойти и вверх и вниз, Глобальные возможные риски: Импичмент и брексит, Торговые войны, Глобальный более сильный спад экономик с отражением в прибылях американских компаний и сокращением байбеков. Пока этого не видно.

Профессор тактично говорит, что это всего лишь его мнение на данный момент, и вы можете не соглашаться с ним и поступать со своими деньгами как считаете нужным. “Единственное, что я не могу вам сказать – это куда девать кеш, потому что нет безопасных мест, хотя вы всегда можете положить его под матрас.”

( Читать дальше )

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

Настольная книга инвестиционного аналитика

- 21 января 2019, 07:45

- |

Книга Асвата Дамодарана — это своеобразная Библия и одновременно настольная книга для инвестиционного аналитика.

Это книга для тех, кто в инвестировании ориентируется на фундаментальный стоимостной подход.

Наряду с книгой Шарпа «Инвестиции» является базовой книгой для получения знаний для сдачи экзаменов CFA.

Фундамент для отчетов

- 11 октября 2018, 16:49

- |

Жалко уровень раскрытия не позволяет ее использовать по отношению к эмитентам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал