Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

И невозможное возможно: Дал взаймы – заплати

- 08 сентября 2016, 07:58

- |

Вторник стал очередным историческим днем в «сумеречной зоне» под названием Европа. В этот день две крупнейшие нефинансовые компании региона стали первыми в истории, которые получат от инвесторов вознаграждение за то, что займут у них денег.

Первыми ласточками стали немецкий химпроизводитель Henkel и французская фармкомпания Sanofi. Корпорации эти получат 0,05% годовых по вновь размещенным выпускам краткосрочных облигаций. В первом случае речь идет о двухлетних бондах с отрицательной доходностью в объеме 500 млн евро, во втором – о трехлетних.

Виной тому программа QE от ЕЦБ. По данным портала Zerohedge, около 717 млрд евро облигаций еврозоны с инвестиционным рейтингом в конце августа торговались с негативной доходностью. Это составляет 30% общего объема рынка региона. Программа по скупке корпоративных облигаций была запущена регулятором в начале июня, большая часть покупок проводится на вторичном рынке.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Изменится ли монетарная политика ЕЦБ?

- 07 сентября 2016, 20:08

- |

Программа выкупа активов

( Читать дальше )

Торговые идеи от Артема Деева на 7 сентября 2016 года

- 07 сентября 2016, 10:53

- |

Валюты Океании продолжают развитие повышательного ралли. В частности, пара AUDUSD только за вчера прибавила более 100 пунктов и закрыла день на уровне 0,7684. Резервный банк Австралии на заседании по денежно-кредитной политики принял решение оставить ставки на прежнем уровне после того, как снизил ставку до рекордно низкого уровня 1,50% в начале августа. Из сопроводительного заявления стало ясно, что основной угрозой для австралийской экономики остаются низкие темпы экономического восстановления Китая, который может спровоцировать снижение стоимости на сырьевые активы, в том числе и на столь важную для Австралии железную руду. Кроме того, РБА снова напомнил, что ему приходится работать в условиях крайне низкой инфляции, фактически вынуждающей австралийский регулятор продолжать смягчать экономическую политику. Сегодня утром вышли слабые данные по ВВП, подтвердившие опасения, что экономика Австралии полностью утратила импульс восстановления. Пара AUDUSD сразу же после публикации отчета оказалась под давлением, но потенциал снижения еще не исчерпан.

Валюты Океании продолжают развитие повышательного ралли. В частности, пара AUDUSD только за вчера прибавила более 100 пунктов и закрыла день на уровне 0,7684. Резервный банк Австралии на заседании по денежно-кредитной политики принял решение оставить ставки на прежнем уровне после того, как снизил ставку до рекордно низкого уровня 1,50% в начале августа. Из сопроводительного заявления стало ясно, что основной угрозой для австралийской экономики остаются низкие темпы экономического восстановления Китая, который может спровоцировать снижение стоимости на сырьевые активы, в том числе и на столь важную для Австралии железную руду. Кроме того, РБА снова напомнил, что ему приходится работать в условиях крайне низкой инфляции, фактически вынуждающей австралийский регулятор продолжать смягчать экономическую политику. Сегодня утром вышли слабые данные по ВВП, подтвердившие опасения, что экономика Австралии полностью утратила импульс восстановления. Пара AUDUSD сразу же после публикации отчета оказалась под давлением, но потенциал снижения еще не исчерпан.

( Читать дальше )

Эй Драги твой выход

- 06 сентября 2016, 11:48

- |

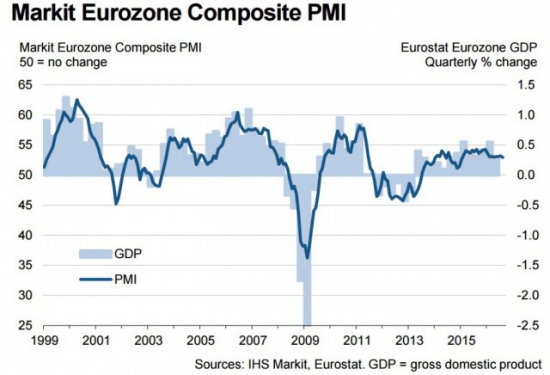

Сводный PMI 19 стран еврозоны в августе 2016 г. опустился до минимума за 19 месяцев, свидетельствуют предварительные данные IHS Markit.

Индекс снизился до 52,9 пункта по сравнению с 53,2 пункта в июле. Предварительные данные указывали на рост индекса до 53,3 пункта. Показатель ниже 50 пунктов отражает снижение активности, выше — рост активности.

Данные опроса усиливают ожидания того, что ЕЦБ примет меры на заседании 8 сентября, чтобы помочь укрепить уверенность в перспективах экономики хотя бы за счет расширения программы количественного смягчения, добавил эксперт.

В то же время индекс деловой активности в сфере услуг Великобритании поднялся с 47,4 пункта в июле до 52,9 пункта в августе, продемонстрировав максимальный рост за всю историю подсчета показателя. Июльское значение показателя было минимальным за три года. Аналитики ожидали повышения индикатора лишь до 50 пунктов.

Сводный PMI в Великобритании в августе вырос до 53,6 пункта с пересмотренных 47,6 пункта в июле. Эксперты Markit отмечают, что пока рано говорить о том, был подъем экономической активности в августе только следствием падения месяцем ранее или это начало восстановления экономики после шока, вызванного решением британцев выйти из ЕС.

Торговые идеи от Артема Деева на 6 сентября 2016 года

- 06 сентября 2016, 10:34

- |

Первая торговая сессия недели как обычно прошла довольно спокойно. Пара EURUSD, получив на азиатской сессии импульс локального восстановления, к концу дня полностью его растеряла. Европейский фундаментальный фон был представлен отчетами по индексам деловой активности в сфере услуг Еврозоны и Германии. Как и ожидалось, снижение активности в производстве было подхвачено аналогичной слабостью и сферы услуг. Так, деловая активность в Германии в прошлом месяце снизилась до 51,7 с 53,3. В рамках всего валютного блока ситуация хуже – 52,8 против прошлого 53,1. В центре внимания трейдеров на этой неделе заседание ЕЦБ, которое состоится в этот четверг. Более 80% экономистов ожидают, что ЕЦБ продлит срок действия программы количественного смягчения за пределы текущего периода — марта 2017 года и поднимет ее лимиты выше целевого уровня 1,7 трлн. евро. Любой подобный шаг будет расцениваться в качестве инструмента экономического стимулирования, приводящего к ослаблению курса национальной валюты. Вероятность корректив текущей монетарной политики резко возросла после выхода неутешительного отчета по индексу потребительских цен, снова оказавшегося в непосредственной близости от нулевой отметки.

Первая торговая сессия недели как обычно прошла довольно спокойно. Пара EURUSD, получив на азиатской сессии импульс локального восстановления, к концу дня полностью его растеряла. Европейский фундаментальный фон был представлен отчетами по индексам деловой активности в сфере услуг Еврозоны и Германии. Как и ожидалось, снижение активности в производстве было подхвачено аналогичной слабостью и сферы услуг. Так, деловая активность в Германии в прошлом месяце снизилась до 51,7 с 53,3. В рамках всего валютного блока ситуация хуже – 52,8 против прошлого 53,1. В центре внимания трейдеров на этой неделе заседание ЕЦБ, которое состоится в этот четверг. Более 80% экономистов ожидают, что ЕЦБ продлит срок действия программы количественного смягчения за пределы текущего периода — марта 2017 года и поднимет ее лимиты выше целевого уровня 1,7 трлн. евро. Любой подобный шаг будет расцениваться в качестве инструмента экономического стимулирования, приводящего к ослаблению курса национальной валюты. Вероятность корректив текущей монетарной политики резко возросла после выхода неутешительного отчета по индексу потребительских цен, снова оказавшегося в непосредственной близости от нулевой отметки.

( Читать дальше )

Торговые идеи от Артема Деева на 2 сентября 2016 года

- 02 сентября 2016, 11:21

- |

Единая европейская валюта на заключительной сессии недели снова снижается. Еще одна волна спроса на доллар по старинке выступает основным фактором давления на рисковые активы. Кроме того, против евро сыграл и национальный фундамент. Так, важный индикатор здоровья промышленного сектора Еврозоны снизился в августе, сигнализируя о том, что замедление, отмеченное во втором квартале 2016 года, может продолжиться. Индекс деловой активности в Еврозоне снизился до 51,7 в августе по сравнению с 51,8 месяцем ранее. Еще хуже ситуация обстоит с деловой активностью в промышленности Франции: 48,3 против прошлого 48,5. В Германии пока без изменений 53,6. Очередной блок слабой статистики европейского происхождения увеличивает значимость предстоящего заседания ЕЦБ, которое запланировано на следующий четверг. Сегодня в 12:00 МСК выйдет отчет по индексу цен производителей Еврозоны, который позволит оценить риски индекса потребительских цен на перспективу. Очередное снижение цен производителей будет расцениваться в качестве еще одного фактора замедления инфляционных ожиданий. Еще большее влияние на евро сегодня окажет отчет по американскому рынку труда, имеющему потенциал колоссального воздействия на доллар и все рисковые активы. Рост числа новых рабочих мест в США может стать причиной пробоя парой EURUSD поддержки 1,11.

Единая европейская валюта на заключительной сессии недели снова снижается. Еще одна волна спроса на доллар по старинке выступает основным фактором давления на рисковые активы. Кроме того, против евро сыграл и национальный фундамент. Так, важный индикатор здоровья промышленного сектора Еврозоны снизился в августе, сигнализируя о том, что замедление, отмеченное во втором квартале 2016 года, может продолжиться. Индекс деловой активности в Еврозоне снизился до 51,7 в августе по сравнению с 51,8 месяцем ранее. Еще хуже ситуация обстоит с деловой активностью в промышленности Франции: 48,3 против прошлого 48,5. В Германии пока без изменений 53,6. Очередной блок слабой статистики европейского происхождения увеличивает значимость предстоящего заседания ЕЦБ, которое запланировано на следующий четверг. Сегодня в 12:00 МСК выйдет отчет по индексу цен производителей Еврозоны, который позволит оценить риски индекса потребительских цен на перспективу. Очередное снижение цен производителей будет расцениваться в качестве еще одного фактора замедления инфляционных ожиданий. Еще большее влияние на евро сегодня окажет отчет по американскому рынку труда, имеющему потенциал колоссального воздействия на доллар и все рисковые активы. Рост числа новых рабочих мест в США может стать причиной пробоя парой EURUSD поддержки 1,11.

( Читать дальше )

Торговые идеи от Артема Деева на 1 сентября 2016 года

- 01 сентября 2016, 10:54

- |

Фунт на вчерашних торгах держался на положительной территории, однако, публикация американской статистики по рынку труда смогла отбросить его от локальных максимумов. За прошлый месяц по версии ADP американская экономика создала 177К новых рабочих мест, приблизив участников рынка к долгожданному повышению ставок в США. Сегодня помимо резонанса от вчерашнего отчета, фунту есть на что обратить внимание и из национальной статистики. В 11:30 МСК выйдут данные по индексу деловой активности в производственном секторе Markit. По прогнозам индекс останется ниже 50 пунктов, что будет расцениваться как подтверждение рецессии в которой оказалась британская экономика некоторое время назад. Еще большие выводы об эффективности мер, предпринимаемых Банком Англии для снижения негативных последствий выхода из состава ЕС, позволит сделать состояние сферы услуг, но это уже статистика следующей недели. На текущем этапе лучше снова сделать ставку на сильный доллар и ухудшение макроэкономической картины в Англии.

Фунт на вчерашних торгах держался на положительной территории, однако, публикация американской статистики по рынку труда смогла отбросить его от локальных максимумов. За прошлый месяц по версии ADP американская экономика создала 177К новых рабочих мест, приблизив участников рынка к долгожданному повышению ставок в США. Сегодня помимо резонанса от вчерашнего отчета, фунту есть на что обратить внимание и из национальной статистики. В 11:30 МСК выйдут данные по индексу деловой активности в производственном секторе Markit. По прогнозам индекс останется ниже 50 пунктов, что будет расцениваться как подтверждение рецессии в которой оказалась британская экономика некоторое время назад. Еще большие выводы об эффективности мер, предпринимаемых Банком Англии для снижения негативных последствий выхода из состава ЕС, позволит сделать состояние сферы услуг, но это уже статистика следующей недели. На текущем этапе лучше снова сделать ставку на сильный доллар и ухудшение макроэкономической картины в Англии.

( Читать дальше )

Мягкая денежно-кредитная политика и её обратный эффект

- 31 августа 2016, 15:03

- |

Одним из последних Центральных Банков, который пошел на снижение процентной ставки и стимулирование монетарной политики, стал Банк Англии. Как результат, мы видим курс британской валюты против американского доллара не ниже области 1,28-1,30, а наоборот, выше, что выступает сомнительным результатом действий регулятора.

К дополнению можно вспомнить решения остальных Центральных Банков в течение 2016 года, которые проводят мягкую денежно-кредитную политику, но на снижение курса национальной валюты это не влияет.

Чтобы далеко не идти, можно привести пример вокруг ЦБ РФ и курса российского рубля. 10 июня 2016 года банковским регулятором России было принято решение по снижению процентной ставки на 50 базисных пунктов. На тот момент курс валютной пары USD/RUB был 64,90. Сейчас котировки данного валютного инструмента равны былому курсу. Кроме того, после этого решения мы наблюдали «медвежье» ралли до 62 фигуры.

Свежим примером служит как раз решение Банка Англии снизить процентную ставку на 25 базисных пункта и увеличить программу количественного смягчения. Ранее курс валютной пары GBP/USD составлял 1,3300. На текущий момент пара находится на одну фигуру ниже, но все равно результат такого радикального решения британского регулятора выглядит как минимум сомнительно.

( Читать дальше )

Торговые идеи от Артема Деева на 31 августа 2016 года

- 31 августа 2016, 10:59

- |

Европейская валюта продолжает оставаться под фундаментальным давлением. По итогам вчерашней торговой сессии против евро выступил не только сильный доллар, продолжающий набирать обороты, но и национальный фундамент. Министерство иностранных дел Германии снова акцентировало внимание трейдеров на ситуации вокруг Англии, покинувшей состав европейского интеграционного объединения. В частности, по мнению МИД Германии Брекзит будет иметь долгосрочные последствия, к которым лучше готовиться уже сейчас. Против евро выступили и очередные жесткие комментарии представителя ФРС Стенли Фишера, который продолжает навязывать позицию скорого неизбежного повышения ставок в США. Что касается национальной статистики, то в центре внимания был отчет по индексу потребительских цен Германии. Согласно опубликованным данным, инфляция, в рамках ведущей экономики валютного блока в годовом выражении, так и осталась на уровне 0,4%, однако, в месячном — спад составил 0,2%, что явно сигнализирует о падение потребительской активности. Сегодня в 12:00 МСК участники рынка смогут оценить уровень инфляционных ожиданий в Еврозоне в целом. Как было отмечено ранее, снижение индекса может быть воспринято трейдерами в качестве убедительного довода в пользу более агрессивного стимулирования со стороны ЕЦБ. В этом случае пара EURUSD продолжит снижение с целью закрепления ниже уровня 1,11.

Европейская валюта продолжает оставаться под фундаментальным давлением. По итогам вчерашней торговой сессии против евро выступил не только сильный доллар, продолжающий набирать обороты, но и национальный фундамент. Министерство иностранных дел Германии снова акцентировало внимание трейдеров на ситуации вокруг Англии, покинувшей состав европейского интеграционного объединения. В частности, по мнению МИД Германии Брекзит будет иметь долгосрочные последствия, к которым лучше готовиться уже сейчас. Против евро выступили и очередные жесткие комментарии представителя ФРС Стенли Фишера, который продолжает навязывать позицию скорого неизбежного повышения ставок в США. Что касается национальной статистики, то в центре внимания был отчет по индексу потребительских цен Германии. Согласно опубликованным данным, инфляция, в рамках ведущей экономики валютного блока в годовом выражении, так и осталась на уровне 0,4%, однако, в месячном — спад составил 0,2%, что явно сигнализирует о падение потребительской активности. Сегодня в 12:00 МСК участники рынка смогут оценить уровень инфляционных ожиданий в Еврозоне в целом. Как было отмечено ранее, снижение индекса может быть воспринято трейдерами в качестве убедительного довода в пользу более агрессивного стимулирования со стороны ЕЦБ. В этом случае пара EURUSD продолжит снижение с целью закрепления ниже уровня 1,11.

Рекомендация EURUSD: Sell TP 1,10 SL 1,12

Прогноз по парам GBPUSD и USDJPY на сайте

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал