ИНвестиции

Вложения в недвижимость VS Вложения в облигации

- 07 сентября 2018, 09:07

- |

Так ли выгодны вложения в недвижимость?

Неутешительные новости для тех, кто считает, что вложения в недвижимость с последующей сдачей — хороший вариант вложения капитала.

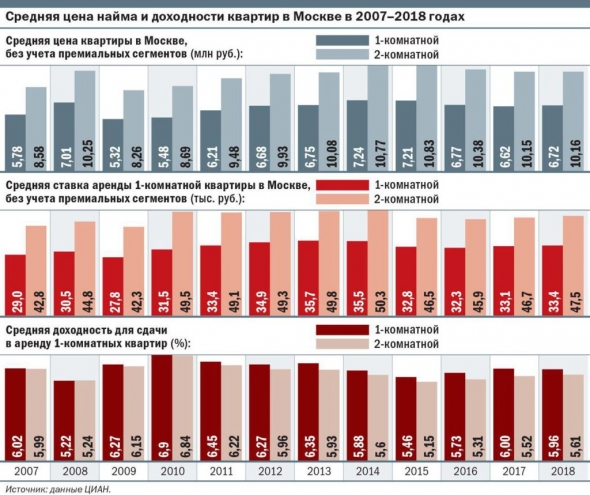

Перед Вами график доходности от сдачи 1-2 комнатных квартир в Москве за 10 лет, цифры из разряда «обнять и плакать» — не больше 6% годовых.

Тезис: безрисковые облигации федерального займа дают больше! Кроме всего прочего, они ликвидны и гарантированы государством, а квартиру попробуй продай быстро.

Ставка на рост цен на недвижимость также вряд ли сработает, ибо реальные доходы населения падают. Прогноз по инфляции неутешительный, ЦБ опускать ключевую ставку уже не станет, а в следующем году, скорее всего будет и повышать (на носу 2% рост НДС), следовательно и ипотека дешевле уже не будет.

В Центральном федеральном округе средняя цена за квадратный метр в новостройке примерно

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 40 )

Падение рубля. Манипуляторы и грёбанные триллионники

- 06 сентября 2018, 20:23

- |

( Читать дальше )

прогноз Мовчана о развитии России на ближайшие 10-15 лет "Почему Россия оказалась на пороге новой эпохи застоя, и как нам к ней готовиться "

- 06 сентября 2018, 13:27

- |

источник https://www.kp.ru/daily/26876/3920099/

Экономист Андрей Мовчан: Пустых полок не будет, но жить станем ощутимо беднее

Почему Россия оказалась на пороге новой эпохи застоя, и как нам к ней готовиться

САНКЦИИ: ОПАСНОСТЬ НЕ ТАМ, ГДЕ БОЛЬШЕ ВСЕГО ШУМА

— Сейчас очень много разговоров вокруг санкций. Один пакет, другой… двадцать пятый… Рынки лихорадит, рубль падает. А говорят, будет еще хуже. К чему готовиться-то?

— В целом я бы санкции подразделил на следующие подвиды. Персональные санкции могут быть обидны и болезненны для конкретных людей, но никак не влияют на экономику страны, в которой 146 млн человек и которая все это прекрасно переживет.

Есть санкции против конкретных компаний. Лишь небольшое количество компаний из этих санкционных списков действительно всерьез являются двигателями нашей экономики. Прежде всего, это те, что связаны с алюминием и редкими металлами. Санкции ударили по этим компаниям значительно, они наверняка потеряют значительную долю свей выручки. Но компании живы. И когда мы говорим, что предприятия, которые продают алюминий, в связи с санкциями потеряют, допустим, 30% своей выручки и вынуждены будут сократить производство, это в принципе равно ситуации, которая сложилась бы при 20% падении цены алюминия. Для рынка алюминия это не экстраординарное событие, компании к таким падениям готовы. Вообще говоря, мировые рынки устроены так, что если вам запрещено продавать Пете, то вы продаете Васе, а Вася перепродает Пете. Ничего кардинально не меняется. Поэтому на эти санкции, кроме как на неприятные, я бы тоже не смотрел. Стране они разрушительного ущерба не наносят.

( Читать дальше )

Покупка акций компании Kohl’s Corporation ($KSS): Инвестидея от 29.08.2018

- 05 сентября 2018, 19:03

- |

Биржа: NYSE

Сектор: Services

Отрасль: Department Stores

Условия сделки

Покупка: в зоне $76–78

Стоп-лосс: под $72,65

Тейк профит: минимальная среднесрочная цель — $89, затем $100; в долгосрочной перспективе цели — $134 и $189 за акцию

Горизонт инвестирования: от 1 года

Краткая характеристика компании

Kohl’s Corporation — офлайн и онлайн-ритейлер из США. В магазинах и на веб-сайте корпорации предлагают одежду, обувь, аксессуары, косметику и товары для дома. По состоянию на 3 февраля 2018 г., у корпорации работают 1158 универмагов по всему миру.

Kohl’s Corporation была основана в 1962 г. Штаб-квартира компании в городе Menomonee Falls, штат Висконсин.

( Читать дальше )

Анализ ПИФов 2. Спарта

- 05 сентября 2018, 16:23

- |

В августе произошли изменения, и ужасные фонды Максвелл Капитал Менеджмент были ликвидированы, а один из них продан Ак Барсу, показатели улучшились, но все равно по результатам первой части я остался недоволен, недоволен тем, что соотношение Инфляция < ФО < ФС < ФИ < MCFTR < ФА не выполняется.

В этой части я попробую найти виновных. Конкретно это означает, что я попробую выявить плохишей, которые регулярно проигрывают рынку.

Если такие найдутся, то попробуем оценить ПИФы без них.

Смешанные фонды я решил забросить, так как даже лучшие из них проигрывают фондам облигаций, ну хоть инфляцию обыграли.

Может вернемся к ним позже.

Выбирать решил так (более наглядной методики не пришло в голову).

Во-первых, будем исследовать доходность фондов на n-летних окнах.

Это позволит исключить неудачную точку входа для кокретного фонда.

Возможно за 11 лет он всех побил, а вот первый год своей деятельности (если первый полный год был 2006) был неудачен.

( Читать дальше )

Проект "30 вопросов Смарт-Лабу": Вопрос №2 «Посоветуйте 3 лучшие книги по инвестированию (не спекуляциям)»

- 05 сентября 2018, 12:47

- |

Чарли Шрем считает, что Биткоин выгоден для долгосрочных инвестиций

- 04 сентября 2018, 16:39

- |

Один из основателей Bitcoin Foundation Чарли Шрем обратился к пользователям криптовалют и призвал последних не поддаваться панике, связаной с высокой волатильностью на рынке. Он добавил, что наиболее выгодно в настоящий момент открыть долгосрочную позицию по Биткоину. При этом вероятность получения прибыли сильно повышается, если активы не будут продаваться в ближайшие пять лет.

«Криптовалюты могут упасть в цене, всякое случается. Иногда цены падают на 90%, а потом вырастают больше чем на 100%. Я рекомендую всем, кто вкладывается в криптовалюты, решить, сколько денег вы готовы потерять безболезненно, именно столько и нужно инвестировать. Просто получайте удовольствие, обучайтесь. Хороших криптовалют много: Bitcoin, Ethereum, Dash, Litecoin. Потратьте время на изучение их отличий», — заявил Шрем.

Он добавил, что бычьи и медвежьи рынки обычно имеют двухлетние циклы. По мнению специалиста, несмотря на большое количество цифровых денег, биткоин всегда будет оставаться главной валютой.

( Читать дальше )

Как криптаны Ferrari из задницы вытащили

- 04 сентября 2018, 13:33

- |

Смотрим на эти два графика:

NYSE: https://ru.tradingview.com/symbols/NYSE-RACE/

Миланская биржа: https://ru.tradingview.com/symbols/MIL-RACE/

Отскок акций Феррари наступает в 2016-м, а в 2017-м начинается стремительный рост #tothemoon. А что у нас было с конца 2016-го? Правильно, начавшееся безумие вокруг #ICO, где криптаны спускали бабки на тачки (феррари и #lambo) и прочие ништяки. На все что угодно, кроме проектов как таковых.

При этом 2016 и 2017 Ferrari называет рекордными и гордится своей корпоративной стратегией. Хотя, на самом деле, итальянцев спас блокчейн и наивные хомяки, которые дали криптанам денег в рамках айсиошечек. Это хомяки обеспечили рекордные продажи и отгрузки. Надеюсь в Маранелло каждое рабочее утро начинают с гимна «Слава хомякам!»

// Пост не претендует на серьезную аналитику, если чо //

ГДЕ брать список маржинальных бумаг?

- 04 сентября 2018, 09:39

- |

После того, как я опубликовал обзор компаний ПИК и ЛСР, оказалось, что я не могу совершить непокрытую продажу по акциям данных компаний.

Непокрытая (или короткая) продажа — это когда вы фактически продаете то, чего у вас нет (и чтобы это стало возможным — ваш брокер вам это одалживает), в расчете, что это что-то упадет в цене и вы затем сможете откупить его дешевле (и вернуть брокеру), получив разницу в виде прибыли

Собственно столкнувшись с этой проблемой, я решил осветить ее немного подробнее в блоге и рассказать, как устроен данный процесс на фондовом рынке.

Не все акции можно купить с плечом и не все акции можно коротко продать

Объяснить такое поведение — очень легко, так как его природа проистекает из здравого смысла. Маржинальная торговля (короткая продажа относится сюда же) подразумевает, что вы получаете заемные средства (в том числе в виде акций).

Брокер вам даст эти средства под процент, но для него это не все. Брокеру важно понимать, что в случае чего он сможет вернуть свои деньги назад.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал