КРИЗИС

Предвестники кризиса

- 04 декабря 2018, 17:50

- |

На мировых финансовых рынках после саммита G20 воцарился локальный оптимизм, но на долго, на мой взгляд, расслабляться определенно не стоит.

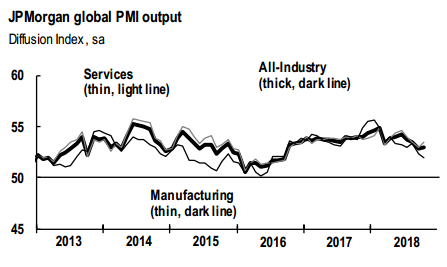

Инвесторы все больше закладывают в стоимость рисковых активов более медленное повышение ставок, чем этого ждали ранее. А тем временем доходности между 3-х и 5-ти летними облигациями уже нарисовали инверсию. Т.е. доходности по ближним (3-х леткам) выше чем по 5-ти. Такое явление в последний раз наблюдалось в 2007 году и, как правило, не сулит рисковым активам ничего хорошего.

разница между 3-х и 5 летними облигациями US

Вкупе с крайне слабыми данными по деловой активности (почти во всех ведущих экономиках данный показатель за ноябрь вышел слабее ожиданий), можно предположить, что после возможно недолгого отскока вверх нас ждет усиление негативного тренда.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Первый звоночек...

- 04 декабря 2018, 17:15

- |

Вчера произошло историческое событие. Кривая доходности UST приобрела инвертированный вид на участке 3-5 лет. Доходность 5-летних бумаг опустилась примерно на 1 бп ниже доходности 3-летних облигаций. Произошло это впервые за 11.5 лет. Можно ли это рассматривать как сигнал надвигающихся неприятностей?

( Читать дальше )

Кризис 2020 года ?

- 04 декабря 2018, 14:57

- |

Никакие меры по ограничению технического развития не помогут нам. Мы все равно придем к глобальному кризису во всю его мощь. Отсюда, будем надеяться, мы поймем, что гармония меж нами должна поддерживаться на человеческом, а не на техническом уровне. Всё больше и больше понимая этот принцип, мы приведем к тому, что человечество с меньшими страданиями придет к хорошей жизни.

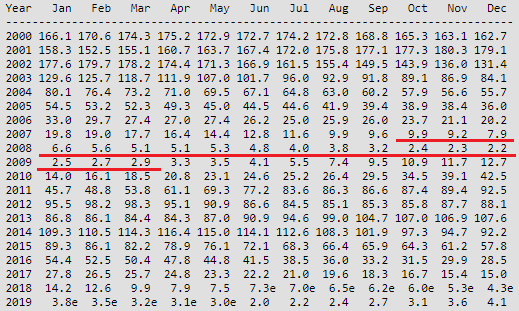

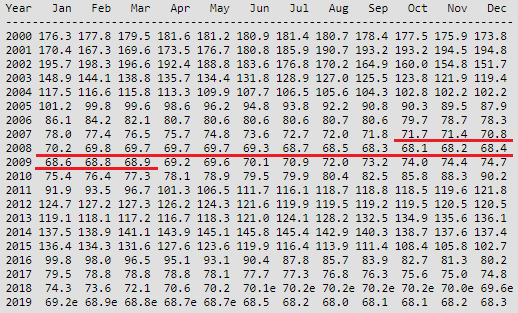

КРИЗИС - ежемесячное обновление расчетных параметров и измеряемых данных

- 02 декабря 2018, 15:11

- |

— 2019 — СИЛЬНЫЙ КРИЗИС;

— 2023 — слабый кризис;

— 2026-2029 — СИЛЬНЫЙ ЗАТЯЖНОЙ КРИЗИС

( Читать дальше )

Рынок жилья США в огне

- 02 декабря 2018, 13:52

- |

Свежая статистика по рынку жилья США от самих американцев, выложенная на ZeroHedge. Ключевой индекс, характеризующий основные составляющие рынка (Total Housing Activity Index) — разрешения на строительство, завершенные объекты и продажи первичного и вторичного жилья пробил все мыслимые линии сопротивления и уверенно пошел ко дну:

(Индекс общей активности рынка жилья в США)

Во время предыдущего кризиса он, кстати, на похожем безоткатном движении сложился в два раза. Причина текущего снижения кроется в ставках, они уже слишком высоки и начали подавлять рынок. Так, ставки по 30-летней ипотеке (30-Year motgage rate) уверенно вышли из диапазона, сформированного в 2013-2016 годах, и пошли вверх. Это, в свою очередь, отправило годовой темп роста индекса активности жилищного рынка на негативную территорию, причем такой динамики мы не наблюдали с 2011 года:

( Читать дальше )

Книга. Эдвард Чанселор: «Каждый за себя, а проигравших — к черту. История финансовых спекуляций».

- 01 декабря 2018, 14:44

- |

«Капитал «слеп», а инвесторы не в силах помнить прошлое, и поэтому обречены каждый раз переживать его заново».

Эдвард Чанселор, историк, успешный инвестбанкир и журналист, создал настоящую энциклопедию финансовых взлетов и падений, начиная с XVI века. Скрупулезно описывая игроков финансовых рынков и прослеживая зарождение, расцвет и крушение финансовых махинаций, оставивших наиболее глубокий след в истории, Чанселор погружает читателя в многослойный и многогранный механизм финансовых спекуляций. Автор обращает наше внимание на двойственную сущность финансовых спекуляций. С одной стороны, они стимулируют поступательное развитие экономики, насыщают рынки ликвидностью, увеличивают обороты и доходность. С другой — спекулянты ассоциируются с хаосом, непредсказуемостью, мошенничеством, злоупотреблениями и коррупцией.Анализируя особенности финансовых «пузырей» в разные периоды истории, Чанселор обнаруживает удивительные параллели между ними, свидетельствующие о том, что с течением веков меняются только названия финансовых инструментов, являющихся объектом спекуляций, и профессиональный жаргон, в то время как их экономическая сущность и значение «человеческого фактора» остаются неизменными с XVI века. Обработав огромный объем информации с именами, датами и цифрами, Чанселор подробно описывает, как финансовые спекулянты используют связи с политиками, членами правительств, руководителями крупных компаний для того, чтобы максимально эффективно манипулировать ценами на финансовом рынке и обеспечивать рост богатства «сильных мира сего» в ущерб всем остальным.

( Читать дальше )

"Мировой финансовый кризис беспрецедентного масштаба" на подходе, утверждают математики

- 30 ноября 2018, 16:20

- |

Если вы думали что 2008 год был плохим годом для финансов, это ничто по сравнению с тем что будет дальше. Группа польских исследователей провела статистический анализ индекса фондового рынка S&P 500 и их выводы — не очень хорошие. Они считают, что у нас есть около 12 лет до того, как катастрофический финансовый кризис обрушит все рынки, по всему миру.

Это не очень хорошо звучит, но данные, к сожалению, достаточно однозначны. Кажется, что с середине 2020-х годов глобальный финансовый крах беспрецедентного ранее масштаба — весьма вероятен", — сказал профессор Станислав Дроздз из команды института ядерной физики польской Академии наук. «На этот раз изменения будут качественными, и действительно радикальными’, — заявил он.

Чтобы доказать свою довольно устрашающую гипотезы (и это просто теория, помните), профессор Дроздз и его коллеги посмотрели различные экономические данные, включая ежедневный список индекса Standard & Poor's 500 в период с января 1950 года по декабрь 2016 года. Они сосредоточились на том, что называемом „показатель Херста

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал