Комментарий

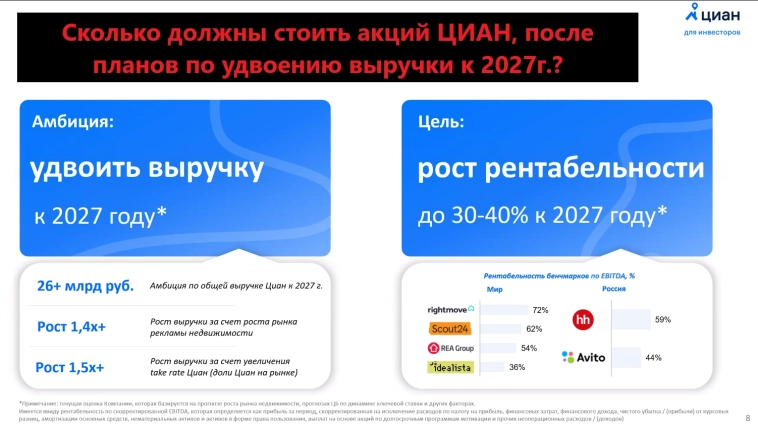

Сколько должны стоить акций ЦИАН, после планов по удвоению выручки к 2027г.?

- 01 апреля 2025, 20:30

- |

Вышли финансовые результаты по МСФО за 2024г. от компании ЦИАН:

👉Выручка — 12,99 млрд руб. (+12,2% г/г)

👉Операционные расходы — 10,76 млрд руб. (+10,3% г/г)

👉Операционная прибыль — 2,23 млрд руб. (+22,6% г/г)

👉EBITDA скор. — 3,21 млрд руб. (+15,4% г/г)

👉Чистая прибыль — 2,46 млрд руб. (+45,6% г/г)

👉Чистая прибыль скор. — 3,22 млрд руб. (+21,4% г/г)

Отчет хороший, выручка растет быстрее операционных расходов, что способствует росту операционной и чистой прибыли (+45,6% г/г до 2,46 млрд руб.), но давайте рассмотрим отчет немного подробнее:

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Чистая прибыль сети заправок Евротранс выросла в 2024 году на 7,4% - до 5,5 млрд рублей, операционные показатели и выручка оказались выше прогнозов

- 01 апреля 2025, 15:59

- |

Чистая прибыль Евротранс (владеет сетью АЗС в Москве и Московской области под брендом «Трасса») выросла в 2024 году по сравнению с 2023 годом на 7,4% — до 5,5 млрд рублей, сообщил на презентации предварительных итогов компании генеральный директор и акционер «ЕвроТранса» Олег Алексеенков.

Выручка в 2024 году составила 187,3 млрд рублей, показав рост на 47,7%. «Драйверы роста этого показателя примерно те же — увеличение оптовых и розничных продаж, также важную роль в этом году играл электропроект», — сказал Алексеенков. Он добавил, что EBITDA выросла на 39,8%, до 17,2 млрд рублей.

«Конечно, на финансовые результаты повлияла ключевая ставка, инфляционные составляющие. С другой стороны, операционные показатели и выручка оказались выше, чем мы прогнозировали», — сказал глава компании.

Алексеенков рассказал, что в 2024 году «ЕвроТранс» запустил в работу две новые автозаправочные станции, еще четыре станции сейчас строятся, 45 комплексов оснащены быстрой электрозарядной инфраструктурой.

( Читать дальше )

Мнение: ослабление курса рубля сильнее переносится в цены, чем укрепление, но прогноз по инфляции на 2025 год в 7-8% достижим

- 01 апреля 2025, 15:52

- |

Наблюдающиеся тренды указывают на достижимость прогноза Банка России по инфляции на 2025 год в 7-8%, считает советник председателя ЦБ Кирилл Тремасов.

«Те тренды, которые сейчас складываются, они позволяют говорить о достижимости вот этого прогноза 7-8% на конец года. Ближе к верхней или нижней границе, не скажем. В отношении валютного курса мы говорили, что курс в последнее время демонстрирует высокую волатильность. И говорить о том укреплении, которое произошло, как об устойчивом, долгосрочном… Нам надо понять, насколько это укрепление носит устойчивый характер», — отметил советник председателя ЦБ.

По его мнению ослабление курса рубля сильнее переносится в цены, чем укрепление.

«Вспомните, у нас был эпизод в 2022 году резкого укрепления рубля. Тогда мы видели не просто замедление, остановку роста цен, мы видели снижение цен по широкому кругу товаров. Сейчас, так как укрепление рубля произошло, но оно не сказать, что очень сильно значимое, наверное, снижения цен на товары, какие-то единичные случаи, но то, что рост цен в непродовольственном сегменте замедлился, причем замедлился очень сильно, это факт. И отчасти этому способствовало некоторое общее охлаждение спроса, этому способствовало и, конечно, укрепление валютного курса», — заявил Тремасов.

( Читать дальше )

Что интересного будет на текущей неделе на первичном рынке рублевых облигаций

- 01 апреля 2025, 10:12

- |

На первичном рынке рублевых облигаций активность была умеренной после ожидаемого решения ЦБ РФ 21.03.2025 сохранить ключевую ставку на уровне 21%. По прошедшим букбилдингам в целом наблюдался хороший спрос, что позволили заметно снизить первоначальные доходности по купонам – на 128-62 б. п.

Новой особенностью размещений становится встраивание в структуру выпусков только Call-опционов (без оферт − Put-опционов), что в условиях вероятного начала цикла снижения ключевой ставки в текущем году, позволит эмитентам произвести принудительный выкуп и не платить далее высокие ставки.

Отдельно отмечу выпуск секьюритизированных облигаций СФО ТБ-3-01 (AA-) на 450 млн руб. по которым спрос превысил предложение 4,5 раза. Более высокая доходность в 28% к ожидаемому погашению через 1,5 года, чем у обычных облигаций с близкими рейтингами, привлекает инвесторов.

На текущей неделе активность повысится. Отмечу наиболее интересные букбилдинги (книги заявок).

Рыбопромышленная компания Инарктика (A) предложит 3-летние облигации серии 002P-02 с квартальным купоном не выше 22,50% (YTM 24,47%) и дюр.

( Читать дальше )

Удвоение прибыли в Ставропольэнергосбыт в 2024г.! Какие будут дивиденды и каких результатов ждать за 2025г.?

- 31 марта 2025, 14:11

- |

Компания Ставропольэнергосбыт опубликовала финансовый отчет за 2024г. по РСБУ:

👉Выручка — 27,37 млрд руб. (+11,3 г/г)

👉Себестоимость — 13,95 млрд руб. (+8,2% г/г)

👉Прибыль от продаж — 1,28 млрд руб. (+36,2% г/г)

👉Сальдо прочие доходы-прочие расходы — +0,04 млрд руб. (-0,176 млрд руб. в 2023г.)

👉Чистая прибыль — 1,23 млрд руб. (+101,83 г/г).

( Читать дальше )

Транснефть отчет за 2024 год: есть все шансы на дивидендный сюрприз, налог был не так страшен?

- 30 марта 2025, 13:13

- |

Транснефть одна из “пострадавших” компаний от изменения налогового режима — ставку налог на прибыль для нее до 2030 года повысили с 20 до 40% (для всех компаний налог на прибыль поднимали с 20 до 25%)

Это привело к обвалу котировок — акции упали с 1600 руб до 900-1200

Смотрим на отчет — не так уж все и плохо, даже с учетом обесценений и повышенного налога на прибыль

( Читать дальше )

Саратовский НПЗ и отчет за 2024 год: короткая заметка, почему этих акций у вас не должно быть в портфеле

- 27 марта 2025, 17:32

- |

Отложенный налог на прибыль в 4 квартале (в размере 240 млн руб) + операционный убыток — итого в 4 квартале отработали в минус

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 26.03.2025

- 26 марта 2025, 17:50

- |

Минфин РФ 26.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26218 с погашением 17.09.2031 и 26240 с погашением 30.07.2036. По итогам 1 кв. 2025 г. размещено 1,389 трлн руб. (или 138,9% от плана).

ОФЗ-26218

- Предложение: доступный остаток (102,4 млрд руб.)

- Спрос: 21,3 млрд руб.

- Размещено: 9,7 млрд руб.

- Средневзвешенная цена: 74,36% от номинала

- Средневзвешенная доходность: 15,33%

- Премия к открытию дня: 11 б. п.

ОФЗ-26240

- Предложение: доступный остаток (50,0 млрд руб.)

- Спрос: 42,5 млрд руб.

- Размещено: 19,5 млрд руб.

- Средневзвешенная цена: 58,36% от номинала

- Средневзвешенная доходность: 15,15%

- Премия к открытию дня: 7 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Что интересного будет на первичном рынке облигации до конца текущей недели

- 26 марта 2025, 10:19

- |

Прошлая неделя была довольно активной на первичном рынке рублевых облигаций в преддверии заседания ЦБ РФ 21.03.2025, где ожидаемо была сохранена ключевая ставка на уровне 21%. Прошедшие букбилдинги (формирование книг заявок) были довольно успешными как по бумагам с фиксированными ставками купонов, так и по флоатерам. Хороший спрос со стороны инвесторов позволял в большинстве случаев снизить максимальные предлагаемые ставки до итоговых в среднем на 100 б. п.

До конца текущей недели запланировано немного интересных букбилдингов по рублевым размещениям. Отмечу наиболее привлекательные.

Аптечная сеть 36,6 (BBB+) предложит 3-летний выпуск серии 002P-02 на 1 млрд руб. с офертой и Call-опционом через 1,5 г. Максимальный маркетируемый ежемесячный купон − 25,50% (YTP 28,70%, дюр. ~1,25 г.). Облигации нефинансовых эмитентов Peer-группы (сходных по рейтингам) дают среднюю доходность в точке дюрации ок. 28%. Полагаю, что по Аптечная сеть36.6-002P-02 YTP должна быть не сильно ниже максимального ориентира.

( Читать дальше )

Башнефть: отчет за 2024 год доказал теорию невоспроизводимости дивидендов 2022-2023, есть ли перспективы в моменте?

- 25 марта 2025, 22:07

- |

Башнефть хуже всех нефтяников прошла 2024 год — ее основные показатели снизились катастрофически

И не сказать, что я об этом не предупреждал заранее в Нефтяном срезе тут — smart-lab.ru/mobile/topic/1119777/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал