ММВБ

Ждем понижения ставки ЦБ РФ в пятницу

- 16 марта 2016, 19:31

- |

На мой взгляд, в пятницу ЦБ РФ все-таки пойдет на символическое смягчение своей монетарной политики. Скорее всего, впервые с августа прошлого года, уровень ключевой ставки может быть понижен с текущих 11% годовых примерно на 0,3-0,5 п.п. Основным аргументом в пользу снижения ставки станет сокращение инфляционного давления и инфляционных ожиданий. Так, согласно февральским данным Росстата, накопленная за последние 12 месяцев потребительская инфляция замедлилась до 8,1% годовых и, с точки зрения ее таргетирования, текущий уровень ключевой ставки явно избыточен. Помимо инфляции, нельзя сбрасывать со счетов и динамику экономического роста. В условиях затянувшейся рецессии, российская экономика явно нуждается в умеренном усилении монетарного стимулирования, которое позволит динамике ВВП быстрее выйти на положительную траекторию роста. Особо актуальным возобновление экономического роста становится в преддверии грядущих выборов в Госдуму.

Инвестидея: ниже ставка — выше акции и слабее рубль

- комментировать

- Комментарии ( 14 )

Откуда у Финама информация по отчету Черкизово по МСФО за 2015г?

- 16 марта 2016, 12:07

- |

http://www.finam.ru/analysis/newsitem/chistaya-pribyl-cherkizovo-za-2015-god-po-msfo-sokratilas-na-60-do-6-mlrd-rubleiy-20160316-115451/

Если отчетности нет (ни по МСФО, ни ГААП) даже на сайте эмитента ?

Конференция будет только в 16-00 по МСК

Вы все усложняете....

- 15 марта 2016, 19:12

- |

Просто Пишите в момент разворота, что это Разворот и укажите — Первую цель.

Почему такое высокое ГО по масяне (ММВБ мини МММ6 (MXI-6.16)) ? Лавры Сергея Пантелеича покоя не дают?

- 14 марта 2016, 11:02

- |

Это что намек на построенную пирамиду ММВБ? И тикер соответствующий МММ 6 (МММ 2016 на ММВБ?)

Март продолжает расставлять все ориентиры.

- 13 марта 2016, 16:04

- |

Предстоящая неделя для всех фондовых рынков будет иметь ещё больше значение, чем неделя прошедшая. Европейский регулятор уже использовал “последний патрон”, и возможно, этот выстрел, оказался выстрелом в ногу, теперь все будут ждать итогов заседания ФРС США, которое пройдёт 15 марта. Вероятность повышения ставки в Америке на мартовском заседании оценивается сейчас лишь в 10%, поэтому сильного разочарования на фондовых рынках мы вряд ли увидим, но негативная реакция вполне может быть. После решительных действий европейского регулятора, ФЕД, скорее всего, так же даст понять, что курс на повышение ставок остается неизменным, а это долгосрочный негатив для инвесторов. В риторике ФРС, с высокой вероятностью, проскользнут нотки оптимизма в отношении прогнозов на ближайшее будущее. Они и будут служить намеком на новые повышения в этом году.

В планах у ФРС на этот год значилось трёхкратное повышение ставки по 0.25% и пока, все данные по экономике США продолжают указывать на дальнейшее ужесточение денежно-кредитной политики. Рынок труда в США в лучшей форме за последние много лет, данные по ВВП США за четвёртый квартал прошлого года также вышли лучше ожиданий, ну а главный ориентир для ФРС – инфляция, показала в январе самый большой прирост и достигла отметки в 1.7%. Следовательно, бездействие регулятора на мартовском заседании только увеличит шансы на повышение ставки в будущие месяцы. Поскольку рынок всегда живёт только будущим и ожиданиями, то закладываться на долгосрочный рост фондовых рынков в текущем году явно не стоит. В лучшем случае, увидим повтор 2015 года, боковую динамику на глобальных рынках и нулевой прирост по итогам года.

( Читать дальше )

MMH к вопросу о ГО....

- 11 марта 2016, 20:32

- |

Управляющий, трейдер … или раб?

- 11 марта 2016, 10:53

- |

Всем привет! Хочу рассказать о своем опыте работы на рынке. Учитывая, что я управляю счетом 100+ млн. руб. уже несколько лет, для тех, кто только в начале пути будет много полезной информации. А со стороны опытных управляющих и инвесторов мне будет полезно узнать мнение со стороны.

Этап 1. Начало

Но в начале пару слов о себе: мне 35+, пришел на рынок в 2004 году, тогда я занимался совершенно другим делом и фондовый рынок для меня был больше хобби, но намерение, что, в конце концов, это станет моей профессией, не покидало меня никогда. С 2004 по 2008 год российский рынок разбухал, как на дрожжах, можно было покупать акции в любой точке и потом ждать прибыль, вопрос был только времени. Именно в тот период сформировалась целая каста «ниппельных» управляющих и избалованных инвесторов, для которых доходность в 30% считалась на уровне банковского депозита.

Но кризис 2008 расставил всё на свои места, к этому времени я уже работал сейлзом в крупном западном банке и неплохо разбирался в иерархии глобального фондового рынка. В начале 2009 появился инвестор, которому я помог купить золото на миллион долларов и за полгода он заработал 30%, что стало отличным авансом для нашей будущей деятельности. Но денег в управление я пока не принимал, так как не был уверен в себе, поэтому обкатывал на своем счете стратегии на акциях и фьючерсах. Весной 2010 года я решил, что готов и предложил свои услуги. Инвестор дал в управление в 5 раз больше капитал, чем я предлагал и с апреля месяца мы начали. У меня от этой суммы бегали мурашки, а мысленно я уже подсчитывал бонус.

( Читать дальше )

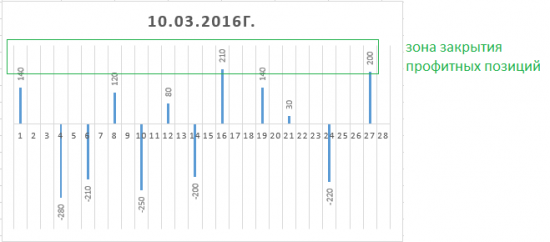

Две плиты РТС 85000 , Мамба 1900

- 10 марта 2016, 21:52

- |

, до экспирации, я не вижу РТС выше 85000, поэтому в лонг с утра не планировала входить, плюс еще и конференция ЕЦБ вносила нотку неопределенности в рынок.

Когда появилась первая реакция Американского и Российского рынка на выступление, решила зашортить РТС, но только половину позиции дали по желаемой цене 84250, остальную часть пришлось добирать немножко ниже. Всего лишь 7-ую часть позиции закрыла перед вечеркой, а оставшуюся оставила до цели. Повезло закрыть полностью позицию почти по лоям. 81640. Итого РТС сегодня за 4 часа дал возможность заработать 228000 руб.(два последних часа из которых провела в спорт-зале)) Трейдинг — это замечательно, но тренировку никто не отменял)))

В целом, на ближайшие несколько торговых сессий, думаю, что РТС будет торговаться в диапазоне 81350-85000 до экспирации, если только завтра с открытия ниже 81000 не улетим.

( Читать дальше )

Алготрейдинг. Робот-кусака на РТС. Ri long and short

- 10 марта 2016, 18:11

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал