МОСТОТРЕСТ

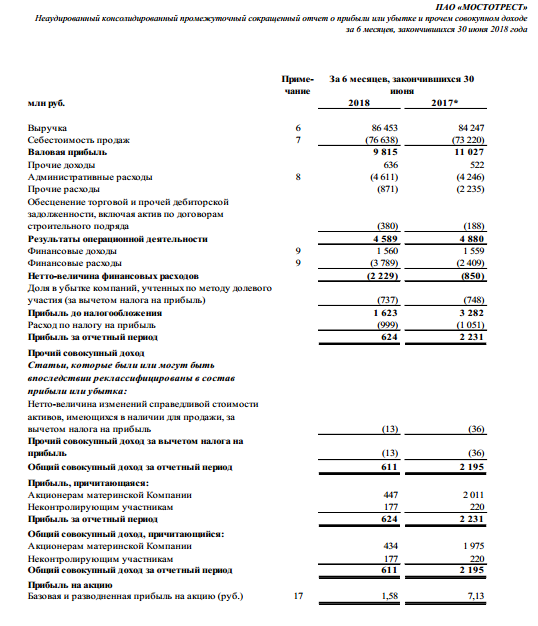

Мостотрест - прибыль акционеров за 1 п/г по МСФО уменьшилась в 4,5 раза г/г

- 29 августа 2018, 14:34

- |

- комментировать

- Комментарии ( 0 )

Мосты Платона. Новые мосты России

- 04 августа 2018, 22:36

- |

Акции ММВБ, связанные с этим постом: Мостотрест (тикер MSTT)

---

С 2015 года в России действует система Платон. С её помощью взимается плата с грузовиков (российских и иностранных), максимальная масса которых превышает 12 тонн. Для сравнения скажу, что в Германии действует аналогичный сбор. Им обложены грузовики массой свыше 7,5 тонн, то есть там этой программой охвачен более широкий круг транспортных средств. Тяжёлые фуры колесят по российским федеральным трассам, портят дорожное покрытие. Платон взыскивает эти средства в пользу дорожного фонда.

С момента запуска системы по 15.05.2018 было собрано уже 47 миллиардов рублей. Эти деньги расходуются на строительство дорог и мостов, часть из них уходит в регионы в качестве компенсации выплаты по транспортному налогу. И часть тратится на поддержание работоспособности этой системы сбора денег. Собранные за 2,5 года года 47 миллиардов рублей – это не так уж и много, меньше миллиарда долларов. Но эффективность их расходования велика. Результат очевиден и наблюдается по всей стране.

( Читать дальше )

Ставить на рост Газпром нефти было бы рискованно

- 21 июня 2018, 16:25

- |

Рубль к середине дня немного ослаб против доллара и укрепился против евро. Доллар, однако, оставался ниже 64 руб, а евро стремился к 73,5 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции “АЛРОСА” (+2,09%), а также бумаги “Мостотреста” (+1,72%). В лидерах падения были котировки “Энел Россия” (-10,5%), а также бумаги “Газпром нефти” (-1,17%).

Акции “Газпром нефти” чувствуют себя слабо, хотя накануне смогли отыграть большую часть внутридневных потерь. ADX, однако, свидетельствует об усилении нисходящего тренда, а бумаги обладают потенциалом падения до входа в зону перепроданности. При падении ниже 310 руб акции вновь могут направиться в район 300 руб и ниже. Делать ставку на их повышение сейчас было бы рискованно.Кожухова Елена

ИК «Велес Брокер»

Дивидендная доходность по акциям Мостотреста оценивается в 9%

- 30 мая 2018, 12:37

- |

Акционеры Мостотрест могут получить по итогам работы компании в 2017 г. дивиденды на уровне 10,64 руб. на одну акцию. Как сообщила компания, во вторник совет директоров рекомендовал выплатить 2,19 руб. на акцию в качестве финальных дивидендов, всего 618,052 млн руб. Ранее за 9 месяцев 2017 г. было выплачено 8,45 руб. на акцию, общая сумма выплат составила 2,385 млрд руб. Дата, на которую определяются лица, имеющие право на получение дивидендов, — 3 июля 2018 г. Ранее 18 мая 2018 года совет директоров компании принял решение о созыве годового собрания акционеров 22 июня 2018 года. Дата закрытия реестра для участия — 29 мая 2018 г.

Объем дивидендных выплат сохранен на уровне 2016 года, тогда компания также выплатила в общей сложности 10,64 руб. на бумагу. На дивиденды Мостотрест направит почти всю чистую прибыль по МСФО или 34% от показателя по РСБУ. Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним оценивается в 9%.Промсвязьбанк

Мостотрест - финальные дивиденды за 2017 г - 2,19 рубля на одну обыкновенную акцию

- 29 мая 2018, 14:14

- |

«1. Распределить прибыль Общества по результатам 2017 отчетного года в размере 8 585 940 272 рублей следующим образом:

а) выплатить вознаграждение членам Совета директоров (в соответствии с Положением о выплате членам Совета директоров ОАО «МОСТОТРЕСТ» вознаграждений и компенсаций, утв. решением Общего собрания акционеров 29.03.2011) с начислением страховых взносов – 76 364 140 рублей;

б) распределить на дивиденды по результатам 2017 года всего 3 002 772 920 рублей, в том числе:

распределено на дивиденды и выплачено по результатам 9 месяцев 2017 года – 2 384 720 975 рублей;

выплатить на дивиденды по результатам 2017 года – 618 051 945 рублей;

( Читать дальше )

Неловкое молчание

- 20 мая 2018, 13:21

- |

Добрый день, уважаемые читатели.

Сегодня я не буду выделять некую центральную тему, а коротко пройдемся по ряду основных событий. Не сомневаюсь, что-то, вероятно, затрагивалось уже другими авторами, по паре моментов я собираюсь написать уже больше недели. Впрочем, всему свое время.

А какое время на рынке? Возникла некоторая пауза. Многие бумаги достаточно высоко, чтобы стремиться их купить, но они все еще недостаточно дорогие, чтобы их продавать. Цели не достигнуты. Где-то все еще сильная конъюнктура, как в нефтянке, например. Нет большого смысла торопиться продавать акции нефтегазового сектора, год очевидно будет ударный, компании хорошо заработают и будут дивиденды (в дивидендных историях разумеется). Это справедливо для многих бумаг. Где-то сырье выглядит неплохо, кому-то помогает доллар, совершенно отбившийся от нефти и передающий привет исследователям корелляций, кто-то гасит долг, кто-то хорошо платит. Куда ни кинь взгляд везде все неплохо, а ведь всего месяц назад обсуждали третью мировую… Ничто не вечно под луной.

По большинству бумаг цели еще впереди — и по цене и по времени. На текущий год я планирую максимально ничего не трогать, разве что докупить на дивиденды то, что будет доступно и держать примерно до 2020, где будут пересмотры стратегий, корректировки в планы развития и прочее. Конечно, какие-нибудь форс-мажоры должны повлиять на подобный план, на то они и форс-мажоры. Но пока на фоне неловкого рыночного молчания есть что обсуждать, но нечего делать.

Очень коротко о ряде нерастущих историй: Магнит, Мостотрест, также планировался Сургут, который с растущей нефтью и повысившимся долларом был просто кремень. Не рос ни в какую. Блумберг провел исследование и рассказал о том, что следующей компанией под санкциями будет именно Сургут. Все видели эффект на Русале и не торопились брать бумагу, только несколько дней назад история с санкциями начала эмоционально отходить в тень и жадность победила.

( Читать дальше )

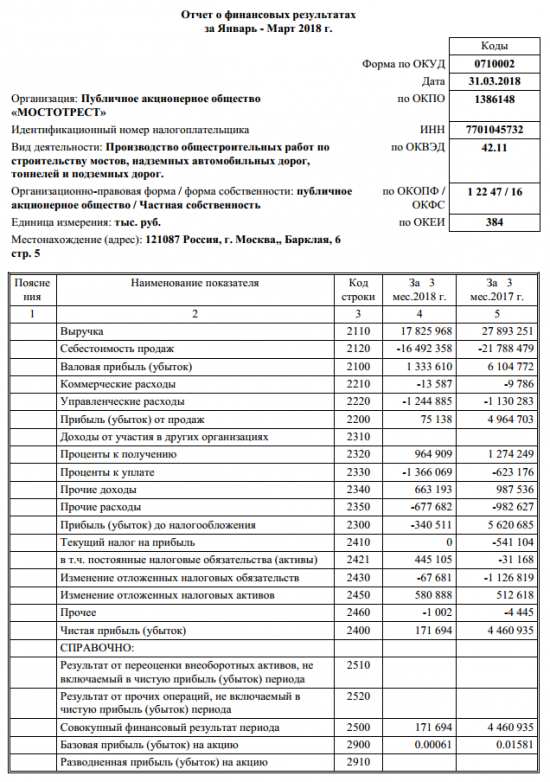

Мостотрест - чистая прибыль по РСБУ за 1 квартал 2018 года сократилась в 26 раз

- 15 мая 2018, 22:15

- |

Выручка компании за январь-март снизилась на 36% — до 17,8 млрд рублей.

Валовая прибыль уменьшилась в 4,5 раза – до 1,3 млрд рублей.

Прибыль от продаж составила 75,1 млн рублей против 4,9 млрд годом ранее.

отчет

Мостотрест - чистая прибыль в 2017г по МСФО упала на 40%, до 3 млрд руб

- 20 апреля 2018, 18:05

- |

Основные операционные и финансовые результаты:

- Рыночная доля Группы не изменилась и составила 14,6%(b) в 2017 году;

- Бэклог© составил 288,1* млрд рублей, пополнившись в 2017 году новыми проектами на общую сумму 74,3* млрд рублей;

- Выручка составила 207,8 млрд рублей, увеличившись на 19% по сравнению с прошлым годом за счет роста объемов строительства;

- Валовая прибыль сократилась на 12% с 26,8 млрд рублей в 2016 году до 23,6 млрд рублей. Рентабельность по валовой прибыли снизилась на 3,9 п.п. до 11,4%, что обусловлено динамичным ростом ряда статей себестоимости;

( Читать дальше )

Мостотрест - структура Ротенберга купила 94,2% акций компании

- 11 апреля 2018, 13:51

- |

Компания «Стройпроектхолдинг», принадлежащая Аркадию Ротенбергу, приобрела 100% акций «ТФК-Финанс», которая в свою очередь владеет 94,2% акций «Мостотреста».

Как ранее заявлял Ротенберг, ему интересна сфера инфраструктурного строительства.

«Выступая подрядчиком строительства Крымского моста, компания освоила новые технологии и компетенции, стала еще более конкурентоспособной. Мы рассчитываем, что это приобретение повысит эффективность бизнеса. А также поможет нам сохранить и приумножить традиции качественного и своевременного выполнения строительных проектов любой сложности»,

Финанз

сообщение

Веселый понедельник

- 10 апреля 2018, 01:04

- |

Ну что же, сегодня веселый понедельник. Т.к. я не гуру, никого учить жизни я не собираюсь, всего лишь расскажу о своем скромном жизненном путе.

Начну с того, что с баксом мои отношения за последние 3 года складывались относительно удачно. В 2014 году я покупал бакс где то по 45..48, и потом продал часть в районе 70. Тупо наличку. Я тогда еще даже близко не торговал на бирже. Не то, чтобы много бакса покупал, но психологически было комфортнее, что часть денег в валюте, и что я что-то заработал на резкой смене курса.

Потом, уже в 2016 году, я снова начал переводить рубли в доллары, примерно по 65...67, ожидая новую волну девальвации. И продолжал понемногу докупать в 2017 и 2018м году. Опять же, не всё, что нажито непосильным трудом, только примерно четверть сейчас в валюте.

Также, около четверти сбережений, у меня на бирже. В портфеле большую часть я держу в облигациях. Акций на начало понедельника было процентов 35..40.

Что-то понемножку я в марте продавал, но не сильно. Алроса, Юнипро, Мосэнерго, ФСК, спекулятивно часть продавал, с мыслью если будет пониже еще докуплю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал