Минфин

Минфин планирует увеличить продажи «народных облигаций»

- 06 декабря 2018, 12:24

- |

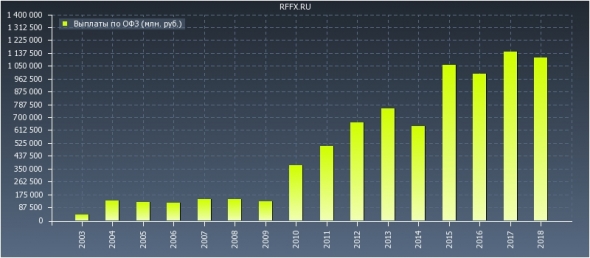

В следующем году Минфин планирует расширить географию продаж «народных ОФЗ» и улучшить условия для их покупателей. Об этом директор департамента госдолга Минфина Константин Вышковский сообщил на облигационном конгрессе Cbonds. «До конца года Минфин озвучит все новации, и это позволит увеличить в следующем году объем продаж этих бумаг», — сказал Вышковский.

Он уточнил, что, в частности, гражданам больше не придется платить комиссию при операциях с «народными облигациями»: затраты на выплату агентам возьмет на себя федеральный бюджет

Чиновник также напомнил, что правительство расширило список банков-агентов, которые имеют право предлагать гражданам «народные ОФЗ». На данный момент их четыре. По его словам, это позволит существенно расширить географию продаж.

«Сейчас география носит фрагментарный характер, в основном это крупные города», — сказал Вышковский. Все эти меры, как рассчитывают в Минфине, должны привести к росту объемов размещения. «Рассчитываем на кратное увеличение продаж», — подчеркнул он.Блин, вот прям уже не знают как с ширнармасс денег ещё выкачать. КМК, закончится всё тем, что просто отберут часть денег у народа «на благое дело»

- комментировать

- Комментарии ( 1 )

Рублевый долг: Все меньше шансов на обновление максимумов доходностей ОФЗ в этом году

- 05 декабря 2018, 15:56

- |

Глобальные рынки все больше захватывают опасения по поводу инверсии кривой доходностей treasuries, спред между доходностями пятилетних и трехлетних бумаг стал отрицательным (!), а спред между доходностями десятилетних и двухлетних бумаг снизился до минимума с 2007 года — 12 пунктов. Обычно такая ситуация предвещала рецессию в экономике США и снижение ставки ФРС, в этой ситуации инвесторы опасаются обвала американского рынка акций, хотя обычно это происходило со значительным временным лагом. С другой стороны, ожидания более медленного повышения ставки ФРС поддерживают спрос на евробонды развивающихся стран и в связи с этим обратим внимание на увеличившийся в последние дни спред RUSSIA28 – UST10 до значений выше 220 пунктов (максимальные значения этого года). Полагаем, что этот спред может уменьшиться по крайней мере до 200 пунктов и, соответственно, доходности евробондов РФ могут снизиться на 20 – 30 б.п., конечно если не будут расти доходности treasuries.

Тема антироссийских санкций отходит на второй план, а продолжающийся выход нерезидентов из рублевых ОФЗ оставляет все меньше шансов на обновление максимумов доходностей ОФЗ в этом году, мы полагаем, что восстановление котировок продолжится, хотя остаются существенные риски – растущая инфляция и инфляционные ожидания и вероятность увеличения ключевой ставки на 25 пунктов на предстоящем заседании Банка России 14 декабря. Также сдерживать рост будет увеличение объемов размещения ОФЗ со стороны Минфина по мере снижения доходностей.

Подробнее

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

Регулятор планирует возобновить покупки валюты на открытом рынке для минфина

- 28 ноября 2018, 17:15

- |

Решение абсолютно ожидаемое при текущих ценах на нефть.

Такие интервенции рубль сможет пережить.

Главный вопрос: когда регулятор начнет и на какой срок размажет “догоняющие” покупки, сформировавшиеся с сентября 2018 г. Нужно помнить, что эти объемы отчасти сложились еще при нефти по 80. Для рубля критично, чтобы этот процесс был отложен.

И это по-прежнему наиболее вероятный сценарий. При сохранении такого неоднозначного внешнего фона навес может сохраняться годами. Ничто не требует срочно зеркалировать операции с минфином. А что по этому поводу думает сам Банк России, расскажут по итогам следующего заседания (14-го декабря).

https://t.me/gko00

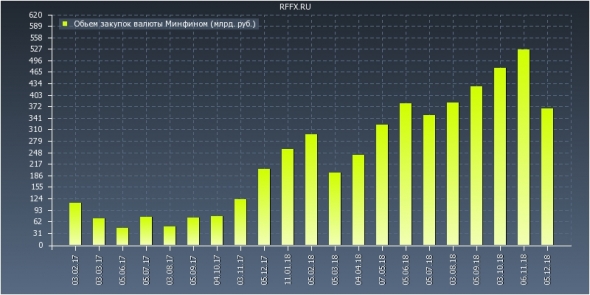

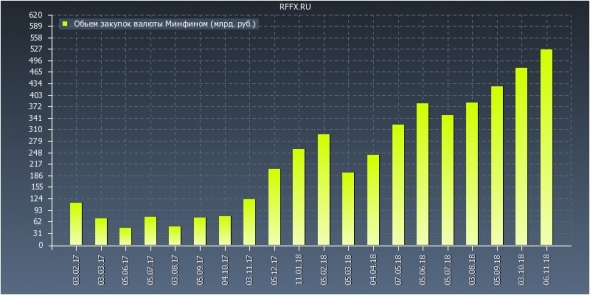

Минфин РФ в ноябре купит рекордный объем валюты

- 06 ноября 2018, 13:23

- |

В октябре объем полученных нефтегазовых доходов превысил прогноз на 12 млрд руб. А в ноябре ожидаемый объем составит более 500 млрд руб., сообщили в ведомстве.

Подробнее на РБК:

www.rbc.ru/finances/06/11/2018/5be160dc9a794723de4c18b8

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал