SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

М.Видео

МВидео результаты 2 квартал

- 23 июля 2020, 20:05

- |

Есть мнение, что ритейл очень плохо реагирует на коронавирус, в магазины никто не ходит, все закрываются и банкротятся.

Реальность другая. Пандемия коснулась в основном мелких ритейлеров, которые не смогли наладить работу в кризис. Лично я ходил в самый разгар пандемии покупать электронику в ДНС, они перестроились и продолжили работать и в оффлайне, и в онлайне. Жаль, что на бирже эта компания не торгуется, она реально мощная.

Зато торгуется МВидео, за которой давно слежу. Компания долгое время не платила дивиденды, плюс в хозяинах Гуцериев, обычно это минус для компании. Тем не менее эта компания в последние годы набрала вес и в прошлом году, когда торговалась по 400, это по моей оценке была справедливая оценка, апсайда не было видно. Бумагу разогнали ни на чем до 600, потом она ожидаемо сдулась. Не будь короны, 400 — нормальная цена. Но оказывается, компания умудрилась развиться. Смотрим результаты за полугодие.

Выручка +7 г/г — в кризис! когда люди выносили гречку и муку из магазинов! В апреле был сильный спад, в мае — не очень, в июне возврат к росту.

( Читать дальше )

Реальность другая. Пандемия коснулась в основном мелких ритейлеров, которые не смогли наладить работу в кризис. Лично я ходил в самый разгар пандемии покупать электронику в ДНС, они перестроились и продолжили работать и в оффлайне, и в онлайне. Жаль, что на бирже эта компания не торгуется, она реально мощная.

Зато торгуется МВидео, за которой давно слежу. Компания долгое время не платила дивиденды, плюс в хозяинах Гуцериев, обычно это минус для компании. Тем не менее эта компания в последние годы набрала вес и в прошлом году, когда торговалась по 400, это по моей оценке была справедливая оценка, апсайда не было видно. Бумагу разогнали ни на чем до 600, потом она ожидаемо сдулась. Не будь короны, 400 — нормальная цена. Но оказывается, компания умудрилась развиться. Смотрим результаты за полугодие.

Выручка +7 г/г — в кризис! когда люди выносили гречку и муку из магазинов! В апреле был сильный спад, в мае — не очень, в июне возврат к росту.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

М.Видео-Эльдорадо - планирует вернуться к выплатам дивидендов после результатов в августе

- 23 июля 2020, 17:39

- |

финансовый директор М.Видео-Эльдорадо Екатерина Соколова.

компания наблюдает 30-процентный рост продаж в июле в годовом выражении и ожидает, что в августе также покажет двузначный рост.

В этом году открыто 13 новых объектов продаж и планируется открыть до конца года еще 30-40 объектов.

источник

источник

«Компания показывает очень хорошие результаты, и в августе с точки зрения финансовых показателей, я думаю, что вы, скажем так, будете довольны, когда увидите все наши финансовые метрики. Менеджмент преодолел всю сложную ситуацию второго квартала, и результаты первого полугодия будут очень хорошими»

«Поэтому в целом для себя мы можем внутренне признать, что у компании достаточно сил и ресурсов для того, чтобы вернуться к практике выплаты дивидендов. К этому вопросу мы вернемся именно после раскрытия финансовых результатов в августе»

компания наблюдает 30-процентный рост продаж в июле в годовом выражении и ожидает, что в августе также покажет двузначный рост.

«Мы очень уверенно заходим в третий и четвертый кварталы»

В этом году открыто 13 новых объектов продаж и планируется открыть до конца года еще 30-40 объектов.

«Мы будем открывать новые магазины, но будем делать это аккуратно, в зависимости от развития онлайн-бизнеса в том или ином регионе»

источник

источник

М.Видео-Эльдорадо - начинает продажи по модели маркетплейса

- 23 июля 2020, 17:35

- |

- Группа «М.Видео-Эльдорадо» начинает работать с производителями и мерчантами по модели маркетплейса, сохраняя при этом текущую бизнес-модель, самостоятельные закупки основного ассортимента бытовой техники и электроники как ключевой пул товаров.

- Группа планирует за счёт модели маркетплейса существенно расширить модельный ряд текущего ассортимента, а также начать работу с новыми категориями, смежными с электроникой и бытовой техникой – электроинструментами, товарами для ухода за детьми, электронными игрушками, спортивными тренажёрами, что позволит привлечь новых клиентов и увеличить частоту покупок. В среднесрочной перспективе реализация партнёрских товаров может составить порядка 10% оборота Группы.

- «М.Видео-Эльдорадо» будет интегрировать партнёров как самостоятельно, так и используя платформу goods.ru, что не требует дополнительных капитальных затрат.

М.Видео-Эльдорадо - продажи во в кв -5,8%, в 1 п/г +7,6%

- 23 июля 2020, 10:29

- |

Ключевые показатели первого полугодия 2020 года

- Продажи Группы выросли на 7,6% год-к-году до 208,4 миллиарда рублей (с НДС).

- Общие онлайн-продажи компании выросли на 97,5% год-к-году до 116,8 миллиарда рублей (с НДС), составив 56,1% от общих продаж Группы.

- Среднемесячная аудитория сайтов Группы выросла на 43% к первому полугодию прошлого года и достигла 75,9 миллиона.

- Установки мобильного приложения «М.Видео» выросли на 457% до 3,6 миллионов. Приложение имеет рейтинг 4,5 и 4,7 в App Store и Google Store, соответственно.

Ключевые показатели второго квартала 2020 года

- Продажи Группы снизились на 5,8% год-к-году до 86,9 миллиарда рублей (с НДС).

- В апреле продажи Группы снизились на 23,5% год-к-году, в мае – на 3,8%, в июне продажи вернулись к росту, который составил 7,1% год-к-году.

- Общие онлайн-продажи компании выросли на 117,5% год-к-году до 60,1 миллиарда рублей (с НДС), составив 69,1% от общих продаж Группы.

- В апреле общие онлайн-продажи Группы выросли на 110,9% год-к-году, в мае – на 127,1% год-к-году, в июне – на 115,2% год-к-году.

( Читать дальше )

Потенциал роста бумаг М.видео оценивается в 10-15% - Финам

- 21 июля 2020, 17:41

- |

На российском рынке все позитивно, все подрастает. «Сбербанк» — локомотив наиболее ликвидных бумаг. Единственный момент — котировки «Газпрома», они не сильно отличаются от уровня вчерашнего дня.

Из второго эшелона отмечу рост акций «М.видео» — ожидается сильный отчет за второй квартал. Связано это с тем, что в карантин население тратило средства на покупку электроники, что должно позитивно отразиться на отчетности компании.

ИК «Финам»

Из второго эшелона отмечу рост акций «М.видео» — ожидается сильный отчет за второй квартал. Связано это с тем, что в карантин население тратило средства на покупку электроники, что должно позитивно отразиться на отчетности компании.

Месяц-полтара назад была заметка о стратегическом альянсе между «М.видео» и «Яндексом». Более того, рассматривался вариант, что «Яндекс» может купить «М.видео». На этом фоне интерес к ритейлеру «М.видео-Эльдорадо» вполне обоснован, и может выступить драйвером роста. Потенциал роста оценивается в 10-15%. Если текущий рост идет только на ожиданиях отчетности, то в дальнейшем возможно разочарование инвесторов.Кабаков Ярослав

ИК «Финам»

Усиленные Инвестиции: обзор за 3 - 10 июля

- 13 июля 2020, 00:34

- |

Уважаемые коллеги, представляем итоги последней недели:

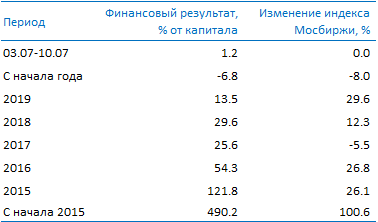

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- Портфель вырос на 1.2% (+1.4% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против почти не изменившегося индекса Мосбиржи Petropavlovsk +9.3%, Highland Gold -2.1% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 11.0% от совокупного

- По основным компаниям изменения: Полиметалл +3.3%, Тинькофф +3.3%, Детский мир +3.2%, Русагро -0.7%, М.Видео -0.7%, Фосагро -1.0%, Норникель -1.9%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Интеллектуальный помощник - это часть "джентльменского набора" ИТ-гиганта - Финам

- 30 июня 2020, 22:33

- |

МТС разработали голосового помощника по имени Марвин. Первыми устройствами, при помощи которых можно будет с ним общаться, стали смартфоны на iOS и Android, где помощник доступен через приложение «МТС Марвин», а также портативные Умные колонки МТС.

МТС выводит на рынок умного помощника по имени Марвин. Приложение «МТС Марвин» доступно для скачивания на iOS и Android, кроме того, Марвин обитает в «умных» колонках МТС. Их раздадут нескольким тысячам абонентов оператора за символическую цену 1 рубль. У Марвина десятки полезных функций – он может устанавливать напоминания и будильник, отвечать на вопросы о погоде, курсе валют и новостях. Дальнейшие навыки Марвин разучит при помощи добровольных менторов, которых МТС наберёт также среди своих абонентов. Движение оператора в сторону умного помощника и колонок понятно – этим заняты сейчас все, кто претендует на создание своих экосистем.

Кроме того, Яндекс эпизодически рассказывает, как хорошо продаются умные колонки с виртуальной умницей Алисой. В этой ситуации вполне логично, что МТС, владеющий крупнейшей сетью салонов и имеющий партнёра в лице М.Видео, задумался, отчего бы не продавать такие колонки, раз они продаются. Первопроходцем в мире умных помощников МТС, конечно, не станет. Наверное, каждый уже сталкивался с какими-нибудь интеллектуальными помощниками. Это могли быть отечественные Алиса и Маруся (от Mail.Ru), и даже, возможно, Олег (от Тинькова). Это могли быть ассистент от Google или Siri из iOs. В принципе, каждый из «большой четвёрки» раскручивает своего помощника. У Amazon – это Алекса, которая трудилась ещё в Kindle, а пять лет назад переехала в колонки Echo. У Microsoft есть Кортана.

( Читать дальше )

МТС выводит на рынок умного помощника по имени Марвин. Приложение «МТС Марвин» доступно для скачивания на iOS и Android, кроме того, Марвин обитает в «умных» колонках МТС. Их раздадут нескольким тысячам абонентов оператора за символическую цену 1 рубль. У Марвина десятки полезных функций – он может устанавливать напоминания и будильник, отвечать на вопросы о погоде, курсе валют и новостях. Дальнейшие навыки Марвин разучит при помощи добровольных менторов, которых МТС наберёт также среди своих абонентов. Движение оператора в сторону умного помощника и колонок понятно – этим заняты сейчас все, кто претендует на создание своих экосистем.

Кроме того, Яндекс эпизодически рассказывает, как хорошо продаются умные колонки с виртуальной умницей Алисой. В этой ситуации вполне логично, что МТС, владеющий крупнейшей сетью салонов и имеющий партнёра в лице М.Видео, задумался, отчего бы не продавать такие колонки, раз они продаются. Первопроходцем в мире умных помощников МТС, конечно, не станет. Наверное, каждый уже сталкивался с какими-нибудь интеллектуальными помощниками. Это могли быть отечественные Алиса и Маруся (от Mail.Ru), и даже, возможно, Олег (от Тинькова). Это могли быть ассистент от Google или Siri из iOs. В принципе, каждый из «большой четвёрки» раскручивает своего помощника. У Amazon – это Алекса, которая трудилась ещё в Kindle, а пять лет назад переехала в колонки Echo. У Microsoft есть Кортана.

( Читать дальше )

Усиленные Инвестиции: обзор за 19 - 26 июня

- 29 июня 2020, 06:18

- |

Уважаемые коллеги, представляем итоги последней недели:

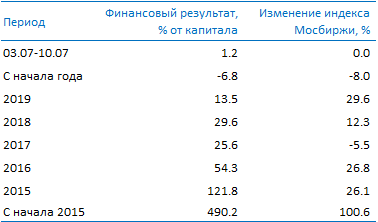

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- Портфель вырос на 2.2% (+1.9% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против индекса Мосбиржи +0.1%. Petropavlovsk +0.8%, Highland Gold -0.9% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 11.1% от совокупного

- По основным компаниям изменения: Тинькофф +12.2%, Норникель +3.8%, Полиметалл +2.1%, Русагро -2.4%, Фосагро -3.1%, М.Видео +5.2%, Детский мир -2.1%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

М.Видео - не выплатит финальные дивиденды за 2019 г. Это может стать общерыночным трендом этого года - Ъ

- 23 июня 2020, 15:14

- |

Акционеры группы «М.Видео—Эльдорадо» на внеочередном собрании решила не выплачивать оставшуюся часть дивидендов за 2019 год.

Эксперты связывают это с большими потерями в офлайн-сегменте из-за пандемии COVID-19.

«Детский мир», также пересмотрел дивидендную политику. Отказ от распределения прибыли или сокращение выплат может стать общерыночным трендом 2020 года.

старший аналитик Газпромбанка Марат Ибрагимов:

в условиях отсутствия определенности с экономической ситуацией и роста рыночных рисков, полагает Ибрагимов, компании лучше иметь дополнительную подушку безопасности, «тем более что в прошлом году “М.Видео—Эльдорадо” выплачивала своим акционерам щедрые дивиденды».

( Читать дальше )

Эксперты связывают это с большими потерями в офлайн-сегменте из-за пандемии COVID-19.

«Детский мир», также пересмотрел дивидендную политику. Отказ от распределения прибыли или сокращение выплат может стать общерыночным трендом 2020 года.

старший аналитик Газпромбанка Марат Ибрагимов:

«Хотя группа во время пандемии COVID-19 усилила позиции в онлайн-сегменте, сегмент традиционной торговли испытал негативное влияние от введения во многих регионах страны режима самоизоляции и закрытия торговых центров»

в условиях отсутствия определенности с экономической ситуацией и роста рыночных рисков, полагает Ибрагимов, компании лучше иметь дополнительную подушку безопасности, «тем более что в прошлом году “М.Видео—Эльдорадо” выплачивала своим акционерам щедрые дивиденды».

( Читать дальше )

Акции М.видео не исчерпали потенциал роста - Фридом Финанс

- 22 июня 2020, 17:52

- |

Лидируют сегодня днем на торгах: М.Видео (+4,1%)

Бумаги электронного ретейлера растут после новости о резком увеличении продаж смартфонов. После открытия оффлайн-магазинов в июне обороты у сетевых продавцов выросли на треть. М.Видео сообщает, что у них всплеск продаж начался еще в мае. В прошлом месяце было продано смартфонов на 3% больше, чем годом ранее.

ИК «Фридом Финанс»

Бумаги электронного ретейлера растут после новости о резком увеличении продаж смартфонов. После открытия оффлайн-магазинов в июне обороты у сетевых продавцов выросли на треть. М.Видео сообщает, что у них всплеск продаж начался еще в мае. В прошлом месяце было продано смартфонов на 3% больше, чем годом ранее.

По нашей оценке, акции М.Видео не исчерпали потенциала. До конца лета у бумаг хорошие шансы подняться до 450 рублей за штуку, что на 12% выше их текущей цены.Емельянов Валерий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал