ОБлигации

Рейтинг облигаций: какие облигации купить в октябре 2024? Лучшие облигации с высокой доходностью

- 07 октября 2024, 09:49

- |

Всем привет. 25 октября ЦБ проведет очередное заседание по ставке на котором уже неоднократно было объявлено о возможности ее повышения. На первой неделе октября инфляция продолжила свой рост, таким образом остается толька гадать до скольки ЦБ может поднять ставку: до 19.5%, 20% или даже 21%? Подписывайтесь на канал, ставьте лайки и пишите комментарии что вы думаете по этому поводу.

Не менее увлекательный ТОП дивидендных акций можно посмотреть здесь, а сегодня я расскажу о том какие облигации обладают наилучшим соотношением текущей доходности и качества эмитента, а вы сверите предложенные варианты или даже инвестируете в те из них, которых еще нет в вашем портфеле. Не является инвестрекомендацией.

Нижнюю планку облигаций по доходности по традиции открывают ОФЗ ниже которых ничего в ТОПе быть не может. Это выпуски серий 26238, 26230, 26233, 26240 и 26243 с годовыми доходностями к погашениям от 16.04 и до 16.80 процентов соответственно. А теперь перейдем к десятке лучших облигаций!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Первичные размещения облигаций: план на неделю с 07.10 по 13.10.24

- 07 октября 2024, 09:46

- |

🏆 Нас ждут почти рекордные 11 выпусков, больше было только в декабре-23!

🚧 АБЗ-1: BBB/BBB+, флоатер ΣКС + 400, ежемес. купон, 3 года, 1 млрд.

Группа компаний, занимается дорожно-строительными и ремонтными работами, а также производством асфальтобетонных смесей. Ключевой регион присутствия – СЗФО

АБЗ входит в группу «Балтийский Проект», деньги берет на себя, но далее распределяет их на нужды всего холдинга. Поэтому для оценки финансового положения правильно смотреть на консолидированную отчетность БалтПроекта (он выступает оферентом по всем выпускам АБЗ). По 1 полугодию 2024 там все выглядит более-менее нормально:

- Выручка и с/с растут сопоставимыми темпами, комм. и управленческие расходы – сильно медленнее

- Как у всех, выросла стоимость обслуживания долга (+67%). Сам долг при этом вырос менее, чем на 10%, общая сумма 9,8 млрд., ЧД/EBITDA LTM~1.2х

- Есть чистый убыток, на уровне 2023, – в норме он должен быть перекрыт в конце года, когда компания получит основные выплаты по проектам ГЧП (примерно так же работает, например, ВИС-Финанс)

( Читать дальше )

🐹Софтлайн. #Облигации

- 07 октября 2024, 09:24

- |

🥜Друзья, пока ждём открытия, давайте посмотрим ещё один брильянтик, который подсветил наш акционер, за что ему огромное спасибо!)

🥜Все вводные по бумаге присутствуют на картинке, так что не буду перечислять, давайте считать доходность!

🥜Итак, суммируем купоны, вычитаем накопленный доход и прибавляем разницу от текущей цены и номинала и получаем на выходе 280р. прибыли с бумаги, покупая её по 890р., что соответствует 23,6% годовых без реинвеста! Отличная доходность для минимальных рисков!

🥜Вообще я отдаю предпочтение фиксированному доходу, по причине того, что я знаю, что покупаю! Грубо говоря если меня устраивает доходность не смотря на то что будет дальше, я беру! К тому же, если условия улучшатся и тело ещё снизится, всегда можно добрать ещё! И да, сейчас не время длинных облигаций, пока ещё рано, а риторику ЦБ вы знаете!

🥜Так же в чём плюс фикса, так это дисконт к цене, а ближе к погашению цена будет стремиться к номиналу и по сути самого погашения можно не дожидаться, если вы и так уже выбрали почти всю доходность!

( Читать дальше )

Свежие облигации: Ульяновская область 34009. Покупать или нет?

- 07 октября 2024, 09:05

- |

Ура, региональный выпуск на размещении! В предыдущий раз мы разбирали суровые якутские бонды, до этого — очень странные хитровыдуманные новосибирские облигации, ещё раньше — интересный сдвоенный выпуск Ульяновской области. Круг замкнулся, и снова готовятся к выходу на биржу облигации с родины Ильича.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер, Поликлиника, ЯТЭК, ВИС_Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — погнали смотреть на новый выпуск Ульяновской обл.!

🏕️Эмитент: Минфин Ульяновской области

🗺️Ульяновская область входит в состав Приволжского федерального округа. Административный центр — город Ульяновск. Граничит с Самарской, Саратовской и Пензенской областями, Татарстаном, Мордовией и Чувашией.

( Читать дальше )

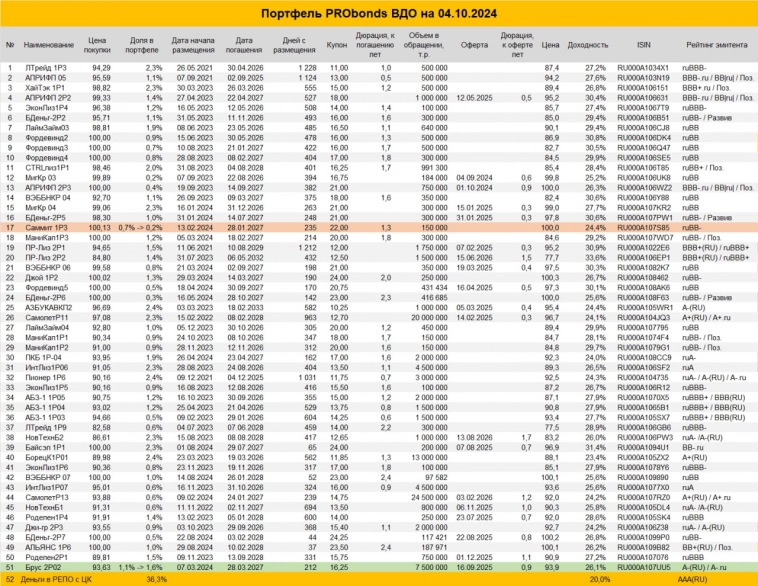

Сделки в портфеле ВДО. Сегодня без резких движений

- 07 октября 2024, 08:46

- |

Сегодня без резких движений в публичном портфеле PRObonds ВДО. Одна позиция увеличивается, одна уменьшается. Обе — по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Итоги торгов за 04.10.2024

- 07 октября 2024, 08:41

- |

Коротко о торгах на первичном рынке

4 октября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 452 выпускам составил 1016,6 млн рублей, средневзвешенная доходность — 20,65%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Динамика потребительских расходов по итогам августа остается выше долгосрочных трендов, несмотря на замедление. По прогнозам правительства, спрос останется перегретым, заставляя ЦБ ужесточать ДКП – Ъ

- 07 октября 2024, 08:17

- |

Динамика потребительских расходов в России по итогам августа 2024 года остается выше долгосрочных трендов, несмотря на замедление как в годовом, так и в месячном выражении. По данным Росстата, потребительские траты домохозяйств в годовом выражении выросли на 4,7%, по сравнению с 5,8% в июле. Реальные расходы населения на товары и услуги также замедлились до 4,4% с 5,6% в предыдущем месяце.

Замедление годовых темпов связано с исчерпанием эффекта низкой базы и снижением месячного роста. В августе потребительские расходы увеличились на 0,2% по сравнению с июлем, в то время как оборот розницы вырос на 0,2%. Оборот непродовольственной розницы, достигший пика в марте, стагнирует последние пять месяцев.

Несмотря на замедление, эксперты считают, что потребительские расходы остаются перегретыми из-за дефицита на рынке труда, что удерживает зарплаты на максимумах, и сохранения высоких темпов кредитования. По прогнозам Минэкономики, реальные потребительские расходы будут расти на уровне 5-6% годовых в ближайшие два года, что затруднит дезинфляцию и потребует от ЦБ большей жесткости.

( Читать дальше )

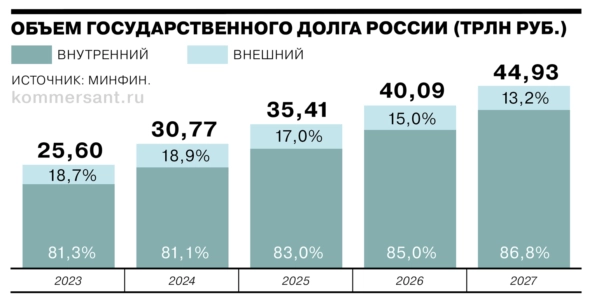

⭐️Новый бюджет: что нас ждет в ближайшие 3 года? 👮

- 07 октября 2024, 07:57

- |

Влияние гос.бюджета на финансовый рынок сложно переоценить: сейчас это важная проинфляционная составляющая. Но и подпитка для многих отраслей, т.к. в бюджете есть деньги.

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Недавно принят бюджет на 2025-2027 год. Что новенького?

· Пересмотрены ⬆вверх расходы и доходы на 2025-26. Ранее предполагался экстремум на 2024 году, а теперь все плавно идет вверх

· Слезаем с нефтяной иглы: доля нефтегазовых доходов к 2027 снизится до 22,6% (есть разные мнения о мультипликативном эффекте нефтегазовых денег. Например, растекаясь по экономике, ими оплачивают товары и услуги, а это тот же НДС)

· Оборотные налоги и сборы достигнут 49% к 2027 (43% в 2024). Совокупность налогов на потребление?

· Инфляция – строго в прогнозах ЦБ: 7,3% по итогам 2024 года, 4,5% за 2025, далее — 4%

· Расходы на оборону 32%, на социальную политику – 15%

· Заложено снижение курса рубля к доллара на 3-5% в год

( Читать дальше )

Топ-5 замещающих облигаций с доходностью более 10% в долларах и евро

- 07 октября 2024, 07:47

- |

Рубль всегда слабеет, а когда не слабеет, то планирует, как будет слабеть. Иметь определённую долю валютных активов — хорошая практика, но инструментов-то таких осталось совсем мало. Один из них — замещающие облигации, и в них есть доходность выше 10%. По курсу ЦБ, но всё же.

Очень важное объявление: подписывайтесь на мой телеграм-канал. В нём уже 12 тысяч подписчиков, а будет ещё больше!

Что важно знать и понимать про замещайки? Купоны по ним в среднем дважды в год, срок в среднем от 1 до 5 лет. Одна облигация стоит 1000 долларов или евро, но в рублях по курсу ЦБ. Это как купить валюту, но она ещё и будет доход приносить, а также защищать от девальвации рубля — очень удобно.

Кроме того, в последнее время стали выпускать юаневые и стодолларовые облигации, которые тоже могут быть интересны. Юаневые: Русал, ГМК Норникель, Уральская Сталь, Славянск ЭКО и Акрон, ГТЛК. Стодолларовые: Новатэк, Полюс, ФосАгро.

Газпром Капитал ЗО29-1-Д, AAA

- ISIN: RU000A105KU0

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал