ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Все, что не разоряет, делает нас умнее.

- 25 февраля 2019, 18:53

- |

Все, что не разоряет, делает нас умнее.

Пришло время думать о душе и делиться опытом с молодежью. Теория интересна не всем (у каждого опционщика есть своя теория опционов), поэтому буду делиться жизненным опытом. А точнее, самыми эпическими из своих торговых фейлов. Вообще-то я не верю в то, что чужие ошибки могут чему-то научить. Но, вдруг научат.

Часть 1. СМЕ. Первый американский блин.

После краха Российского рынка в конце 90-х годов все наши усилия были сосредоточены на опционах CME. Классическая теория не казалась сложной ни мне, ни Сержу, моему тогдашнему компаньону. Все было предельно понятно и до начала реальной торговли нам оставалось решить только один принципиальный вопрос – нужно ли хеджировать опционы базовым активом? Метод Монте-Карло вроде бы убеждал в том, что это не обязательно — просадки счета вполне компенсировались экономией на комиссии. Наконец решили, что хеджироваться не будем.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 118 )

Простыми словами о деривативах

- 25 февраля 2019, 15:30

- |

Простая опционная торговля по ситуации

- 24 февраля 2019, 00:43

- |

Торгую меньше года. Но очень пристально слежу за фьючерсом РТС и его опционами. Осенью понравились скачки, но сейчас зимняя спячка, так что не торгую.

О стратегии. Она очень простая. Мной замечено, что ФРС и госдеп могут влиять на РТС.

Выступления ФРС в принципе заложены по календарю. Например, в конце января ФРС неплохо двинуло рынок из позиции в 120 по фьючерсу. Сам на тот момент был другим занят и упустил момент. А что можно было предпринять?

Примерно до начала выступления купить недельный стренгл на половину депо с экспирацией примерно за 10 дн… Подождать вечерки — продать всё. Таким образом, какой может быть риск просадки? Полагаю 5% от депо.

По госдепу сложнее, так как нужно владеть информацией, когда какие санкции будут вводить. Как было 13 февраля.

Особенности стратегии.

1. Сигналов входа очень мало. Примерно — 1 раз в месяц. Сильные новости обычно по средам.

2. В сделку входим в период низкой волатильности — это примерно в 14 — 16 часов.

3. Выходим после 23 часов того же дня. Или закрываем половину позиции, а остальную половину к 13 часам следующего дня.

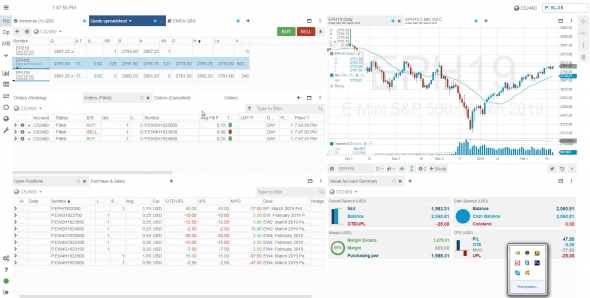

320-й день. -30.3%

- 22 февраля 2019, 20:00

- |

Прошел 320-й день.

Промежуточный результат — 30.3%.

Закрываю позиции:

1. Откупил опцион пут EW2H9, страйк 2200, 1 контракт, экспирация 8 марта (14 дней), стоимость 0.15.

Добавляю позиции:

1. Купил опцион пут EW2H9, страйк 2405, 1 контракт, экспирация 8 марта (14 дней), стоимость 0.25.

2. Продал опцион пут EW4H9, страйк 2350, 1 контракт, экспирация 22 марта (28 дней), стоимость 0.90.

( Читать дальше )

Как зарабатывают 3000% на опционах?

- 22 февраля 2019, 14:42

- |

Иногда слышу, что кто-то, в очередной раз, смог заработать сотни и тысячи процентов на опционах.

Что они для этого делали?

За счёт чего такие цифры?

Потенциальный убыток там равен потенциальной прибыли?

P. S. Сам никогда с опционами не работал, но интересно.

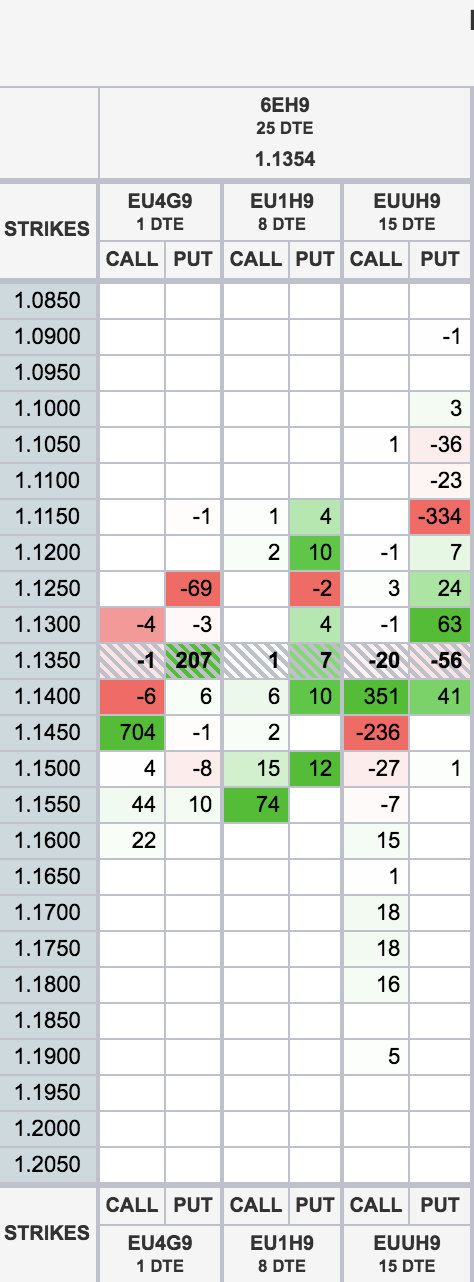

ЭТО - Опционы BRENT. Часть 2. Открываем скрытое.

- 22 февраля 2019, 13:06

- |

Появился кусочек времени — открою кусочек тайны.

Вчерась я наваял стартовый пост с зачатками идеологии попытки взять своё в виде денех на продаже времени опционного:

Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1.

В той моей лоховатенькой статейке было несколько пунктов, которые я как бы упустил в прояснении. Начинаю исправляться.

Вернусь к первоисточнику идеи — я хочу продать временную стоимость, то есть пустой воздух. А дальше что? Правильно — защитить эту продажу (ну или хотя бы часть её). И всё. Игра будет сделана, выигрыш — получен.

Придётся вносить небольшие уточнения и чуть подробней описывать подход к продаже «воздуха».

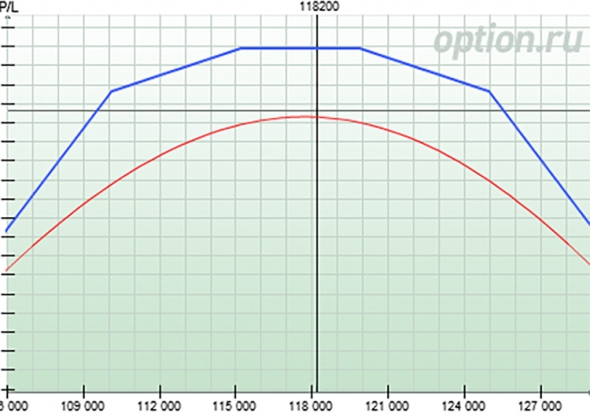

Итак, я хочу продать два спреда — «бычачий» и «медвежачий».

Почему два — уж один-то из них принесёт бабло! А то и оба!

Почему именно спреды, в которых количество проданных опционов равно количеству купленных? Чем хуже голая продажа? Оно, казалось бы, вроде не хуже?

( Читать дальше )

Опционы BRENT. Грааль. И снова про ЭТО? "Клубничка". Часть 1.

- 21 февраля 2019, 14:04

- |

Спешу расстроить любителей «клубнички», то есть сисек-пиписек… Сам не против, но в данном случае «ЭТО» — всего лишь «Экспериментальная Торговля Опционами».

Чем, почему и как займусь на это раз?

Отыграв две опционных серии (январскую и февральскую, вчерась закрытую на вечёрке), я получил текущий выигрыш за два месяца чуть больше 5 (Пяти) процентов. Если точно = 5,172% за две месячных серии. Нет-нет, я не жаден, но очень хотелось бы геометрически 4 (Четыре) процента в месяц. Стратегия на то заточена. Задача не выполнена.

Хуже того, последние пару недель я наблюдал в себе то, что идёт в некоторый разрез с моими представлениями о торговле опционами. Да, прибыль ежедневно капала в виде теты, изредка перемежаясь со шлепками по морде (по моей, наглой, блондинистой, курьерской морде) от рывков дельты. Против меня, естественно, рывков… Я смотрел на всё это блядство и рожал, рожал, рожал… И защищался…

( Читать дальше )

Илья Коровин: Я буду переть до конца, до победы

- 20 февраля 2019, 15:51

- |

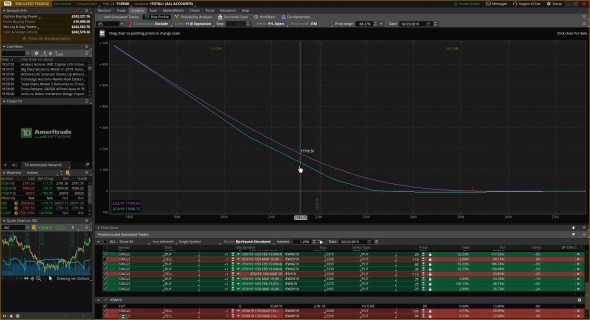

Вместо фиксации убытка или пора надеть шапку пока не надуло

- 20 февраля 2019, 10:40

- |

Вчера на вечерней сессии продавал RIH9, но что-то пошло не так (цена видимо).

В планах было банально и просто — отработать откат от утреннего хая. После крутого падения 13-ого числа вроде боковик, так почему бы и нет…

Но банально и просто не получилось, и приходиться усложнять. Или упрощать? В общем, пока не попробуешь, не узнаешь.

Доллар падающий, видимо, поднял оптимизм в RI и волатильность опционов заодно, что нам на руку должно быть.

Итак, в сложившейся ситуации вместо фиксации убытков было решено прикрыться опционной шапочкой, пока ветер её не снесёт не утихнет:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал