ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Статистика, графики, новости - 26.12.2024 - Снижение уровня инфляции третью неделю подряд!

- 26 декабря 2024, 06:04

- |

— Про безнал. И биометрию.

— Мы теперь не «страна-25».

— Заполненность европейских газохранилищ.

— Старейшие авиакомпании мира.

Доброе утро, всем привет!

Ну что, дорогие друзья, осталось каких-то два дня отработать и тру-ля-ля.

Четверг. Пора про инфляцию.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Удача капитана Блада или подарок Деда Мороза

- 25 декабря 2024, 21:03

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

В жизни опционного трейдера удача играет не меньшую роль, чем в прошлом она играла в жизни всем известного пирата… Но обо всем по порядку.

Возьмём опционы на акции компании не особо раскрученные среди частников, например, на акции Самолета $smlt. Стакан по таким опционам выглядит следующим образом.

Не нужно иметь семь пядей во лбу, чтобы понять, что стакане есть только маркетос. Я ничего не имею против маркетоса в Самолете, он хороший, добрый и с ним можно работать. Но разовый вход — всего 25 контрактов, если торговать только с маркетосом, то заработать можно, но чуть-чуть.

Как известно из любого правила бывают исключения. Где-то за две недели до экспирации декабрьских опционов (18/12/24) в стакане появился размер. Имхо, для меня это был подарок судьбы (или Деда Мороза — как кому угодно), на страйке 1200 (удаление 30% от текущей цены на тот момент) появляется бид по 25+ рублей за контракт (при теор цене 20!) совокупным объёмом 1500 контрактов. Естественно я его залил (см картинку ниже)

( Читать дальше )

Можно ли считать Трампа «самым ориентированным на фондовый рынок президентом» в истории?

- 24 декабря 2024, 16:10

- |

Хотя популярность президента США не всегда точно совпадает с движением фондового рынка, история демонстрирует, что общественная оценка главы государства редко существенно отклоняется от общего направления общественных настроений.

Согласно CNBC от 11 ноября, «Трамп является самым профондовым президентом в истории». Автор книги *«Акции в долгосрочной перспективе»* утверждает: «Фондовый рынок может получить больший импульс от избранного президента Дональда Трампа, чем от любой предыдущей администрации».

Эта уверенность порождает впечатляющую склонность к риску. Заголовок Bloomberg от 22 ноября подчеркивает готовность инвесторов воспользоваться предполагаемым влиянием Трампа на фьючерсные рынки: *«Трамп усиливает опционный бум благодаря розничным инвесторам».*

Идея доминирования розничных инвесторов — ещё один классический признак рыночного пика, как отмечалось в недавних выпусках EWFF. На представленном графике отражён текущий спекулятивный интерес к опционам колл.

( Читать дальше )

Снеговичок растает до весны...

- 24 декабря 2024, 12:57

- |

И по ценам, и по IV, и по тэте.

Аргумент один — к весне по-любому риски ключевой ставки либо реализуются, либо снизятся.

Ожидания курса выше С120000… С123000 на март рынок не закладывает.

И на этом можно в первом квартале будущего года вполне успешно сыграть.

График мотивирует.

Остальное — дело техники.

Результат торговли за 51 неделю 2024 г., почти на финише.

- 21 декабря 2024, 17:02

- |

Как и писал ранее за ришку особо не волновался потихоньку буду скидывать на пути к 110 000, теперь еще сишку бы скинуть и забыть как страшный сон про шорт валют 😬.

Торгую на срочном рынке фьючерсы, опционы. Телега для общения.

( Читать дальше )

Веселые картинки к деньгам, или покрытый ЛИПС на Si

- 21 декабря 2024, 11:01

- |

Легкий паззл из 3 картинок это практически универсальный паспорт стандартной стратегии на любую глубину — от недельки до 12+ месяцев.

Для наглядности выбран самый далекий С132000 на март 2026 года.

В пику скептикам, которым вечно не хватает ликвидности.

Выставляем лимитные заявки по своим ценам до исполнения и спокойно строим доходную конструкцию со своим горизонтом или БА.

IV от 15 до 26%

( Читать дальше )

Свечи, стакан...опционы!

- 20 декабря 2024, 14:27

- |

В нем преломляется и дрОбится в цене,

Мне грезится Грааль сквозь призрачный туман…

И то ли я в бреду, то ли в прекрасном сне?»

Иногда трейдерам стОит посматривать не только на цену актива, форму и цвет свечек, но и на стакан заявок, где иногда стоят крупные лимитные заявки или айсберги, подобные этой:

Такой «сигнал» может служить хорошим дополнением к другим индикаторам или поводом к созданию опционной конструкции.

Любителям LEAPS на Si - cезон на 2026 год открыт!

- 18 декабря 2024, 11:41

- |

Но в опционный перископ уже виден и 2026 год.

Март С132000 для начала.

Никто не знает, что будет с курсом доллара завтра или через год.

Но захеджировать свои позиции или сбережения можно уже сегодня.

Или просто зарабатывать на разнице цен, страйков или прогнозов.

Кому какая тактика ближе.

Даже как бенчмарк, С132000… С133000 тоже полезный уровень.

Всем удачи в новом году!

Вы получаете прибыль независимо от рыночной динамики: как заработать на колл-опционах на крипто бирже Deribit

- 18 декабря 2024, 10:42

- |

Продажа колл-опциона на бирже Deribit: пошаговое руководство

Если у вас есть криптовалюта, например, эфир (ETH), и вы хотите продать его по определённой цене в будущем, вы можете использовать колл-опционы для заработка. Разберем, как это работает на примере.

Что такое колл-опцион?

Колл-опцион — это финансовый инструмент, который позволяет продать актив по заранее установленной цене (страйк) до определённой даты (экспирации). Продавая такой опцион, вы получаете премию независимо от того, достигнет ли цена актива страйка или нет.

Пример: 1 эфир (ETH)

Ваш актив: у вас есть 1 эфир. Его текущая цена — $2,600.

Цель продажи: вы хотите продать эфир за $3,500.

Действия: вместо того, чтобы просто ждать повышения цены, вы продаёте колл-опцион со страйком $3,500 и экспирацией, например, 25 марта.

Доход: за продажу опциона вы получаете премию в $60. Эти деньги вы получаете сразу.

Два возможных сценария

1. Цена не достигает $3,500

Если цена эфира не превысит $3,500 к моменту экспирации, вы сохраняете эфир и получаете премию $60. После экспирации вы можете продать новый опцион и повторять процесс.

( Читать дальше )

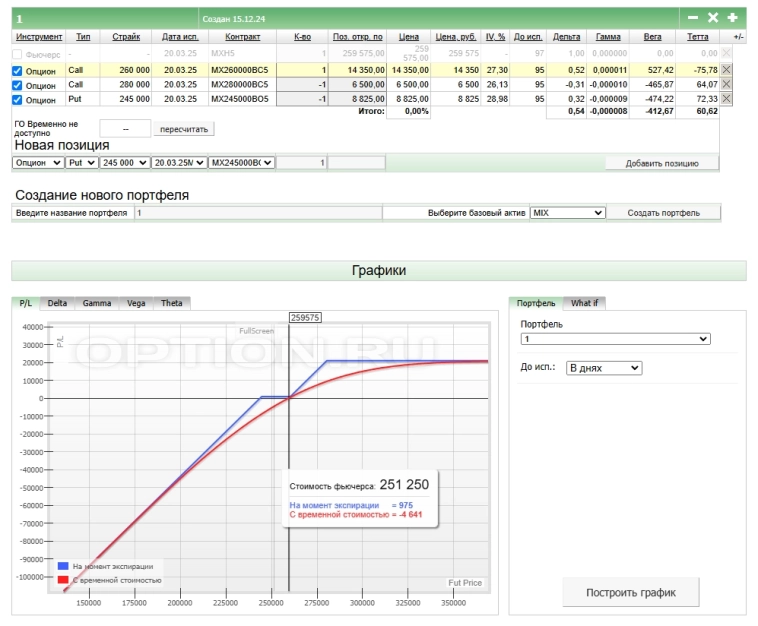

Как обыграть рост рынка и много не потерять

- 15 декабря 2024, 16:49

- |

На рынке всё плохо, как обычно, и мы ждём, когда ситуация стабилизируется и начнётся рост. Поэтому я решил попробовать сформировать позицию на опционах, надеясь на некоторый рост нашего рынка после января 2025 года. У меня есть определённая сумма, которую я бы не хотел тратить и сильно рисковать. Сегодня я рассмотрел несколько вариантов действий:

Вариант 1: Чайка

Пытаемся сформировать позицию, при которой мы не теряем деньги, если рынок будет стоять в боковике. Если рынок начнёт расти, мы будем зарабатывать. Если рынок сильно упадёт, мы купим его за низкую цену, т.е. будет открытый край если рынок уйдет ниже.

Для этого нам нужно иметь сумму, равную стоимости одного фьючерса, выходит в районе 245 000 руб.

Доход составляет около 24 000 рублей при удачном стечении обстоятельств.

Вариант 2: Обыграть через бычий колл-спред

Берём те же 245 000 рублей и кладём их на вклад на 3 месяца под 22% (покупаем облигации, но вклад проще рассчитать).

Вероятный доход составляет 12 741,37 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал