ОТЧЕТ

Банк Санкт-Петербург

- 15 апреля 2021, 12:40

- |

Для начала отметим, что вообще в банковском бизнесе можно выделать следующие основные статьи доходов и расходов:

- Чистый процентный доход (разность полученных процентов по кредитам и уплаченных процентов по вкладам)

- Чистый комиссионный доход (расчеты картами, расчетные операции, страхование и пр.)

- Доход от операций на фин. рынках (в т.ч. переоценка валют, вложений и т.д.)

- Расходы на увеличение резервов (скачут резервы под просрочку)

- Операционные и административные расходы (зарплаты, ПО, аренда зданий и прочее)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Тезисы из интервью Игоря Шехтермана РБК

- 12 апреля 2021, 11:59

- |

- Есть пять ключевых факторов, влияющих на потребителя, перечисляет Шехтерман: ассортимент, удобство (время получения товара или услуги), атмосфера, «недавно появившаяся в повестке» социальная ответственность и цена. Но именно цена «была, есть и будет» основным. Собеседник РБК приводит данные: в 2012 году фактор стоимости продуктов при принятии решения был ключевым для 60% покупателей, в 2018-м показатель снизился до 52%. Но в первом квартале 2021-го он вернулся на уровень 57%.

- «Этот год будет очень челленджным для ретейлеров», — анонсирует Шехтерман. Он объясняет это тем, что прошлый год был «взрывным» с точки зрения выручки для многих продуктовых сетей: «HoReCa была закрыта, весь спрос на продукты питания реализовался через магазины. Поэтому мы понимаем, что будет сложно поддерживать рост выручки на уровне прошлого года». Но компании по итогам первого квартала удастся показать рост выручки с прошлым годом на уровне чуть меньше 10%, по году X5 рассчитывает на годовой прирост +10%.

( Читать дальше )

Какие активы в моем портфеле больше всего выросли за год после коронакризиса

- 08 апреля 2021, 12:53

- |

Вы помните эти самые весенние дни год назад? Капец, было невесело. Всех заперли по домам, на улицах патрули, страх перед неопределенностью, надежды таяли вместе с апрельским снегом…

Обвал на фондовых рынках был стремительным. Но и восстановление оказалось быстрым мощным. Графики цен отскочили, как мячик для настольного тенниса от пола.

Я внимательно следил за рынками, в конце марта и начале апреля крупно закупился акциями и другими активами. Я не гадал, просто так подсказывала моя система управления капиталом. Когда один из классов активов сильно проседает, время в него вкладываться.

Недавно я опубликовал пост, как за год в целом выросли основные активы моего портфеля. Сегодня хотел бы показать, как выросли отдельные ценные бумаги. Это конечно, впечатляющий результат, который невозможно было предугадать. Получить его можно только если быть в рынке, следуя долгосрочной стратегии.

( Читать дальше )

X5 отчитывается о прогрессе в выполнении стратегии-2023

- 07 апреля 2021, 11:44

- |

В октябре прошлого года X5 Retail Group представила стратегию развития компании до 2023 года. В ней обозначены основные показатели, которых компания планирует добиться к 2023 году, чтобы продолжить оставаться лидером розничной торговли, улучшать операционные и финансовые показатели, наращивать дивиденды. Стратегические цели вы можете увидеть на изображении ниже. Мы же отчитаемся о том, насколько мы продвинулись в их выполнении по состоянию на 2020 год:

- Доля на рынке розничной торговли продуктами X5 в 2020 году составила 12,8%. Доля на рынке продовольственного онлайн-ритейла у X5 – 12,6%.

- Доля цифровых бизнесов X5 в общей выручке компании в 2020 году была 1%. Однако показатель быстро растет: в феврале этого года доля уже превысила 2%, а в Москве и Московской области достигла 4,5%. Совокупный оборот экспресс доставки из магазинов «Пятёрочка», супермаркетов «Перекрёсток» и агрегатора «Около» в феврале составил 2,1 млрд рублей, а общее число заказов превысило 1,3 миллиона.

( Читать дальше )

Когда отчёт по Газпром?

- 05 апреля 2021, 22:11

- |

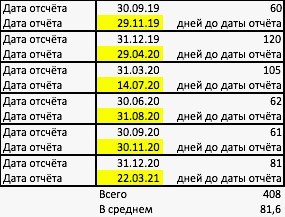

За последние 5 кварталов квартальных отчётов по Газпрому, они выходили в среднем через 81,6 дней, после отчётного периода.

Отчёт за 4Q20 по среднему показателю должен был быть 22.03.2021

Уже пошло 35% времени от среднего до максимального в 120 дней.

Примечательно, что 80% отчётов сдавали в последние дни месяца.

Если брать самый максимальный срок, то это 30.04.21 осталось 25 дней максимум.

Отчет по портфелю за март 2021. Что с активами через год после обвала из-за коронакризиса?

- 02 апреля 2021, 11:03

- |

Год назад мир погрузился в пучину панических настроений из-за опасения последствий наступившей пандемии коронавируса. Рынки в эти дни годом ранее обвалились, и мы не знали, что это было дно глубочайшей за последние годы коррекции. Но я тогда взял на себя смелость и крупно закупился акциями, как подсказывала моя система управления капиталом.

Как повели себя активы в портфеле с того времени? Давайте проанализируем 👇

Напомню, что моя долгосрочная стратегия держится на следующих принципах:

✔️ Диверсификация активов.

✔️ Периодическая ребалансировка.

✔️ Активный выбор акций.

✔️ Минимум спекулятивных сделок.

✔️ Удержание издержек (налогов и комиссий) на минимальном уровне.

Структура портфеля сложная и сильно диверсифицированная для соблюдения баланса доходности и риска.

( Читать дальше )

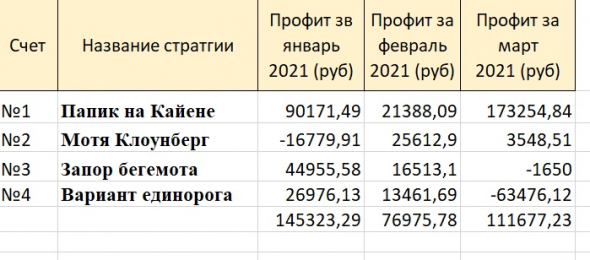

Неприятности в частном доме и отчет за март (пост 86)

- 01 апреля 2021, 17:37

- |

Просадка в счете №4 в сумме 63 тыр. за март месяц связана с набором 420 акций Россети ао, которые в одно прекрасное утро или вечер просели, хрен знает для чего.

У меня два обычных счета (№1 и №3) и два ИИС (№2 и №4). Как видно, указанные стратегии продолжают приносить деньги владельцу.

Теперь об основном. Неприятности в частном доме. Вчера закончилась вечерка, я лег в кроватку и смотрю, в окно ярко светит что-то непохожее на свет луны или того же солнца. Времени уже было в начале первого. Это светила лампа на 100 ватт, которая сигнализировала о переполнении устройства «Топаз -5», в простонародии именуемое просто «сральник». Опять неприятности в частном доме. Я стал рассуждать, что ночью мало что сделаешь и решил поспать до утра, но сон не шел. Утром оказалось, что топаз переполнен водой. Короче, мне в полной мере дали прочувствовать, что чувствует селянин, попавший в наводнение. Короче, вместо торговли я облазил все лужи, ручейки, раскидал снег. Уровень воды начал медленно, но верно падать. Сейчас сральник топаз начал работать в облегченном режиме. Стараемся много воды не лить в него, чтобы он успевал ее перерабатывать!

( Читать дальше )

Акции МКБ растут на 5,5% за два дня

- 19 марта 2021, 19:33

- |

Пока большинство лобызали ланита Сбербанка и изменение ключевой ставки ЦБ, пока остальные сжимали дланью чресла X5 Retail Group и БСП, мы изучали МКБ. Мы – это я и мой гранёный стакан.

Начали мы с файла отчётности за 2020 год, под названием «Русская отчётность с А3». В ней мы видим, как операционные доходы повысились на 63,04%, по сравнению с предыдущим годом, достигнув более 59ккк (миллиардов) рублей. Прибыль же составила 30ккк (миллиардов), что на 150% выше, чем год назад. Т.е. за ковидный год, прибыль больше в 2,5 раза, чем за 2019. Но я лично не видел, чтобы они торговали медицинскими масками. Совокупный же доход составил 28ккк (миллиарда) рублей. В общем, это вам, наверное, всё не нужно, вот что самое интересное: базовая разводнённая прибыль на акцию составила 0,9 рубля на акцию. Сколько это? Если бы всю прибыль выплачивали дивидендами, то это 13,43% к котировкам 18.03.20. После выхода отчёта котировки за два дня прибавили 5,5%. Вот график котировок:

( Читать дальше )

Отчёт на годовщину гибели депо.

- 08 марта 2021, 16:58

- |

Получив немало ободряющих комментов поддержки, просто начал работать почти с нуля. Первые пол-года было очень непросто из-за повышенного ГО и нащупывания новой технологии. Всё стало гораздо лучше, когда окончательно осознал, что для меня брент — рулетка, нефтетрейдер я никакущий, и начал осваивать новые инструменты — си, еврорубль, серебро. Просадки в позе на эквити стали заметно меньше и короче.

Добавки денег в депо составили 250К частями, и чуть больше заработал трейдингом. Впрочем, в своё время я потратил немало денег, сил и времени, чтобы получить ту квалификацию, которая меня кормит з/п и даёт возможность создавать фин.подушку. Так что этот доход из з/п я воспринимаю, как проведённую вовремя диверсификацию в Жизни, и которая сейчас даёт приличные дивиденды, позволяя спокойно трейдить, не парясь о размере профита от трейдинга.

( Читать дальше )

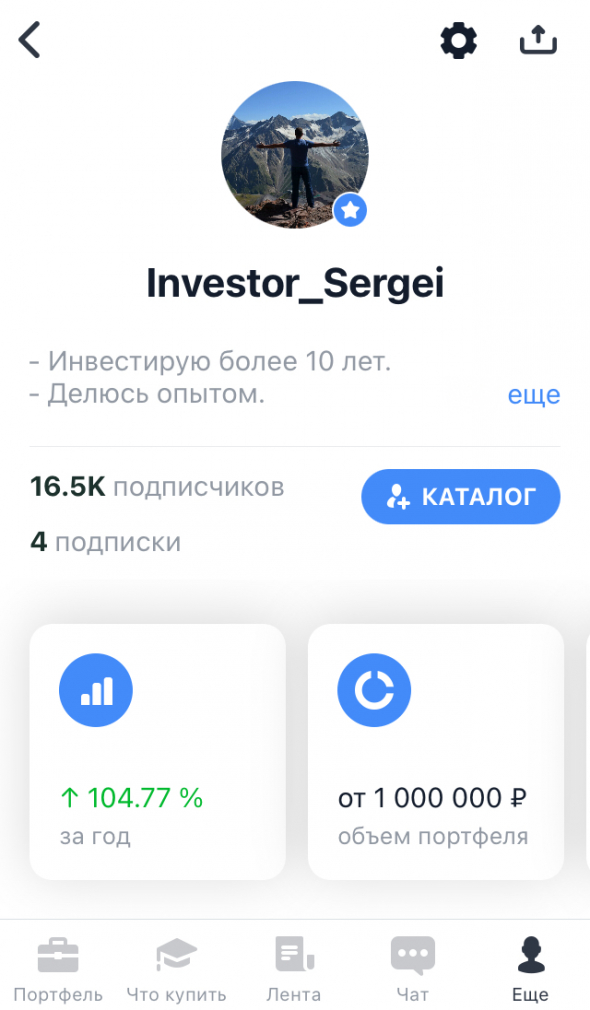

Моему публичному портфелю акций исполнилось два года. Результат — +200% в $

- 05 марта 2021, 12:26

- |

Ребята, проморгал важную отсечку. Публичному портфелю на иностранные акции исполнилось два года.

Решил подсчитать доходность за этот период. Обычно как считают? За полный календарный год (с 1 января по 31 декабря), за квартал, за месяц… Посмотрим, что было с даты первой покупки — 21 февраля 2019 года.

Инвесторы-старички вспомнят, что в то время была крупная четырехмесячная коррекция на рынке. С октября 2018 по февраль 2019 индекс S&P500 просел более чем на 20%.

Я поймал как раз окончание просадки и крупно вошел на рынок. В том числе сделал портфель публичным.

В следующий раз крупно зашел через год, когда из-за опасений коронавируса рухнули рынки весной прошлого года.

Сейчас тоже все падает. Кто знает, может судьба такая: входить раз в год? 🤔

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал