Облигации

В чем проблема госдолга США и что делает Трамп?

- 24 апреля 2025, 08:47

- |

В чем проблема госдолга США?

📊 Вот пятерка стран с наибольшим размером государственного долга в абсолютных цифрах (на 2025 год):

Долг США выглядит огромным по сравнению с любым другим. То и дело нас пугают большими проблемами, связанными с этим долгом. Но ведь опасность состоит не в самом размере долга, а в способности должника его обслуживать (т.е. платить проценты и вовремя вернуть).

Для страны нагляднее всего сравнивать долг с размером ВВП. По разным оценкам соотношение долга к ВВП выше 90-100% является тревожным сигналом и потенциально может привести к проблемам.

В современном мире довольно много стран имеют долг, превышающий 100% ВВП. Если отбросить страны с относительно небольшими экономиками, то пятерка наиболее закредитованных стран выглядит так (отношение размера долга к ВВП).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 36 )

Прямой эфир с эмитентом Лайм-Займ сегодня, 24 апреля, в 10.00 (МСК). Финансовые результаты компании за прошедший год и 1 квартал 2025 года

- 24 апреля 2025, 08:32

- |

Уже в 10:00 (мск) встречаемся с Евгенией Кукуевой, финансовым директором МФК «Лайм-Займ», разберем ключевые тренды года рынка и риски для отрасли, а так же

обсудим:

— финансовые результаты компании за прошедший год и 1 квартал 2025 года;

— как формирование группы компаний Lime Credit Group повлияет на дальнейшее развитие МФК «Лайм-Займ»;

— как повлияли случившиеся в законодательстве изменения на рынок МФО;

— ощущается ли конкуренция со стороны банковских групп;

— POS-займы — новый канал для лидогенерации или дополнение к IL-займам.

Ссылка на RUTUBE https://rutube.ru/video/6722cd17ba462ccebff46a99dab409d5/ (запись эфира будет выложена на YOUTUBE и VK Видео)

Пишите вопросы в чат https://t.me/ivolgavdo — самые актуальные обсудим в эфире!

Российский малый и средний бизнес сможет выдержать длительный период жесткой ДКП лишь с достаточным объемом господдержки – глава подкомитета Деловой России по публичным рынкам капитала Алексей Лазутин

- 24 апреля 2025, 08:20

- |

Продолжительный период жесткой денежно-кредитной политики (ДКП) при ключевой ставке в 21% может оказаться непосильным для малого и среднего бизнеса без дополнительной господдержки, заявил Алексей Лазутин из «Деловой России». Компании, ставшие основой импортозамещения в 2022–2023 годах, пока выживают за счёт внутреннего резерва, который, по его словам, иссякает.

Хотя ЦБ сохраняет риторику сдерживания инфляции и не исключает будущего смягчения ДКП, на данный момент устойчивых дезинфляционных трендов нет. Это делает возможное снижение ставки рискованным шагом, особенно с учетом глобальных геоэкономических изменений.

В этих условиях особое значение приобретает фондовый рынок. «Деловая Россия» поддерживает инициативу по субсидированию размещения акций и облигаций на внутреннем рынке до 2030 года. Программа, разрабатываемая Минэкономразвития, ЦБ и Мосбиржей, позволит компаниям возместить затраты на услуги организаторов размещений. Первый отбор претендентов на субсидии состоится в июне-июле 2025 года.

( Читать дальше )

Мой портфель облигаций на 24 апреля. Что изменилось за месяц?

- 24 апреля 2025, 08:16

- |

Раз в месяц смотрю что там с облигационной частью портфеля, какие изменения произошли с прошлого месяца, пишу о покупках, продажах, показываю состав портфеля.

Основные моменты:

1. Доля облигаций в апреле увеличилась с 44 до 46%, акций уменьшилась с 55 до 53%, ₽ и фонд GOLD 1%. Целевое значение на этот год следующее: акции 55%, облигации 43%, золото 2%.

2. Облигаций сейчас 48 выпусков (в марте было 47). В планах сократить количество выпусков до 35.

3. В апреле ничего не продавал. Пока сокращение количества позиций на паузе. В этом году погашаются 4 выпуска (Евротранс1, ЭТС 1Р05, ВУШ 1Р-01, МВ Финанс 1Р-03) и у одного выпуска оферта (Брусника 2Р2). Стоит обратить внимание, что облигации с постоянным купоном торгуются по доходности к погашению, поэтому при снижении доходности, можно такие выпуски заменить на более доходные. Кандидаты на продажу следующие: КАМАЗ БП11, Селектел 1Р4R, которые имеют доходности около 22% до погашения без учета налога. Плюс можно бы сократить долю флоатеров. Пока дождемся заседания ЦБ по ключевой ставке, которое состоится уже завтра. Есть ощущение что ключевую ставку сохранят и в дальнейшем больше поднимать не будут.

( Читать дальше )

Облигация для чайников: как заработать на ценных бумагах без головной боли

- 24 апреля 2025, 07:54

- |

Инвестирование в облигации означает, что владелец данного финансового инструмента периодически получает доход. Размер этого дохода может быть как фиксированным, так и изменчивым. По окончании срока инвестиции первоначальный объем вложенных средств возвращается инвестору. Доходность облигации, которая обычно выплачивается в виде купонов, устанавливается заранее и не меняется до погашения облигации или ее продажи.

В России крупные государственные инициативы, а также частные предприятия, часто привлекают средства через выпуск акций или облигаций. Например, строительство платной дороги на участке Москва-Минск было профинансировано благодаря облигациям на 35,3 млрд рублей, выпущенным в 2010 году компанией «Главная дорога» с периодом обращения в 18 лет.

Частный сектор также использует этот механизм: «Уралкалий» в 2020 году привлек 30 млрд рублей, выпустив облигации с пятилетним сроком для инвестиций в основные направления своего бизнеса.

( Читать дальше )

📺 М.Видео выкупил по оферте 73,5% выпуска облигаций

- 24 апреля 2025, 07:53

- |

Вчера завершилась одна из самых долгоиграющих и интересных идей – М.Видео выкупил по оферте 5,15 млн. облигаций 4 выпуска. Бонд-холдеры предъявили к выкупу 73,5% бумаг. В обращении останется чуть меньше 2 млрд, что оставляет выпуск среди ликвидных.

Про нашу стратегию с М.Видео мы писали: в части портфелей остается 4 выпуск, есть также 3 и 5. Всерьез рассмотрим 6 после годовой отчетности

Полноценную замену, дающую быструю и высокую доходность в сравнительно надежном сегменте мы не видим. Есть идеи во флоатерах, есть в фиксах. Что-то можно рассмотреть из выпусков с офертами. Но концентрированно вкладываться, как было в случае с М.Видео, не хочется.

Поэтому, на базе PRO мы открыли «ручное автоследование»: диверсифицированный портфель из валютных, плавающих, и фиксированных выпусков, равномерно распределенных по срокам и эмитентам. Ожидаемая доходность (~29%) на сроке 1,7 лет и тотальная диверсификация:

🔹по рейтингам и эмитентам

🔹по срокам и типам облигаций

( Читать дальше )

😈 Дезинфляционный тренд недостаточно устойчив для разворота ДКП, но все ждут сигнал. Как долго ключевая ставка останется на уровне 21%?

- 24 апреля 2025, 07:45

- |

На что смотрит ЦБ при принятии решения о ключевой ставке? На инфляцию, инфляционные ожидания, рост денежной массы, экономическую активность. На что не смотрит? На консенсус-прогноз аналитиков и прочих экспертов.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

А консенсус-прогноз у аналитиков и прочих экспертов — опять 21%. Дезинфляционные процессы движутся вяло, а тут ещё добавились риски из-за торговых войн. Все ждут ослабления рубля, который в ответ на ожидания укрепляется.

Может ли ставка измениться? Да, но вероятность этого мала. Несмотря на то, что глобально 20% или 22% ничего не изменят. А к 21% все уже привыкли. Так зачем же нарушать баланс? С другой стороны, в декабре консенсус-прогноз вообще не сбылся.

Каким будет сигнал?

Если бы не торговые войны, аналитики могли бы поспорить о движении ключа, но теперь им приходится спорить лишь о сигналах.

( Читать дальше )

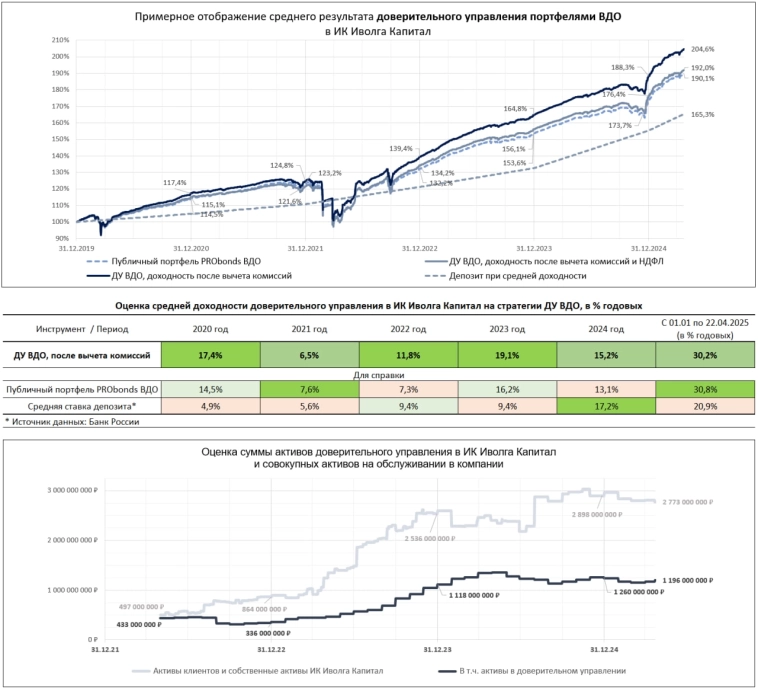

Доверительное управление в сегменте ВДО. Удерживаем 30% годовых / 1,5 депозитные ставки с начала года

- 24 апреля 2025, 07:00

- |

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

Рынок лихорадит, хотя общий тренд – вроде бы тренд роста. В высокодоходном сегменте облигаций лихорадит особенно. Там зачастили дефолты.

В нашем управлении первые почти 4 месяца года пока что сложились неплохо. В среднем по портфелям доверительного управления на стратегии ВДО имеем с начала года 9,3%, или 30,2% годовых, после списания всех комиссий.

В тактике остаемся консервативными. Т. е. много свободных рублей в портфелях, на вчера около 37% от активов (размещены в РЕПО с ЦК под эффективную ставку 22-23%). Соответственно, несвойственно высокий для ВДО кредитный рейтинг портфелей, вблизи A+. Неизменно короткая дюрация. Так что недавняя просадка рынков прошла от нас стороной.

О короткой дюрации, она в портфелях 0,5-0,6 года. Мы не ставим на удачу. Пока деньги дорогие, нужно опираться на стабильный поток платежей от облигаций, а не на рост стоимости их тела. По нашей мысли. И что и когда будет с длинными ОФЗ и не только, вопрос для нас не насущный. Практика научила забирать с рынка наиболее доступные деньги.

( Читать дальше )

Неплатежи по зарплатам резко растут, промышленность стагнирует, а медианная инфляция у таргета. Ждем решения ЦБ

- 24 апреля 2025, 05:45

- |

Аннуализированная инфляция в России:

🔽 Недельная (15 апреля — 21 апреля) = 0,09*365/7 = 4,69%

🔽 За последние 4 недели = (10,43 + 7,3 + 5,73 + 4,69) / 4 = 7,04%

🔽 С начала года накоплено 3,08% = 10,12% (YTD – 111 дней)

🔽 За последние 3 месяца =9,44% → 8,84%

35,5% позиций из недельной инфляции снижаются (27,1% на прошлой неделе):

— 59 позиций рост цен

— 10 позиции нейтрально

— 38 снижение цен

Сезонность, укрепление рубля и сокращение потребительского кредита делают свое дело – максимальное количество товаров в недельной корзине ИПЦ дешевеют. Лидеры роста цен все те же, но на этой неделе они дорожают особенно быстро: Капуста +6,3%, Лук репчатый +5,6%, Свекла +4,7%, Картофель +3,7%, Морковь +3,4%. Остальные 102 товара не превысили 1%. Корвалол подорожал на 0,9% видно пользуется большим спросом то ли после увиденных ценников на капусту, то ли перед заседанием ЦБ. Медианный рост цен всего 0,06%, т.е. 3,1% в годовом выражении. Пусть и локально, но цены растут медленнее таргета в своей основной массе.

( Читать дальше )

Коллекторы рапортуют о прибыли уже за 2025 год

- 23 апреля 2025, 21:17

- |

Совсем недавно разбирал годовую отчетность крупной коллекторской компании АйДи Коллект 👉 https://t.me/barbados_bond/278, после чего купил бумаги этого эмитента в публичный облигационный портфель Барбадос 👉 https://t.me/barbados_bond/286. Годовая отчетность была в МСФО варианте, квартальная за 2025г. представлена по РСБУ, поэтому структура показателей будет немного отличаться, но общий тренд будет понятен при сравнении с аналогичным периодом 2024г.

Посмотрим как сложились дела у эмитента в первом квартале 2025г.:

1. Выручка — 3 335 млн. р. (+51,9% к 1 кв. 2024г.);

2. Себестоимость — 948 млн. р. (+84,7% к 1 кв. 2024г.);

3. Управленческие расходы — 225 млн. р. (+17,8% к 1 кв. 2024г.);

4. Операционная прибыль — 2 157 млн. р. (+44,7% к 1 кв. 2024г.);

5. Проценты к уплате — 715 млн. р. (+18,4% к 1 кв. 2024г);

6. Чистая прибыль — 988 млн. р (+39,9% к 1 кв. 2024г.);

7. Приобретенные права требования — 16 519 млн. р. (+2,1% за 1 кв. 2025г.);

8. Денежные средства — 2 312 млн. р. (+79,6% за 1 кв. 2025г.);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал