Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Специальное предложение для микро депозитов. Опционы RI.

- 02 июня 2017, 13:07

- |

хочу сказать — я вплотную приблизился к пониманию нужд и потребностей

больших групп мелких инвесторов.

Вы мечтаете разбогатеть, но ваш микро депозит все никак не дотягивает да макси прибыли?

Тогда вам сюда.

Что сподвигло обратить внимание на этот немаловажный сегмент нашего рынка?

Сначала вспомнил крылатую фразу: "Опционы — рай для нищих!"

Или еще фраза с крылышками: "Деньги, деньги, да где ж их взять!"

Кого тут не послушаешь:

* меньше 3 лимонов в рынок соваться нечего!

* если нищеброд — вали на завод!

* 1 контрактом торговать — баловство и лудомань.

Пора разобраться с этой социальной несправедливостью. Почему богатым все, а нам даже на 1 контракт RI наскребать пол зарплаты (средняя по России). И выход найден. Но без опционов и астролога — не разобраться.

Помню, консультировал одного такого стойкого «оловянного солдатика» — весь в кредитах и алиментах, как в шелках, однако затарил на рынок 300 000 рублей, и прозябает от ошеломительной перспективы рисков «по самое не могу». Кредиты — это вам не фунт изюму.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Опционный анализ рынка Форекс 02.06.2017

- 02 июня 2017, 10:21

- |

( Читать дальше )

Экспирационная ломка

- 01 июня 2017, 20:47

- |

Как обычно по четвергам после экспирации недельных опционов на Ри, у ГО-наркоманов понижающих ГО своих счетов дальними недельками, очередная ломка маячащим маржинколом.

Лидер начала торгов вечерки — самый дальний страйк свежей недельки.

В обычный день их цена топчется в районе 25% годовых (цена премии опциона как плата за кредит по ГО), но очередная острая потребность в новой дозе ГО заставляет их платить 58% годовых (отношение цены опциона к сокращению ГО), а долетало и до 86%!

Ну а людям не балующимся с ГО, эта прилетевшая синица легкая возможность слупить 40% годовых (если продать за 58%), остальное цена хэджа на любой вкус.

Покупка и продажа опционов

- 01 июня 2017, 15:24

- |

Тут можно провести аналогию со страховой компанией. Страховать то она страхует, но может ли она отвечать в полной мере по своим обязательствам, в случае самого негативного сценария? Очевидно, что нет, так как финансовый ресурс всегда ограничен.

Значит получается, что хедж с помощью покупки опциона все равно ограничен платежеспособностью страховщика, продавца опциона?

Кстати, интересная параллель. В фильме «игра на понижение» Берри выставлял такое условие банкам явным образом: он хотел, чтобы его свопы были оплачены вне зависимости от платежеспособности банка. Но за кадром осталась техническая сторона такого хеджа, и контракты были подписаны сиюминутно.

Но по-сути, ведь банк должен был перестраховать эти бумаги на случай своего банкротства? А кто выступал страховщиком банка? Может там секретарша выскочила на улицу, нашла безработного нигера, который подписался в качестве гаранта?:)

Пост из будущего. 15 июня. РТС вырос до 1100. Причины?

- 01 июня 2017, 12:54

- |

Представим, что наступило 15 июня и фьючерс РИ закрылся на 110000 пунктах.

Когда это произошло много аналитиков и предсказателей начали объяснять причины этого.

Но попробуйте сейчас представить что этому поспособствовало и есть ли этому реальные причины.

Итак 15 июня, РИ 110000, что пишут:

1) Технические аналитики заявляют, что это был ложный пробой.

2) Опционщики говорят, что 15.06.17 квартальная экспирация по РИ и что всех паникёров загнали в путы, которые 15.06 экспирировались вне денег.

3) Апологеты фундаментального анализа приводят аргументы про рекордные прибыли у корпораций, неплохие дивиденды, отличные мультипликаторы и поэтому рынок должен был вырасти.

4) Сторонники теории Кукла говорят, что это был сбор стопов.

5) Любители корреляции утверждают, что это произошло из-за роста нефти...

А какие вы видите причины увидеть РИ на 110000 к 15 июня?

Пишите в комментариях)

Опционный анализ рынка Форекс 01.06.2017

- 01 июня 2017, 10:34

- |

( Читать дальше )

ОФЗ не были размещены в полном объеме, 31.05.2017 Минфин России разместил облигаций 26220RMFS и 29012RMFS.

- 01 июня 2017, 10:33

- |

ОФЗ не были размещены в полном объеме, 31.05.2017 Минфин России разместил облигаций 26220RMFS и 29012RMFS.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

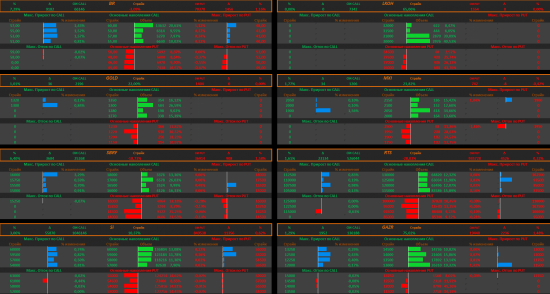

Опционы изменение ОИ по основным инструментам FORTS

constantcapital.ru/опционы-изменение-ои-по-основным-инст-9/

( Читать дальше )

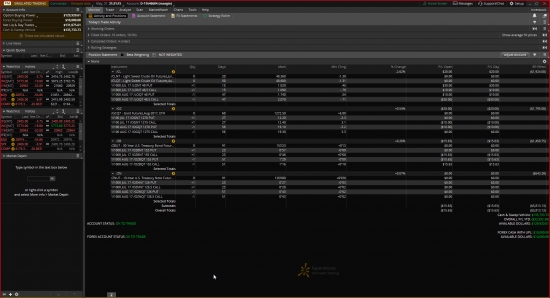

Календарный спред на Америке. Сделка №2.

- 31 мая 2017, 21:51

- |

Открываю календарный спред, с определенными инструментами (нефть, золото, трежерис 10- и 30- летние).

Нефть:

( Читать дальше )

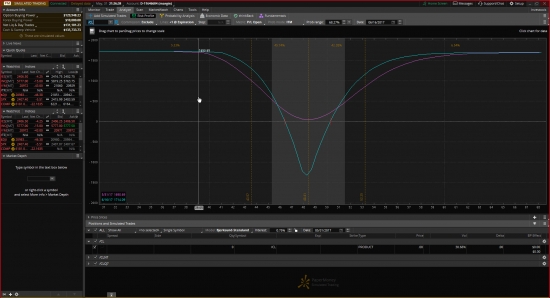

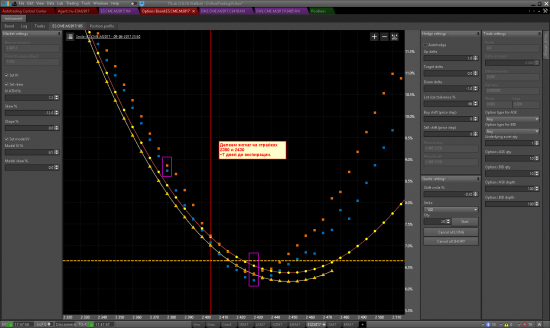

Опционный робот в Америке, EW2.CME.M2017, день 1

- 31 мая 2017, 19:34

- |

Для расширения кругозора (моего в частности и Смарт-Лаба в целом) решил попробовать риск-реверсал на американских опционах на е-мини.

- Брокер Exante.

- Базовый актив — фьючерс ES.CME.M2017 биржи CME.

- Недельные опционы с истечением 9 июня 2017 (~7 торговых дней). Код EW2.CME.M2017.xxxxx

- Торговая платформа — ТСЛаб 2.0.

- Чтобы не было мучительно больно используется демо-счет.

Сначала настраиваем улыбку.

По сравнению с нашим рынком она очень круто наклонена (-12).

Выбираем страйки на глазок, примерно по критерию "максимальная разность по волатильности".

Рабочий объём возьмем 20 лотов в каждом страйке (2380 и 2430 при текущей цене БА 2405.00).

Никаким котированием не занимаемся. Просто берем чужие биды/аски.

( Читать дальше )

вопрос по опционам ко всем!

- 31 мая 2017, 15:48

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал