Отчёт

Повышение ставки до 20% крайне высоко, перспективы Новатэка/Совкомфлота, плачевное состояние Алросы

- 25 августа 2024, 10:16

- |

Тайм коды:

00:00 | Вступление

00:30 | НОВАТЭК отчитался за I п. 2024 г. — чистая прибыль увеличилась в 2 раза, но есть один нюанс. Первые отгрузки с Арктик СПГ-2, перспективы?

08:19 | Совкомфлот отчитался за I п. 2024 г. — снижение финансовых показателей было читаемо, отчасти во II кв. помогла кубышка/слабый рубль

15:38 | АЛРОСА отчиталась за I п. 2024 г. — фин. показатели ухудшились на фоне санкций и снижения цен на алмазы, не помогли даже закупки Гохран

21:44 | Дефляция в августе — миф! Несмотря на продление запрета на экспорт бензина, цены увеличиваются/потреб. активность растёт 2 неделю подряд

26:28 | При снижении индекса RGBI Минфин вновь прибегнул к флоатеру, но выручка слишком мала, премии в выпусках не наблюдается!

31:36 | Интер РАО отчиталась за I п. 2024 г. — высокая ключевая ставка помогает компании, но выплата дивидендов, buyback и CAPEX подъели кубышку

36:20 | Заключение

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Интер РАО отчиталась за I п. 2024 г. — высокая ключевая ставка помогает компании, но выплата дивидендов, buyback и CAPEX подъели кубышку

- 24 августа 2024, 09:20

- |

Интер РАО опубликовала финансовые результаты по МСФО за I полугодие 2024 г. Компанию продолжает тащить в финансовом плане весомый кэш на счетах, но CAPEX не дремлет и засматривается на самое ценное, помимо этого, в отчёте есть ещё много интересных фактов (buyback, перераспределение кубышки и выгодные приобретения). Поэтому давайте, уже приступим к изучению отчёта:

⚡️ Выручка: 728₽ млрд (+10,7% г/г)

⚡️ EBITDA: 79,7₽ млрд (-9,8% г/г)

⚡️ Чистая прибыль: 79,5₽ млрд (+17,3% г/г)

💡 Выручка компании подросла на уровне инфляции, её заработок зависит от нескольких сегментов: генерация — 137,7₽ млрд (+3,4% г/г, рост тарифов+, окончание действия договоров ДПМ-), сбыт — 489,1₽ млрд (+7,8% г/г, расширение географии присутствия, приобретение активов), инжиниринг — 51,3₽ млрд (+113,8% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 23,7₽ млрд (-2,1% г/г, поставки в Китай не блещут) и прочие — 26,2₽ млрд (+17,5% г/г). Как вы можете заметить по EBITDA сегмент генерации высокомаржинальный (+33,9%), а вот сбыт, наоборот, низкомаржинальный (+4,9%), но это основные сегменты по выручке (сегмент прочие отрицательный ввиду растрат на корпоративный центр).

( Читать дальше )

📑Отчеты дня, часть 2: МТС и Мечел

- 22 августа 2024, 23:14

- |

Российский телеком-оператор отчитался за 2 квартал по МСФО, а металлург представил финансовые результаты за полгода. Вместе с аналитиками Market Power разбираем показатели

МСар = ₽410 млрд

Р/Е = 6

Результаты

— выручка: ₽171 млрд (+18,5%)

— OIBDA: ₽65,4 млрд (+5%)

— чистая прибыль: ₽7,2 млрд (-57%)

— чистый долг: ₽424 млрд (+2%)

— капзатраты: ₽31 млрд (+56%)

— чистый долг/OIBDA: 1,8х (без изменений)

👉Отчет за 1 квартал смотрите здесь

Рост выручки компания объясняет ростом доходов от всех направлений бизнеса. Рост OIBDA сдерживают расходы на развитие перспективных направлений.

Снижение чистой прибыли связано с процентными расходами на фоне высоких ставок, а также с переоценкой финансовых инструментов.

Бумаги МТС (MTSS) падают на 1%.

🚀Мнение аналитиков МР

Еще один ожидаемо слабый отчет. Можно провести параллели с результатами другого оператора — Ростелекома — в части роста CAPEX и стагнации OIBDA.

( Читать дальше )

МТС во II квартале нарастила выручку на 18,5% до 170,9 млрд рублей

- 22 августа 2024, 22:28

- |

ПАО «МТС» во II квартале 2024 года получило выручку в размере 170,9 млрд рублей, что на 18,5% выше показателя аналогичного периода 2023 года, сообщила компания.

OIBDA группы выросла на 5% год к году и составила 65,4 млрд рублей. Рентабельность показателя составила 38,3%.

Доходы МТС от услуг связи во II квартале выросли на 6% до 115,1 млрд рублей на фоне увеличения доходов в В2С и В2С сегментах. Абонентская база МТС в РФ составила 81,6 млн против 80,3 млн годом ранее.

Рекламный бизнес принес МТС 14,3 млрд рублей доходов, что на 69,6% выше показателя II квартала 2023 года.

Доходы от финтех-услуг увеличились на 53% – до 31,8 млрд рублей – за счет наращивания кредитного портфеля и увеличения комиссионных доходов.

Продажи телефонов и аксессуаров выросли на 29,4% до 12,8 млрд рублей. Количество салонов продаж сократилось год к году на 11,6% до 4 224.

Количество экосистемных клиентов МТС увеличилось на 7% и достигло 15 млн пользователей (пользователи двух и более услуг и сервисов, а также активные пользователи подписки Premium). Экосистемная выручка МТС составила 44 млрд рублей против 38,5 млрд рублей годом ранее.

( Читать дальше )

📑Отчеты дня, часть 1: Новабев и РенСтрах

- 22 августа 2024, 17:23

- |

Российский производитель крепкого алкоголя и страховая компания представили свои отчеты за полгода. Вместе с аналитиками Market Power разбираем показатели

МСар = ₽90 млрд

Р/Е = 13

Результаты

— выручка: ₽57 млрд (+19%)

— EBITDA: ₽7,5 млрд (без изменений)

— чистая прибыль: ₽2 млрд (-34%)

— чистый долг: ₽43,8 млрд (+20%)

— чистый долг/EBITDA: 2,27х (против 2,05х за 1п23)

Основным драйвером роста выручки стали увеличение отгрузок брендов в России из сегмента премиум и выше, последовательный рост импортного портфеля, а также развитие собственной розничной сети «ВинЛаб».

Падение чистой прибыли компания связывает с продолжающимся давлением процентных ставок, а также — с инвестициями в развитие ВинЛаб.

Бумаги Новабев (BELU) сегодня вновь торгуются на Мосбирже после «допэмиссии» (на одну акцию инвесторы получат по семь новых). На открытии торгов котировки рухнули на 80%, Мосбиржа объявила дискретный аукцион.

( Читать дальше )

Т-БАНК разбор отчёта. Уже не так дорого, но что будет после интеграции..

- 22 августа 2024, 15:01

- |

Вышел долгожданный отчёт ТКС Холдинг за II квартал. Посмотрим, что у банка с эффективностью при текущей ставке в 18%, какое решение было принято по дивидендной политике и чего ждать от интеграции с Росбанком.

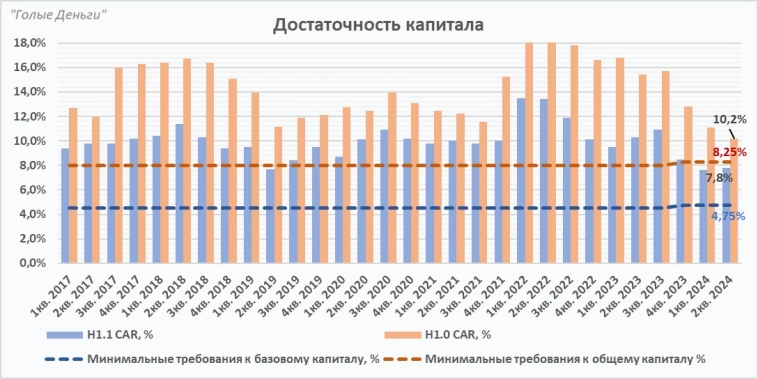

Начну сегодня нестандартно, с показателей достаточности капитала, потому что, «тут есть вопросы», как говорится. Норматив достаточности капитала H1.0 снизился до 10,2%. Это ниже среднего значения по российскому банковскому сектору, которое ЦБ оценивает в 12% и всего на пару процентов выше минимальных требований к общему капиталу. Т-банк единственный системно значимый банк, чей норматив достаточности капитала упал с октября прошлого года. Это можно объяснить тем, что в кредитном портфеле Т-банка нет ипотечного кредитования, а ~70% приходится на необеспеченные розничные кредиты, по которым применяются повышенные макронадбавки ЦБ (с сентября 2023).

Второй момент, это выросший на 23% чистый кредитный портфель, по сравнению с декабрём 2023. С одной стороны, это отлично, но…

( Читать дальше )

X5 Retail (FIVE) – отчет за 1 полугодие 2024. Взлетает быстрее, чем цены на продукты

- 22 августа 2024, 08:52

- |

Отдельно выношу цифры за 2 квартал:

- Выручка: 965,5 млрд. (+25,1%)

- EBITDA: 72,2 млрд. (+18,3%)

- Прибыль: 35,2 млрд. (+20,4%)

- Прирост кол-ва магазинов с начала года: +994 (1п 2023: +2784), торговая площадь г/г: +10,5%

- Олайн-выручка +73,6%

✅Во 2 квартале получена рекордная выручка и прибыль. У компании хорошо получается перекладывать высокую инфляцию на покупателей – это видно по ценам в их магазинах. Немного начинает подрастать себестоимость, но в полной мере ее негативный эффект догонит, когда инфляция уверенно затормозится, а до этого еще далеко. Онлайн-сегмент растет с опережением рынка

- LFL продажи (1/2 квартал): +14,8% / +14,9%, трафик: +2,9% / +2,9%, чек: +11,6% / +11,7%

💰С учетом коротких фин.

( Читать дальше )

Fix Price – разбор отчета за 1 полугодие 2024. Мечты о стабильности

- 21 августа 2024, 09:00

- |

- Выручка: 148 391 млн. (+9,4%)

- EBITDA: 23 562 млн. (-4,3%)

- Прибыль: 9 100 млн. (-53,7%)

- Прирост кол-ва магазинов с начала года: +287 (1п 2023: +333), торговая площадь г/г: +11,4%

⚠️Прибыль снизилась – в основном за счет налоговых резервов (у Фикса это регулярная история, они то создаются, то высвобождаются), но также с начала года очень давят возросшие расходы на персонал

- LFL продажи (1/2 квартал): +0,4% / +3,2%, трафик: -3,2% / -2,3%, чек: +3,7% / +5,7%

📈Если очень захотеть, здесь можно увидеть намеки на разворот (слегка улучшается динамика общей и LFL-выручки, замедляется снижение трафика). Но совсем призрачные

- В то, что за счет закрытия неэффективных точек на фоне открытия новых, за счет оттачивания ассортимента компания сможет стабилизироваться – еще можно поверить, и то в довольно оптимистичном сценарии

( Читать дальше )

Норникель: не стоит ждать дивидендов

- 20 августа 2024, 16:33

- |

В пятницу Норникель представит финансовые результаты за первое полугодие. Исходя из динамики цен на реализуемые металлы, выручка, по нашей оценке, за период сократилась на 13% до 5,9 млрд долл. Из-за экспортных пошлин EBITDA упала на 31%, до 2,3 млрд долл. Рентабельность по EBITDA в таком случае опустится до 39,6% — минимального с 2020 года значения. На фоне высоких капитальных затрат свободный денежный поток может составить всего 525 млн долларов, что в 2,6 раза ниже значения прошлого года.

На фоне сильного падения финансовых результатов мы не ждём выплаты дивидендов по итогам первого полугодия. Считаем, что акции Норникеля на данный момент находятся на справедливых уровнях. Причин для их роста пока не видим. В качестве потенциально возможного фактора можем отметить наши ожидания роста цен на палладий.

Что касается девальвации рубля, то в текущих условиях для Норникеля это малозначимый фактор. Наиболее существенные затраты для реализации инвестиционной программы, вероятно, напрямую привязаны к курсу иностранных валют. Размер экспортных пошлин же увеличивается в случае ослабления рубля. Ситуацию может улучшить выведение цветных и драгоценных металлов из-под действия курсовых пошлин, что также станет значимым фактором для роста бумаг Норникеля.

( Читать дальше )

Отчет ТКС Холдинг за II квартал 2024

- 20 августа 2024, 13:34

- |

ТКС Холдинг опубликовал финансовые результаты по МСФО за II квартал 2024 г.

🔹 Чистые процентные доходы: 77,7 млрд руб. (+45% год к году (г/г))

🔹 Чистые комиссионные доходы: 24 млрд руб. (24 млрд руб. (+45% г/г)

🔹 Чистая прибыль: 23,5 млрд руб. (+15% г/г)

Группа ТКС Холдинг приняла новую дивидендную политику, которая предполагает выплату до 30% чистой прибыли за год. С учетом условий, обозначенных в дивидендной политике, группа будет стремиться объявлять дивиденды по результатам каждого квартала.

P.S. Компания оценена недешево, но я продолжаю держать ТКС.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал