Пассивный Доход

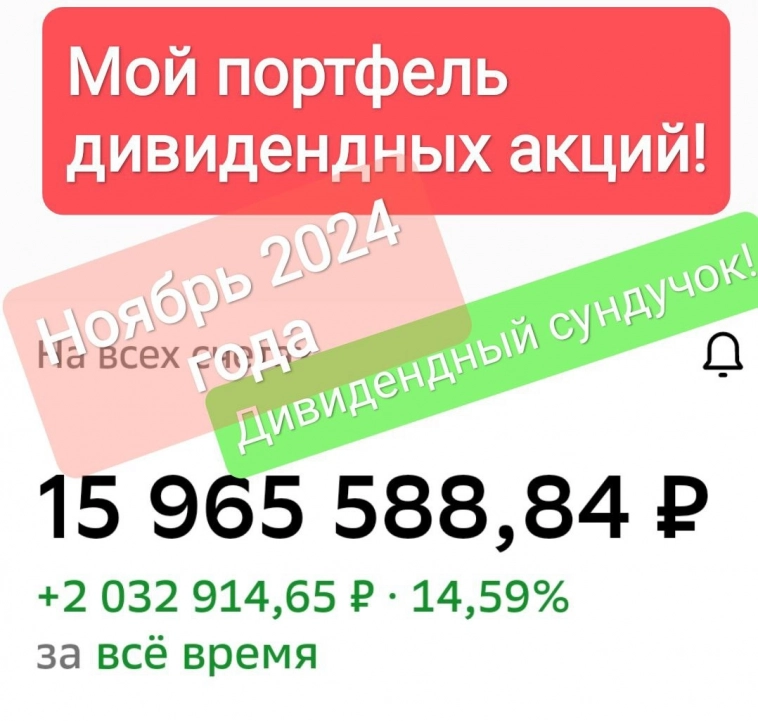

Пассивный доход превышает 2 млн рублей в год. Капитал на 16 млн.рублей.

- 08 ноября 2024, 07:57

- |

Те Бармалеи, что сидят в фондах денежного рынка, а также в облигациях, флоатерах-корпоратерах, наверное уже призадумались, а может стоило всё-таки на всю котлету и в акции.

Вряд ли. Ведь у каждого инвестора сформировалась своя стратегия и видение фондового рынка.

Я взял свой портфель в ручное управление, все риски, связанные с ребалансировкой, диверсификацией несу лично. И конечно же повторять никому не советую.

Но в то же время благодаря инвестициям в фондовый рынок нашей любимой Российской федерации 🇷🇺мой пассивный среднемесячный доход превышает 187500 рублей.

Или около 2 🍋 250 тысяч рублей.

В данной статье мы обсудим за счёт чего он формируется.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграмм-канале , подписывайтесь.

✔️Пассивный доход.

Уже в заголовке становится понятно, что пассивный, это как бы без каких либо усилий. Но это только на первый взгляд. А он как всегда обманчив.

Пассивный доход, это доход поступающий с определённой периодичностью, без каких либо активных усилий.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 54 )

Мой пассивный доход по брокерскому портфелю за октябрь 2024 года!

- 06 ноября 2024, 11:09

- |

🔹ФосАгро — 1324 руб.

🔹Ростелеком-п — 1266 руб.

🔹Татнефть — 7443 руб.

🔹Газпром нефть — 5063 руб.

🔹Новатэк — 2500 руб.

🔹ММК — 1256 руб.

🔹 Черкизово — 741 руб.

Дивидендами в этом году получено 160 000 руб (чистыми).

Рекомендованные и планируемые к выплате в ближайшее время дивиденды на общую сумму 25500 руб от компаний, находящихся в моем портфеле: Лукойл, Северсталь, Алроса, Полюс, ТКС.

Стоимость портфеля акций составляет 2 млн 153 тыс руб.

2) Купоны по облигациям в сумме 2311 руб (без вычета НДФЛ, так как они поступают на ИИС в Тинькофф):

🔹ЕвроТранс БО-001Р-02 — 110 руб.

🔹ЕвроТранс — 66 руб.

🔹 Whoosh выпуск 2 — 308 руб.

🔹Делимобиль 1Р-03 — 112 руб.

🔹Уральская сталь БО-1Р-2 — 52 руб.

🔹ИКС 5 Финанс 003Р-02 — 165 руб.

🔹МТС выпуск 002Р-01 — 480 руб.

🔹АФК Система выпуск 26 — 420 руб.

🔹Балтийский лизинг БО-П11 — 87 руб.

🔹Металлоинвест 001Р-08 — 170 руб.

🔹Россети Центр 001Р-03 — 78 руб.

🔹Глоракс 001Р-02 — 85 руб.

( Читать дальше )

Покупаю дивидендные акции в пенсионный портфель - Ноябрь 2024

- 01 ноября 2024, 15:10

- |

Год близится к концу, на календаре уже Ноябрь. Погода в Калининграде все ещё довольно теплая, но сегодня, как-то неожиданно для себя, заметил, что деревья уже почти полностью сбросили листву. Вероятно, скоро похолодает, а у меня еще есть кое-какие незавершенные «уличные» дела.

Новый месяц, а это значит, что я вновь пополняю свой индивидуальный инвестиционный счет на сумму в 33333 рубля, для приобретения дивидендных (преимущественно) акции российских компаний.

Рынок неплохо скорректировался, и покупать бумаги одно удовольствие. Цены на некоторые бумаги примерно такие, как 8 лет назад, когда я пришел на фондовый рынок...

Для тех, кто читает впервые: по плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года). В этих целях, вот уже восьмой год подряд, я ежемесячно инвестирую в акции российских компаний одинаковую сумму в 33333р (400к в год) и покупаю на них дивидендные акции. Все дивиденды пока реинвестирую для достижения эффекта сложного процента.

( Читать дальше )

Пассивный доход октября 2024 превысил 60 тысяч рублей: Продолжаю богатеть семимильными шагами

- 31 октября 2024, 12:06

- |

Пока Центральный банк России продолжает бороться с инфляцией, я, как и всегда, продолжаю богатеть. А разве можно иначе? Можно, если покупать кредитные авто и брать ипотеки на однушки, всегда растущие в цене.

Вишенкой на торте моего октябрьского успешного успеха стал транш от Альфы по вкладам — 16 106 р. А сколько всего получилось заработать «лёжа на диване» читайте далее.

Дивиденды

Завершается осенний сезончик дивов (жду ещё по Алросе) приятными поступлениями. Всего получено по разным брокерским счетам (ВТБ, Альфа, Т) 12 785 р. ММК. Новатэк, Татнефть, Делимобиль, Займер — вот имена амбассадоров моего пассивного дохода. Кэш реинвестирован обратно в рынок.

Накопительный счёт

Сейв, открытый в Яндексе принёс 4 506 р. Процент правда не очень, всего 13, зато с ежедневным остатком. Но и на том ок. Кэш в рынок ушёл поддерживать будущий тузэмун.

Краудлендинг

Ежемесячно вывожу 2 000 р. И этот месяц не стал исключением. Джет +2К. Идём дальше.

Вклады

( Читать дальше )

Почему российский рынок акций может не расти еще несколько лет!

- 31 октября 2024, 08:59

- |

Несмотря на снижение нашего рынка, я продолжаю инвестировать! Я считаю, что сейчас неплохое время для начала покупок акций в долгосрочную перспективу, так как многие «голубые фишки» показывают просадки на десятки процентов и стоят относительно дешево, а такой шанс инвесторам предоставляется редко.

Но, чтобы вы, читатели моих блогов, не подумали, будто я постоянно нахожусь в «розовых очках», веря в бесконечный рост нашего рынка, в этой статье попробую рассмотреть негативный сценарий!

Я проанализировал рынок акций РФ с точки зрения цикличности и спрогнозировал будущую динамику нашего рынка, ориентируясь на прошлые периоды его движения. Результатами делюсь с вами!

Цикличность на рынке акций

«Всё в этом мире циклично, и за каждым подъёмом следует падение, за каждым падением новый подъём» — цитата из книги «Дао».

Рынок акций тоже подвержен определённым циклам. Представить их можно так:

Полный рыночный цикл включает в себя 4 фазы:

( Читать дальше )

FIRE чтоб он был неладен. Пассивный доход. Может пора на пенсию?

- 30 октября 2024, 21:41

- |

Цель была доехать до 1кк, но чот сил не чувствуется, хотя может это осень…

Хочется спать, отдыхать, и жить, а не вот это вот все, корпоративное и бизнесовое.

Как считаете, можно жить на 700к в месяц, и долго ли можно жить с такоц инфляцией на такую пенсию? Или как всегда, пройдёт дет десять, и снова на завод? А старику то там тяжело будет… Да и конкуренции с роботами и ИИ выдержать в возрасте вряд ли удастся.

Реальный инвест-план 'уйти на пенсию' рано

- 30 октября 2024, 06:54

- |

Много слышу о ранней пенсии.

Это очень такой манящей концепт.

Он очень привлекательный.

Предположим его стоит преследовать, - к нему стоит стремиться.

Но всё это грёзы, если нет конкретного финансового плана как этого достигнуть.

Что это значит для меня?

Это значит что-то отложить, что-то купить, и продолжать продуктивно трудиться, — паралельно.

Наверно я бы стремился что-то иметь под рукой, — какой-то чистый, мультивалютный 'налик.'

Но если посмотреть на то что должно хоть как-то 'работать,' — если вообще это нужно.

То, я бы наверно целился на то, что может как то ходить с индексами, и желательно что-то платило бы по дороге, чтоб не нужно было бы продавать актив, чтоб снять сливки.

Но наверно вопрос самый главный, это когда, или по чём?

Поэтому я смотрю на:

| Актив | Целевая Стоимость Входа | Дивиденд % | Сумма Покупки | Месячный Доход |

| QYLD | 16 | 11.47 | 50000 | 477.9166667 |

| XYLD | 35 | 10.98 | 50000 | 457.5 |

| RYLD | 15 | 12 | 50000 | 500 |

| PDO | 10.74 | 11.21% | 40000 | 373.6666667 |

( Читать дальше )

Дивиденды Новатэк

- 29 октября 2024, 22:59

- |

Вчера поздно вечером, мне на счёт в ВТБ Инвестиции были зачислены дивиденды от компании Новатэк.

Не много, 35,50 рублей на акцию.

Платит Новатэк два раза в год, в этом году ранее уже была выплата 44,09р на акцию.

Всего за год получилось 79,59р. Дивидендная доходность к текущей цене (866р) ~9,2% за акцию.

Моя средняя составляет на данный момент 1170р, по этому у меня немного грустнее ~6,8% за год.

Новатэк входит в мой список ежемесячных покупок (кстати, уже в пятницу опять пополнять счёт и докупаться!) хотя я и понимаю, что он сейчас не в лучшей форме.

Некогда, одна из любимых, компаний роста многих отечественных (и не только) инвесторов, на сегодня, превратилась в акцию падения.

Оно и понятно, конкуренты из США всеми имеющимися у них возможностями, гасят как наш трубопроводный газ, так и СПГ. И если по началу казалось, что Газпром находится в более уязвимой ситуации из-за своих «труб», то теперь уже понятно, что палки в колеса, при желании, модно вставлять где угодно. И если с импортозамещением на производстве Новатэк худо-бедно справляется, то с перевозкой и сбытом пока всё ещё тяжеловато, как я понимаю.

( Читать дальше )

Мой пассивный доход снова обновил рекорд, получаю "лёжа на диване" более 37000р в месяц!

- 29 октября 2024, 09:10

- |

Благодаря инвестициям в российские дивидендные акции, мой средний ежемесячный пассивный доход превысил 37000 рублей.В этой статье расскажу и покажу, как и за счёт чего он формируется.

Пассивный доход на фондовом рынке

Что такое пассивный доход? Это деньги, которые регулярно получает человек, не прилагая для этого никаких усилий! Для создания пассивного дохода я использую фондовый рынок. На рынке есть два основных способа создания такого дохода:

- В акциях за счёт дивидендов

- В облигациях за счёт купонов

Для себя я выбрал именно акции.

Почему я выбрал акции для создания источника пассивного дохода?

Есть много исследований, доказывающих, что акции приносят инвесторам больше прибыли на длинном горизонте, чем облигации.

Чтобы не быть голословным, приведу такую таблицу сравнения доходностей:

В ней отображены данные по доходности в период 2003-2023г портфелей, состоящие из разных долей акций (индекс Мосбиржи полной доходности MCFTR) и облигаций (индекс корпоративных облигаций полной доходности RUCBITR).Подчеркну, что акции сравнивали не с ОФЗ, а с наиболее ликвидными и надёжными корпоративными облигациями следующих компаний:Сбербанк, Газпромбанк, РЖД, Газпромнефть, Норникель, Транснефть и др.

( Читать дальше )

Дивиденды Газпром нефть

- 28 октября 2024, 22:42

- |

Дивиденды от компании Газпром нефть поступили на счёт в ВТБ Инвестиции.

Выплатили 51,96 рублей на акцию.

Обычно платили за 9 мес и год, теперь по новой дивидендной политике будут делать выплаты за полугодие и год. Вероятно, это сделает выплаты более равномерными.

Выплаты в этом году:

14.10.2024 2024 51.96р

08.07.2024 2024 19.49р

Всего 71,45р

Моя средняя по Газпром нефть на данный момент 429,66р, дивидендная доходность по году = 16,62%

Хорошо, но по текущим ставкам конечно не очень впечатляет 😅

В следующем году, по прогнозам аналитиков, выплаты могут составить 111,85 рублей на акцию. Если они не ошибаются, будет вполне солидная дивидендная доходность.

Газпром нефть держу и довольно регулярно докупаю.

28.10.2024 Станислав Райт — Русский Инвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал