Портфель инвестора

В моём портфеле доминируют акции Сбербанка, которые я докупал на хороших уровнях — Орловский в эфире РБК

- 28 декабря 2024, 21:55

- |

- Газпром, всё крутится вокруг дивидендов -будет не будет… Судя по денежному потоку пока не вырисовываются… Никак… Есть много других интересных бумаг

- Сбер опора моего портфеля… Чуть Нефтегаза… Чуть какого нибудь Новатэка

- Следующий год — год финансового сектора

tv.rbc.ru/archive/rynki/677045bb2ae5966e329011e3

- комментировать

- Комментарии ( 5 )

Лента /// Рыночная стоимость позиции +19,23% /// Промежуточный пост по открытой позиции ///

- 28 декабря 2024, 16:48

- |

Текущая позиция

Купил/Озвучил 17.07.2024 здесь

Комментарий. Оснований для фиксации прибыли на данный момент у меня нет. Эмитент находится в ~15% от исторических цен. Продолжаю удерживать позицию.

Промежуточные публикации по данной сделке

Публикация от 17.09.2024

( Читать дальше )

Порфель Capitalizer: текущая структура, динамика и прогноз на 2025 год 38% годовых.

- 28 декабря 2024, 14:22

- |

Результаты с 1 октября составили 8,8%. За этот период индекс ММВБ полной доходности вырос всего на 0,1%.

Волатильность портфеля #capitalizer составляет 9% против 29% по индексу ММВБ.

✨Прогноз на следующий год — 38%. Структуру портфеля, с которой индекс #capitalizer входит в новый год, прилагаю.

Торговля ведется фьючерсами на природный газ, валютные пары, индекс Nasdaq и акции российских эмитентов. В основе управления портфелем лежат модели факторного инвестирования. Для управления рисками используются скользящая средняя и целевая волатильность. В случае роста волатильности в инструментах доля инвестиций в активы с рыночным риском сокращается, а по мере её снижения инвестиции восстанавливаются до целевого уровня.

( Читать дальше )

Ралли Деда Мороза. Пополнил брокерский счёт на 238 000 в декабре. Что купил? Часть 2

- 28 декабря 2024, 07:56

- |

Заканчивается декабрь, а с ним и 2024 год, да и бюджет, выделенный на инвестиции, тоже. ЦБ оставил ключ на 21, случился локальный туземун. Я продолжаю инвестировать по своему плану. Кроме 238 000 дополнительных пополнений не было, только многочисленные купоны и дивиденды от Лукойла, ФосАгро и Европлана.

Про покупки первой половины декабря можно почитать тут. Ну а во второй половине декабря я покупал только всё хорошее и не покупал ничего плохого — прямо как подарки на Новый год.

Цель по пополнению на 2,4 млн в 2024 году выполнен, планирую и в 2025 году её тоже выполнить.

По составу портфеля у меня есть план, и я его придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть и Яндекс — по 5% портфеля акций (по 2% от биржевого портфеля).

- ФосАгро, НЛМК, Алроса, Ростелеком, Интер РАО — по 3% портфеля акций (по 1,2% от биржевого портфеля).

- Остальные акции суммарно на 10% портфеля акций (4% от биржевого портфеля).

( Читать дальше )

Итоги 2024 года: Провальные результаты по ИИС и перспективы взрывного роста капитала в 2025 году

- 28 декабря 2024, 07:43

- |

2024 год в финансовом плане выдался замечательным. Составной портфель впервые перешагнул отметку в 5 миллионов рублей, а на брокерские счета удалось внести 1,7 миллиона. Но не было бы счастья, да обратный тузэмун помог.

Немного предыстории

В конце 2023 года продал практически все свои акции и, взглянув на «левый» график вижу, что это было правильным решением, учитывая коррекцию индекса на 30% вниз.

Вырученный кэш, после уплаты налогов, переложил в длинные вклады. Вот здесь я словил потерю потерь. Лесенкой надо было открывать, но кто ж знал. Я вот не знал. Но тем не менее 30 тысяч рублей в месяц имею теперь пассивным доходом.

Формирование новых ИИС

( Читать дальше )

Можно ли составить всепогодный портфель из одного инструмента? Или прожарка акций "ПАО ЛУКОЙЛ".

- 27 декабря 2024, 16:58

- |

Итак, всепогодный портфель (All Weather Portfolio) — это инвестиционный портфель, который остаётся устойчивым при любой конъюнктуре рынка и даёт доходность почти в любой ситуации.

Концепцию такого портфеля в 1990-е придумал Рэй Далио, глава Bridgewater Associates — одного из крупнейших хедж-фондов в мире.

Структура всепогодного портфеля по Рэю Далио:

30% вложений — акции крупных американских компаний. Дают наибольшую доходность на долгосрочном периоде при высокой волатильности.

40% — долгосрочные (со сроком до погашения больше 10 лет) государственные (казначейские) облигации США. Уменьшают риски портфеля, принося инвестору более стабильную доходность.

15% — среднесрочные облигации (со сроком до погашения от пяти до 10 лет). Снижают риски замедления темпов роста экономики.

7,5% — золото. Защитный актив на случай роста инфляции, а также падения экономики.

7,5% — другие сырьевые активы, торгующиеся на биржах: металлы, сельхозтовары, энергоресурсы и др.

( Читать дальше )

портфель Дэвида Эйнхорна- стоимостного инвестора

- 27 декабря 2024, 16:57

- |

— родился в еврейской семье (классика) в Нью-Джерси.

Его отец является основателем и президентом Einhorn & Associates, консалтинговой фирмы, и Capital Midwest Fund, венчурного фонда. У него есть один брат Дэниел, который работает с отцом. — в 1987 году Эйнхорн окончил среднюю школу Николет в Глендейле, штат Висконсин. Эйнхорн с отличием окончил Корнеллский университет, получив степень бакалавра в области государственного управления в Колледже искусств и наук в 1991 году. Он был членом братства Sigma Alpha Epsilon в Корнелле. -основал Greenlight Capital в 1996 году с $900 000 стартового капитала.

В течение следующего десятилетия фонд получил годовую доходность в размере 26 %, что намного лучше рынка. — в июле 2007 года Эйнхорн продал акции Lehman Brothers, полагая, что Lehman имеет огромные риски неликвидных инвестиций в недвижимость, которые были неправильно учтены.

Он также утверждал, что они использовали сомнительные методы бухгалтерского учета в своих финансовых отчетах.

( Читать дальше )

Итоги 2024 | Портфель 10 млн (+5%) | Дивиденды 804 тыс. (+44%)

- 27 декабря 2024, 16:00

- |

Подошел к завершению 5-й год инвестирования. Цель неизменна: быстро разбогатеть за 10-15 лет. Стратегия тоже не изменилась — «Купи и держи» с некоторыми вариациями. Никаких «плечей» и «шортов», внесение только своих средств, реинвестирование дивидендов, время, сложный процент и вот это вот всё.

Динамика портфеля за все время:

Пополнения (бежевая кривая) / Стоимость портфеля (синяя кривая)

На бежевой кривой внесение только собственных средств. Реинвестированные дивиденды и вычеты по ИИС-1 посчитаны как доходность.

Стоимость портфеля на конец 2023: 9.469.397 ₽ (при IMOEX 3.099)

Стоимость портфеля на конец 2024: 10.001.324 ₽ (при IMOEX 2.770)

Внесено в 2024: 800.000 ₽ (1.656.000 ₽ с учетом вычета по ИИС-1 и реинвеста)

Внесено за все время: 6.850.000 ₽ (9.059.300 ₽ с учетом вычета по ИИС-1 и реинвеста)

Основные метрики по доходности:

( Читать дальше )

Мой "Портфель роста" 27 декабря. Дивиденды и новые покупки

- 27 декабря 2024, 12:48

- |

Пришло время очередного пополнения — сегодня я закину на счет 15 тысяч, а так же реинвестирую дивиденды от Хедхантера, Рени и Европлана (в сумме 1816 рублей).

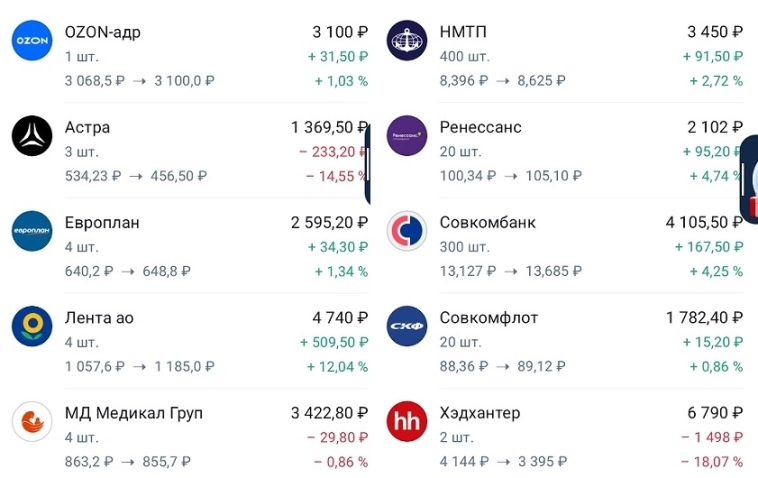

Напоминаю, что этому портфелю всего несколько месяцев — в нем я делаю ставку на относительно рискованные идеи, поэтому суммы вкладываю небольшие. Так выглядит этот портфель утром 27 декабря:

Настроение на рынке сейчас праздничное, вот и мой портфель зазеленел как новогодняя елка. Почти все позиции показывают прибыль, в серьезном минусе остались лишь две бумаги — Хэдхантер и Астра. Но если с первым все понятно (глубокий дивидендный гэп), то вторая что-то совсем приуныла.

Некоторые объясняют это тем, что инвесторы ожидают смягчение санкций — мол, вернутся западные гиганты и оставят наши IT-компании без работы. На мой взгляд, тут все гораздо проще — акции Астры росли слишком быстро, а теперь расплачиваются за этот рост.

В них были заложены огромные ожидания, поэтому они стоили так дорого — в моменте их P/E превышал 30х! Сейчас же рынок пересматривает эти оценки, плюс есть надежды на скорое снижение ставки — а при таком раскладе есть более дешевые и более перспективные истории.

( Читать дальше )

Новый рекорд по моему пассивному доходу, "дивидендная зарплата" превысила 38000р\мес!

- 27 декабря 2024, 09:42

- |

В этой статье я хочу подвести итоги уходящего года в плане роста моей «дивидендной зарплаты» и показать, какой пассивный доход мне приносит капитал в 3,9 млн р., размещенный на российском фондовом рынке. А так же, сколько всего дивидендов я получил за 5 лет инвестирования.

Мой портфель

Спустя почти 5 лет инвестирования, стоимость моего портфеля составляет более 3,9млн р. Но основная цель моей инвестиционной деятельности вовсе не рост портфеля, а рост его дивидендной доходности!

Падает ли рынок или растёт мне, как дивидендному инвестору, это не столь важно, потому что я зарабатываю не на росте котировок акций.

Что мне действительно важно — это размер дивидендов от акций, в которые я инвестирую, их рост и стабильность выплат! Т.е. мне важен реальный денежный поток от моего капитала, который и составляет мой пассивный доход или мою дивидендную зарплату.

Моя дивидендная зарплата

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал