Прогноз по акциям

Алюминий и "РусАл". Часть2."РусАл"

- 30 июня 2022, 16:58

- |

О стадиях и особенностях производства алюминия поговорили в прошлом посте, пора поближе осветить деятельность самого РусАла.

РУСАЛ — вертикально интегрированный производитель алюминия, основные производственные мощности которого расположены в Сибири.

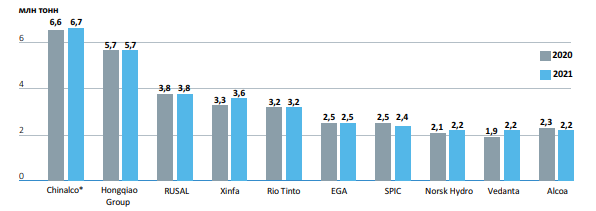

В 2021 году РУСАЛ являлся одним из крупнейших производителей первичного алюминия и сплавов в мире, заняв по объемам производства 3 место в мире, после китайских гигантов Chinalco и Hongqiao Group.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Сегодня рубрика «Важное про Яндекс»

- 30 июня 2022, 13:22

- |

Поэтому хотим напомнить, что ❗️у Яндекса нет депозитарных расписок❗️, только обыкновенные акции на российской и на американской биржах, с одинаковым кодом (YNDX – ISIN: NL0009805522). Торги у нас заморожены только на NASDAQ, биржа продолжает изучать ситуацию и пока не сообщала ни нам, ни остальным эмитентам (торги акциями которых были приостановлены) о том, когда возможно восстановление торгов. Но мы продолжаем выполнять все требования листинга биржи NASDAQ и активно изучаем варианты, которые позволили бы всем нашим акционерам получить доступ к торгам (что, признаемся честно, очень не простая задача в текущей ситуации).

На Мосбирже, при этом, наши акции продолжают торговаться. Отметим также, что Яндекс не попал под блокировку от 31 мая, когда по решению Банка России СПБ Биржа и брокеры временно заблокировали некоторые иностранные бумаги на счетах части клиентов (ввели запрет на продажу).

Так что ситуация сейчас такая, если что-то поменяется — обязательно расскажем в этом канале.

КАМАЗ на пит-стопе

- 29 июня 2022, 18:04

- |

КАМАЗ:

МСар = ₽65 млрд

Р/Е = 16

🇺🇸Минфин США включил КАМАЗ и ряд его «дочек» в SDN-лист. Также под санкции попал и гендиректор компании Сергей Когогин.

Разбираемся с аналитиками Market Power, что же значит SDN-лист для КАМАЗа

🚀Краткосрочно это никак не отразится на работе предприятия. КАМАЗ уже находится под санкциями ряда стран. После этих шоков все ключевые поставщики из недружественных стран прекратили сотрудничество с компанией.

🔹Поэтому, по сути, весь дополнительный риск SDN — только вероятность вторичных санкций на оставшихся иностранных поставщиков.

🔹Включение в SDN потенциально может отпугнуть китайских поставщиков, но они возят комплектующие только для продвинутых моделей, выпуск которых был приостановлен. Сейчас в основном выпускают базовые, которые по большей части локализованы.

🔹Так что глобально SDN был ожидаем и ничего не добавил, только отдалил возобновление массового выпуска продвинутых моделей.

( Читать дальше )

Газпром 15 лет назад

- 29 июня 2022, 13:48

- |

За 5 летку 2001-2006:

👉 Капитализация в долларах х20 (с 15 до 300 рублей, которые стоят и сейчас)

👉 Выручка в рублях х3,5

👉 Чистая прибыль в рублях х5

Оптимистичны были инвесторы...

Совет директоров возглавлял тогда Дмитрий Анатольевич (в СД был Герман Греф например)

( Читать дальше )

🏗 ПИК: лидер в секторе - лидер в ралли

- 29 июня 2022, 12:28

- |

📈 Акции группы ПИК в июне возглавили ралли девелоперов на фоне снижения ключевой ставки и введения новой программы льготной ипотеки (подробней об этом упомянули в посте про Самолет.

📈 С начала месяца цена акций ПИКа #PIKK выросла на 44%, Самолета #SMLT на 25%, ЛСР #LSRG на 24%, а Эталон #ETLN прибавил лишь 5%. Такое отставание последнего связано с тем, что на Мосбирже торгуются не акции, а ГДР, в которые рынок закладывает дисконт из-за рисков блокировки.

🤐 Однако, в отличие от своих конкурентов, ПИК не торопится публиковать отчетность. Последние данные, которые мы имеем — это операционный отчет за 2021 год и финансовые данные лишь за первое полугодие 2021.

😡 Бояться санкций российским застройщикам не стоит, они работают исключительно на внутренний рынок. Вероятно, причиной такой скрытности стал форвардный контракт с ВТБ, переоценка которого уменьшает прибыль в случае падения стоимости акций ПИК и менеджмент опасается негативной реакции инвесторов. В любом случае, это выглядит очень странно и неуважительно по отношению к акционерам, когда лидер сектора перестает публиковать отчетность, в то время, как все остальные продолжают это делать.

( Читать дальше )

Очень странный Сургутнефтегаз

- 29 июня 2022, 11:38

- |

Сургутнефтегаз:

МСар = ₽940 млн

Р/Е = 2

📈Вчера котировки Сургутнефтегаза подскочили на 17% по итогам торгов. Однако никаких значимых новостей о компании не было.

🚀Стоит отметить, что такое периодически случается с акциями Сургутнефтегаза.

🔹Время от времени на рынке появляется слух, что Сургутнефтегаз готов инвестировать средства из своей «кубышки» — деньги, которые больше 20 лет откладывают на валютные депозиты. Сегодня у компании «накоплено» таким образом $52 млрд.

🔹Однажды это может оказаться правдой, но до сих пор все подобные новости оказывались «пустышками». С 2009 года компания не делала крупных приобретений.

🔹Вчерашний скачок котировок, вероятно, обусловлен очередной внутренней историей компании, и закончится, скорее всего, коррекцией.

Следи за новостями рынка инвестиций в телеграм-канале Market Power

( Читать дальше )

🌱X5 Group (FIVE) - актуальный обзор крупнейшего российского ритейлера

- 29 июня 2022, 00:08

- |

▫️Выручка TTM: 2126 млрд

▫️EBITDA TTM: 260 млрд

▫️Прибыль TTM:38 млрд

▫️Чистый долг/EBITDA: 3,08

▫️fwd P/E 2022:12

▫️fwd дивиденд 2022: 0%

👉 Все обзоры: t.me/taurenin/651

👉 X5 Retail Group — одна из ведущих компаний на рынке продуктовой розничной торговли России. В её состав входят сети «Пятерочка», «Перекресток» и «Карусель».

👉 Выручка по сегментам и динамика г/г в 1 квартале 2022г:

▫️ Пятерочка 483 млрд ₽ (+20% г/г)

▫️ Перекресток91 млрд ₽ (+10% г/г)

▫️ Карусель 5,5 млрд ₽ (-44% г/г)

▫️ Чижик4 млрд ₽ (х35 г/г)

▫️ Онлайн-бизнес 19 млрд ₽ (+80% г/г)

✅ В 1кв2022 компания придерживалась планов по развитию сети и открыла 384 новых магазина. Помимо этого, X5 реконструировала под новый формат еще 147 магазинов «у дома» и 5 супермаркетов. Однако начиная со 2кв2022 темп открытия новых торговых точек скорее всего будет замедлен. Компания пересматривает объём капитальных затрат на 2022г.

( Читать дальше )

Цена на акции Северстали после 2022 года.

- 28 июня 2022, 20:22

- |

Все страдают и мучаются какой будет цена на Северсталь и дивиденды после начала СВО и санкций на нашу страну.

Все очень просто цена на акции формируется от выплаты дивов. Берем среднюю выплату дивидендов за 5 лет за исключением пика 2021 года, это 106,39 руб+121,70 руб+156,37 руб+110,06 руб+73,14 руб и считаем среднегодовую выплату за 5 лет (сумма выплат за 5 лет разделить на 5 лет) получается 113,53 рубля.

Мы знаем из официальных сообщений металлургов, что падение выпуска стали и продаж за границу составляет 40%, цена на металлопрокат внутри страны снизился так же на 40%, соответственно снизится выплата дивидендов на эту величину, это величина конечно не очень верная, так как постоянные расходы остались на предыдущем уровне, з/плата, налоги, коммерческие расходы, но пренебрежем этими величинами, так как я не хочу вычислять точные цифры.

Соответственно снижение дивидендов составит около 40% или 113,53 руб -40%= 68,12 руб. Т.е. ориентировочные дивиденды составят 68,12 рублей.

Рыночные ожидания в нашей стране по дивидендной доходности составляет около 10% годовых, значит при дивидендной доходности 68,12 рублей стоимость акций составит около 680-690 рублей.

Почему я бы не купил АФК Систему

- 28 июня 2022, 19:54

- |

За последние несколько дней очень часто слышал название АФК Система. Так как ее очень много пиарят, я без призыва к действию напишу почему я не купил и вероятно не куплю.

Система — это фонд

И весьма агрессивный в своих корпоративных действиях. Саша Шадрин пишет, что это фонд, а не холдинг, так как АФК продает активы.

Да, продает часть, чтобы остался контроль, оставшуюся доит до последней капли. Когда последняя капля заканчивается, он начинает этим дочкам втюхивать свои активы под плашкой «будет синергия».

Единственный полноценный экзит был из Детского мира, когда его также выдоили до последней капли, оставив 1 на 1 с Озоном и без любой кубышки чтобы можно было хоть что-то создавать для конкуренции. Новый собственник не стал дальше издеваться и снизил размер дивидендов от прибыли, а за 2021 год так вообще не стал платить. (впрочем, как и многие другие)

( Читать дальше )

Алюминий и РусАл. Часть 1.Алюминий

- 28 июня 2022, 16:54

- |

Чтобы проанализировать, как себя чувствует РусАл в текущей геополитической реальности, стоит ли его держать дальше или добавлять себе в инвестиционные портфели, для начала важно понять, как вообще получается алюминий, что для этого нужно, какое сырье и какова производственная цепочка его получения.

Весь процесс, разумно разделить на 3 основных направления. Это очень важно для понимания, чем вообще располагает РусАл и все ли у него есть в необходимом количестве для нормалього функционирования в текущих геополитических реалиях.

Основные производственные стадии:

- Добыча бокситов

- Производство глинозема из переработанных бокситов

- Производства алюминия из переработанного глинозема.

Для каждой цепочки, для каждой стадии нужны собственные мощности и заводы, на которых это все перерабатывается.

В общепринятой технологии производства алюминия получается следующий расход сырья для каждой стадии:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал