РУбль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

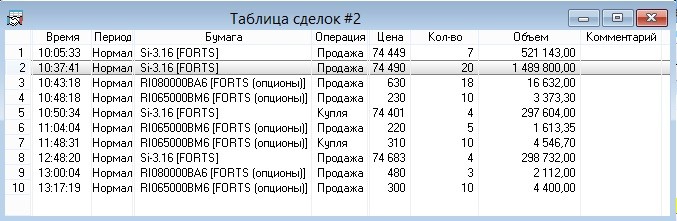

ОПЦИОНЫ ПУБЛИЧНО #3: 5% за 15 дней?

- 11 января 2016, 11:22

- |

Всем здравствуйте! Мы снова в эфире.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), так что сразу перехожу к делу.

Этот эксперимент начал 5 января, с целью закончить до экспирации.

Момент для продажи опционов посреди январских праздников оказался довольно неплохим.

День 0, 4 января.

Цели я снова выбрал «экспериментальные», то есть чуть ближе и больше объемом, чем это происходит при обычной торговле.

Но на этот раз нет цели «урвать проценты», цель добиться заявленной доходности с учетом волатильности рынка и повышенного ГО.

А теперь несколько важных пояснений.

Это сделки за 4 января. Этот день мы не считаем в результате, поскольку там были другие сделки, в других инструментах, и смешивать результаты не стоит.

Я закрыл свою позицию в Si и открыл в коллах и путах.

( Читать дальше )

Писец рублю или...

- 11 января 2016, 09:00

- |

Начало торгов сегодня у нас будет «веселым», СиПи фьюч с открытия уходил на 1893 (-0,85%), Китайцы сейчас -2,65%, Brent 32.78 (-2.3%), рубль достигал отметки 76,96050 (+3,51%) и походу это не предел, хуже, если этот рост спровоцирует панику, зато на панике будут потерать руки и продавать валюту, кто завис в ней с декабря 2014.

Всем профита.

Отсутствие надоев молока ведёт к росту производства мяса. Обзор на предстоящую неделю от 10.01.2016

- 10 января 2016, 23:58

- |

На уходящей неделе:

— Протокол ФРС

Протокол ФРС практически не дал рынкам новой информации для размышления, в нем не было указаний относительно вероятности повышения ставки на предстоящих заседаниях, также члены ФРС не удосужились порадовать рынки оглашением паузы для оценки воздействия первого повышения ставки на экономику.

Почти все члены ФРС согласились с достижением условий «руководства вперед» для повышения ставки на декабрьском заседании.

Решение о повышении ставки было принято единогласно, но некоторые члены ФРС заявили, что для них это решение было сложным, «на волосок» в пользу повышения.

( Читать дальше )

Экономический дайджест 10.01.2016

- 10 января 2016, 20:13

- |

Мировые рынки

Нефть скорее всего ставит низ годового и четырёхлетнего цикла, после которого она надолго развернётся вверх. Разметку можно посмотреть здесь. Подсчёт, согласно которому brent не должна опуститься ниже 38.74, потерял актуальность, но сути это не меняет. Неделя закрылась WTI — 32.88, Brent — 33.55.

( Читать дальше )

Как правильно оценить риск из-за колебаний курса $ ??

- 09 января 2016, 19:17

- |

Буду писать коротко и просто чтобы все поняли

Например пришел на наш рынок FORTS и считаю что нефть стоит достаточно дешево и желаю купить фьючерсы долгосрочно без плечей

вижу ценник 33$ депозит у меня 1 000 000 руб Я начинаю считать: 330 ($) Х 75 (руб) = 24 750 руб стоимость контракта в рублях 1 000 000/24 750= 40 ЛОТОВ

на первый взгляд все просто покупаешь 40 лотов и сидишь ждешь

НО !!!

Есть одно НО : курс доллара не постоянен и при падении цены на нефть он будет расти. Существует призрачная формула 3300 рублей за баррель сейчас она превратилась в 2600 рублей, Что будет дальше никто не знает.

Предположим что нефть упала до 26 $ и тогда 1$= 100 руб чтобы не нарушалась формула

Дальше интересней...

Допустим нефть идет к 10$… что тогда ?? Доллар будет стоить 260 рублей ???

ТАк как же тогда риск рассчитывать при торговле на ФОРТС ?

Первое что на ум приходит это купить контракты СИ чтобы снизить риск

У кого какие предложения еще есть ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал