СУргутнефтегаз

Сургутнефтегаз: отчёт за 2019 год забываем, думаем о 2020

- 06 апреля 2020, 23:35

- |

Источник

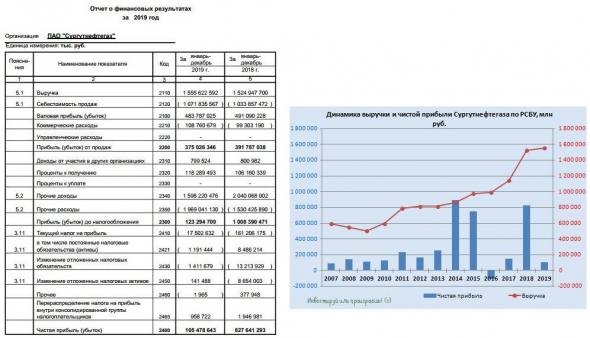

Сургутнефтегаз опубликовал сегодня бухгалтерскую отчётность по РСБУ за 2019 год, к которой традиционно приковано повышенное внимание акционеров прежде всего привилегированных бумаг компании, ввиду действующей дивидендной политики, ориентирующейся именно на этот тип отчётности.

Минувший год в этом смысле оказался, мягко говоря, не самым щедрым на дивиденды, что было вполне ожидаемо, на фоне планомерного укрепления российской валюты по отношению к доллару. Из-за чего переоценка небезызвестной долларовой кубышки, вокруг которой уже ходит множество самых разнообразных легенд и слухов, оказалась глубоко отрицательной с результатом минус 371 млрд рублей (ещё более глубокая переоценка была разве что по итогам 2016 года).

Кстати говоря, стоимость этой самой долларовой кубышки в рублёвом эквиваленте на конец прошлого года оценивалась на уровне 2,977 трлн рублей, а проценты за её владение по итогам 2019 года принесли в копилку компании рекордные 118,3 млрд рублей, что вполне логично, учитывая планомерный рост и самой кубышки год от года. Хотя большой вклад в итоговый результат эта статья доходов пока принести не в состоянии.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Cургутнефтегаз - чистая прибыль по РСБУ в 2019 году составила 105,5 млрд руб против 827,6 млрд руб годом ранее

- 06 апреля 2020, 16:39

- |

Стоимость ликвидных активов «Сургутнефтегаза» («кубышка») составила по итогам 2019 года 2,977 триллиона рублей источник

отчет

Структура моего портфеля

- 06 апреля 2020, 12:19

- |

Как и общеал в предыдущем посте, напишу немного про структуру портфеля.

Пока там 8 акций и 1 облигация. Плюс немного кэша. Кэш где-то 10%.

В идеале, думаю, не нужно распыляться на много-много активов, а сосредоточиться на управлении 5-8 инструментами. У меня сейчас 9 инструментов и это много. Надо подсократить позы. От татнефти и юнипро избавиться. Сейчас я уже не вспомню, зачем их покупал. Наверно из-за дивидендной доходности. По остальным хорошо бы доли распределить ровнее.

Магнит и сургут однозначно увеличить. минимум до 10% каждая. лукойл и сбербанк-п уменьшить. Как я писал в предыдущем посте, большая доля в портфеле в этих двух акциях — это моя ошибка и я это признаю, и жалею о совершенных необдуманных поступках. Пока продавать их не планирую, это тяжело психологически, буду размывать их долю.

С новатэком сложнее. Пока доля меня устраивает и сокращать не планирую до достижения целевой цены или же пока не найду другой актив в более высоким потенциалом. Будем считать, что это стратегическая инвестиция, скелет моего портфеля. Не знаю, насколько задержусь в этом эмитенте, может на месяц, может на год. Но пока так. В споре с газпромом, отдаю предпочтение именно новатэку. их менеджмент мне больше нравится.

Сегодня уже выставил кое-какие стоп-заявки. Как исполнятся, я об этом обязательно напишу.

Добыча нефти российскими компаниями в январе - марте - ЦДУ ТЭК

- 02 апреля 2020, 15:16

- |

Добыча нефти "Роснефти" за первый квартал 2020 года -0,8% г/г, до 48,276 миллиона тонн, в марте показатель составил 16,294 миллиона тонн

"Лукойл" в январе-марте +0,1%, до 20,361 миллиона тонн. В марте компания добыла 6,951 миллиона тонн.

"Сургутнефтегаз" за 1 кв +0,1%, до 15,146 миллиона тонн, в марте показатель составил 5,158 миллиона.

"Газпромнефть" в январе-марте +3,3%, до 9,709 миллиона тонн, в марте компания добыла 3,397 миллиона тонн.

"Татнефть" за три месяца -0,7%, до 7,281 миллиона тонн, в марте добыча оказалась на уровне 2,443 миллиона тонн.

Добыча "Башнефти" в январе-марте +0,5%, до 4,692 миллиона тонн, в марте компания добыла 1,601 миллиона тонн нефти.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 31 марта 2020, 09:13

- |

Польская PGNiG заявила о победе в суде над «Газпромом». Госкомпания надеется получить $1,5 млрд ретроактивного платежа

Стокгольмский арбитраж в споре о цене поставок газа с польской PGNiG встал на сторону Варшавы. Как сообщает PGNiG, суд согласился с возможностью ретроактивной корректировки цены контракта, за счет чего польская компания рассчитывает получить около $1,5 млрд. В «Газпроме» заявили, что изучают решение суда. Юристы не исключают, что «Газпром» решит оспаривать решение в государственном суде Швеции.

https://www.kommersant.ru/doc/4308953

Хлорная нефть утекает в прошлое. «Транснефть» достигла соглашения с «Сургутнефтегазом»

( Читать дальше )

Результат за первый квартал 2020 года

- 29 марта 2020, 01:28

- |

За квартал цена портфеля изменилась на 46% (или на 8 процентных пункта от исходной цены портфеля).

При этом зафиксирована прибыль:

ГМК «Норникель» 67908

Золото 20430

ОФЗ 480

Палладий 10714,5

РосТелеком 2530

СургутНефтеГаз привилегированные 2508

ТрансНефть 5262

Сумма 109832,5

Вариационная маржа в % средств на рынке на начало периода:

АэроФлот -12,15

Нефть Brent -5,3

Палладий -4,1

РосНефть -3,78

Платина -3,27

Валютная пара AuD|USD -1,43

ФСК ЕЭС -0,86

АлРоса -0,75

Валютная пара Euro|USD -0,38

СберБанк -0,23

Золото -0,12

ОФЗ 0,05

Валютная пара USD| JPY 0,08

МТС 0,11

СургутНефтеГаз привилегированные 0,25

Валютная пара USD| CHF 0,25

РосТелеком 0,25

СеверСталь 0,39

СберБанк привилегированные 0,4

НЛМК 0,46

ТрансНефть 0,52

Серебро 0,68

РусГидро 0,76

Индекс РТС 1,16

Магнит 1,48

МосБиржа 1,7

Валютная пара GBP|USD 1,91

ТатНефть 2,83

НоваТЭК 5

ЛУКОйл 6,32

ГМК «Норникель» 6,79

СургутНефтеГаз 9,06

ГазПром 10,79

Валютная пара USD|RUR 19,1

( Читать дальше )

Сводная таблица компаний Нефтегазового сектора

- 27 марта 2020, 21:01

- |

При полном разборе НОВАТЭКа, интересная свобная таблица мультипликаторов получилась. В ней представлены акции компаний нефтегазового сектора. Теперь еще несколько компаний разобрать захотелось 🤔 Сургутнефтегаз — топ. А все подробные выводы уже в полном разборе НОВАТЭКа на следующей неделе.

Оперативно, в моем Telegram

тс: покупка SNGS робот PVVI

- 26 марта 2020, 18:16

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА SNGS, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 32.49

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 2.3

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 2.3

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 710/396

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

Почему Сургут так сильно вырос ? Я конечно его сразу весь продал (преф), но тем не менее.

- 26 марта 2020, 13:42

- |

Сургут

- 26 марта 2020, 13:17

- |

smart-lab.ru/blog/tradesignals/573912.php

smart-lab.ru/blog/tradesignals/604357.php

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал