ФрС

Импотенция Центрбанков или ситуация заходит в тупик.

- 28 апреля 2016, 21:28

- |

Запись сегодняшнего эфира.

Импотенция Центробанков, или ситуация заходит в тупик. Ситуация в глобальной экономике продолжает ухудшаться, а сделать больше никто ничего не может. Ни ЕЦБ, ни Банк Японии, ни ФРС помочь уже не могут. Кстати, ФРС в этом году уже вряд ли повысит ставку, так что ждём когда на рынках начнётся отрезвление. Глядя на отчётности американских компаний, надо быть полным идиотом, чтобы покупать американские акции. Ну а лучший актив 2016 года был, есть и будет — золото. В этом году цель по нему 1400$, в следующем 1800$.

Ну и пару картинок с цифрами, про которые говорил в эфире.

1. Сравнительная динамика объема активов на балансе ФРС (белая линия) и индекса S&P-500 (желтая).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 25 )

Заявление ФРС США разочаровало тех, кто ждал склонности к ужесточению политики

- 28 апреля 2016, 09:50

- |

Заявление Федеральной резервной системы США не оказало поддержки доллару США, и те, кто ждал, что центральный банк просигнализирует об ужесточении денежно-кредитной политики, были немного разочарованы. ФРС признала, что замедление мирового экономического роста все еще представляет риск. Вместе с тем, ФРС указала на дальнейшее улучшение ситуации на рынке труда. Центральный банк также заявил, что ожидает возвращения инфляции к целевому уровню 2% в среднесрочной перспективе. Принимая во внимание такие заявления ФРС, я думаю, что до повышения ставок остается еще несколько месяцев. По моему мнению, центральный банк может не повысить ставки в июне и даже в июле.

Несмотря на пессимистичные настроения, фондовые рынки показали замедленную реакцию, и индекс S&P 500 все еще остается немного склонным к росту. Поддержка на уровне 2074.89 сейчас кажется сильной, и в случае ее прорыва индекс найдет подвижную поддержку на скользящей средней за 20 дней. При росте индекс встретит сильное

( Читать дальше )

ФРС отыграли предсказуемо. Очередь БЯ, а затем ЦБ РФ

- 27 апреля 2016, 21:43

- |

ФРС, как и ожидалось, не стал повышать ставку. Комитет в пресс-релизе не отмечает внешних рисков, но акцентирует внимание на замедлении американской экономики. Так и будут тянуть кота за хвост со ставкой.

От завтрашнего заседания Банка Японии ждут новых стимулирующих мер. Возможное расширение QE или кредитование банков по отрицательным ставкам. Будет очень интересно. Но может тоже оказаться «пустой прогон», как у ФРС)).

А фокус внимания нашего рынка уже к открытию будет перемещаться на заседание совета директоров Банка России. Основной показатель — инфляция, который принимается во внимание Банком России, сейчас благоприятствует снижению ставки.

Сегодня Росстат представил очередные недельные данные по инфляции. Согласно его оценкам за период с 19 по 25 апреля 2016г. индекс потребительских цен составил 100,1%, с начала апреля — 100,5%, с начала года — 102,6% (апрель 2015г.: в целом за месяц — 100,5%, с начала года — 107,9%). Таким образом, инфляция с начала года в 3 раза ниже, чем была в 2015 году. ИПЦ март 2016 к марту 2015 года уже составлял 107,3%.

За снижением инфляции на рынке происходит снижение ставок, включая кредитные и депозитные ставки банков. Банку России тоже было бы целесообразно обозначить шаг в указанном направлении.

Впереди на рынке еще пара интересных дней.

Ну как вам Цирк?

- 27 апреля 2016, 21:07

- |

В двух словах: ФРС больше не видит внешних рисков, но указывает на замедление американской экономики

P.S. ФРС просто в тупике! Повышать ставки при падающих доходах компаний это бред, но и надувать пузырь в акциях тоже нельзя! Походу они так и будут сопли жевать до запуска КУЕ-4. Но до этого, сначала должно всё рухнуть.

Радует одно — в мае цирк будет в отпуске )))

ФРС СОПРОВОДИТЕЛЬНОЕ ЗАЯВЛЕНИЕ!

- 27 апреля 2016, 19:36

- |

Скиньте пожалуйста ресурс где «мгновенно» выкладывают СОПРОВОДИТЕЛЬНОЕ ЗАЯВЛЕНИЕ ФРС

в исходном англо-язычном виде!

Буду очень признателен.

С Уважением, Роман.

Медведи контролируют доллар США в преддверии заседания ФРС

- 27 апреля 2016, 16:21

- |

Негативное отношение к доллару США усилилось во вторник после выхода ряда слабых экономических данных США, возродивших опасения относительно здоровья крупнейшей в мире экономики. Хотя отчет по заказам на товары длительного пользования был позитивным, он не оправдал прогноза, предполагавшего рост на 0,8%. Между тем данные по потребительскому доверию были слабыми, что дало медведям повод толкать индекс доллара к минимуму 94.21. Ряд неблагопрятных внутренних факторов в сочетании с событиями в мире удерживают доллар под давлением, и слабость американской валюты остается главной темой на валютных рынках.

В центре внимания в среду будет находиться заявление Комитета по операциям на открытом рынке Федеральной резервной системы США. Широко ожидается, что центральный банк оставит процентные ставки на уровне 0,5%. Хотя многие считают это заседание ФРС несобытийным ввиду того, что за ним не последует пресс-конференция, я думаю, что это заставит инвесторов внимательно изучать заявление центрального банка для определения ориентиров относительно дальнейших повышений ставок или любых изменений в нем. С момента повышения процентных ставок в США в декабре экономические условия ухудшились, и неустанное падение цен на нефть вкупе с сохраняющимися опасениями относительно замедления мирового экономического роста подрывают планы ФРС по повышению ставок и заставляют откладывать это. Учитывая, что фундаментальные факторы не изменились, ФРС может продолжить придерживаться осторожной позиции в 2016 году.

( Читать дальше )

В предверии ФРС

- 27 апреля 2016, 15:34

- |

Я уже писала что сегодняшнее заседание ФРС по сути своей проходное и в свете неодназначной макростатистики выходящие в последние дни, я не жду что голосующие представители FOMC поменяют свое мнение. На что стоит обратить внимание?

1. Как разделились голоса

2. Как оценивают темпы роста экономики

3. Внешние факторы (Баланс рисков)

4. Инфляция

5. Как отреагирует кривая ожиданий по % ставки, сейчас вероятность повышения в июне не превышает 30%

Для быков по доллару может изменится третий пункт, типо внешние риски сбалансированы, но учитывая предстоящий референдум на тему «Brexit» и это маловероятно. Так что все останется по старому. Но это не значит что доллар ускорит падение. В общем по итогу заседания ФРС я думаю все останутся при своих.

Куда интересней, это заседание ЦБ Японии и пресс конференция Куроды после. Многие инвест дома прогнозируют дополнительный раунд количественного смягчения, направленных на ослабление Йены. Так что у меня в покупке Usd/Jpy.

( Читать дальше )

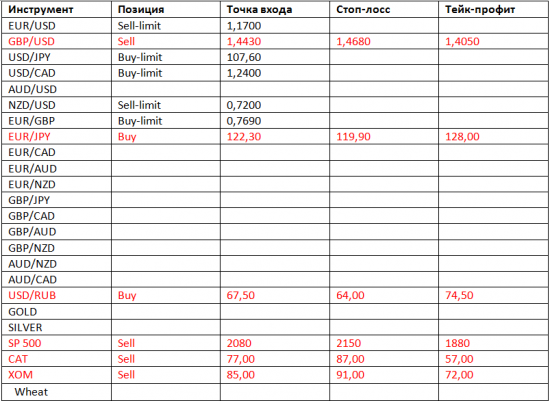

Текущие торговые сигналы и ситуация на рынке

- 27 апреля 2016, 13:59

- |

Все участники рынка ожидают заседания ФРС и его решения по процентной ставки. Крайне низкая вероятность того, что она будет изменена. Многих волнует иной вопрос: риторика комментарий ФРС и намек про период следующего повышения процентной ставки.

Рынок нефти демонстрирует дальнейшее восстановление на фоне положительных новостей про уменьшение дисбаланса спроса и предложения за счет американских нефтяников.

Рейтинговое агентство Standart & Poors снизило кредитный рейтинг компании ХОМ, что нашу короткую позицию по их бумагам делает еще увереннее.

Стоп-лосс по позиции GBP/USD стоит переместить за ценовой уровень до 1,4680.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал