SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФрС

От покупок евро есть смысл воздержаться

- 21 марта 2013, 10:13

- |

Последние несколько часов единая европейская валюта прекратила свое падение, и по паре EUR/USD наметилась коррекция. Этому способствовали сообщения о том, что власти Кипра ищут альтернативные варианты выхода из сложившейся ситуации, а также ожидания участников рынка, что ФРС США продолжит стимулирование американской экономики. Однако, оснований для оптимизма не много.

Кипрская история продолжает оставаться важнейшим фактором, на который смотрят рыночные игроки. Очень вероятно, что в ближайшее время сторонам будет трудно найти какое-либо решение, способное успокоить участников рынка и поддержать котировки евро. Жесткая риторика европейских властей, которые сумели довести ситуацию практически до тупика, оставляет Кипру небольшое пространство для маневра. На текущий момент положение таково, что даже если удастся договориться о помощи с Россией или выпустить новые ценные бумаги под будущие доходы от разработки газовых месторождений, будет нарушено требование европейских кредиторов о недопустимости чрезмерной долговой нагрузки. Отношение госдолга к ВВП не должно превышать определенную величину, которая в случае принятия помощи от РФ будет превышена. Европейцы настаивают на этом потому, что если объем госдолга будет слишком велик, страна в будущем не сможет выполнять свои обязательства.

( Читать дальше )

Кипрская история продолжает оставаться важнейшим фактором, на который смотрят рыночные игроки. Очень вероятно, что в ближайшее время сторонам будет трудно найти какое-либо решение, способное успокоить участников рынка и поддержать котировки евро. Жесткая риторика европейских властей, которые сумели довести ситуацию практически до тупика, оставляет Кипру небольшое пространство для маневра. На текущий момент положение таково, что даже если удастся договориться о помощи с Россией или выпустить новые ценные бумаги под будущие доходы от разработки газовых месторождений, будет нарушено требование европейских кредиторов о недопустимости чрезмерной долговой нагрузки. Отношение госдолга к ВВП не должно превышать определенную величину, которая в случае принятия помощи от РФ будет превышена. Европейцы настаивают на этом потому, что если объем госдолга будет слишком велик, страна в будущем не сможет выполнять свои обязательства.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФРС. Итоги

- 21 марта 2013, 00:49

- |

Специально для тех, кто не хочет читать тонны инфы и тп с утра, а также для истории

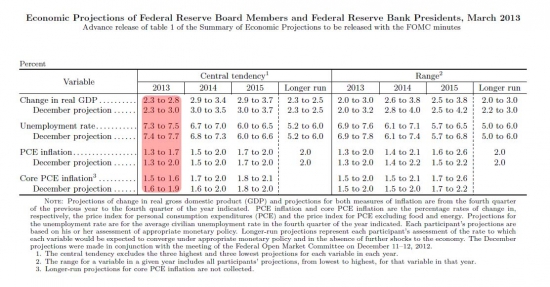

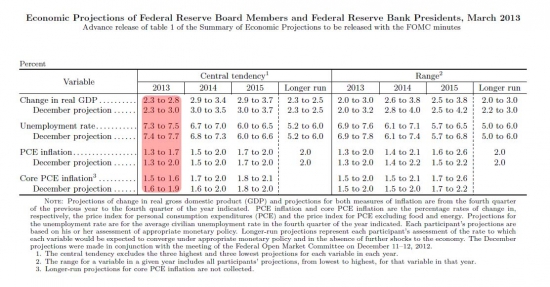

1. Прогнозы ФРС, изменилось реально мало что, члены комитета продолжают снижать прогнозы по росту и инфляции, в то же время снижая прогнозы по безработице, на конференции Бернанке не смог ответить на очевидный вопрос, как объяснить такой казус.

смотрим только красное

Federal Funds Rate — до 2015 года на тек момент никакие изменения невозможны, в общем то, с начала опубликования прогнозов в 2012, мало что меняется, только время идет. сроки отодвигаются

( Читать дальше )

1. Прогнозы ФРС, изменилось реально мало что, члены комитета продолжают снижать прогнозы по росту и инфляции, в то же время снижая прогнозы по безработице, на конференции Бернанке не смог ответить на очевидный вопрос, как объяснить такой казус.

смотрим только красное

Federal Funds Rate — до 2015 года на тек момент никакие изменения невозможны, в общем то, с начала опубликования прогнозов в 2012, мало что меняется, только время идет. сроки отодвигаются

( Читать дальше )

Ничего нового от ФРСпока что.

- 20 марта 2013, 22:32

- |

ИМХО — Бену уже нечем накормить рынок чем то еще — то есть дать что то что заставит американскую фонду стящюю на хаях пойти вновую атаку на новые хаи.

Ну да печатают и будут. Чем бы еще порадовать то. Вроде как и нечем. Есть у бена токо один патрон в обойме — это депозиты банков запокованные в ФРС — попытаться выкинуть их от туда как это делал ЕЦБ понижая депозитную ставку. ФРС может но толку то от этого не много будет и это последний патрон — и что еще более важно эти баксы выйдя из под крыла ФРС создадут еще более избыточный объем кэша.

То есть бен мжет тормозить и рассуждать о том когда и как будет делать — а вот газку поддавать вроде как и нечем.

СИПИ формально закрыл гэп. И думаю можно теперь и поворачивать опять вниз — ИМХО. Но всеже для шортов всеж дослушаем бена и его пресс конференцию.

_______________________

Из пресс конференции — явно нервничает — голос порой дрожит — не сильно но если прислушаться.

( Читать дальше )

Ну да печатают и будут. Чем бы еще порадовать то. Вроде как и нечем. Есть у бена токо один патрон в обойме — это депозиты банков запокованные в ФРС — попытаться выкинуть их от туда как это делал ЕЦБ понижая депозитную ставку. ФРС может но толку то от этого не много будет и это последний патрон — и что еще более важно эти баксы выйдя из под крыла ФРС создадут еще более избыточный объем кэша.

То есть бен мжет тормозить и рассуждать о том когда и как будет делать — а вот газку поддавать вроде как и нечем.

СИПИ формально закрыл гэп. И думаю можно теперь и поворачивать опять вниз — ИМХО. Но всеже для шортов всеж дослушаем бена и его пресс конференцию.

_______________________

Из пресс конференции — явно нервничает — голос порой дрожит — не сильно но если прислушаться.

( Читать дальше )

Процентная ставка сохранена без изменений 0,25% против 0,25% ранее

- 20 марта 2013, 22:04

- |

ФРС: Инфляционные ожидания стабильные

ФРС: Фискальная политика стала более ограничительной

ФРС: Рынок жилья продолжает усиливаться

ФРС: Рынок труда немного улучшился, уровень безработицы всё еще высок

ФРС: Инфляция останется на уровне целевых 2% до конца 2015г

ФРС: прогнозирует уровень безработицы 6,0%-6,5% в 2015г

ФРС: прогнозирует уровень безработицы 6,7%-7,0% в 2014г

ФРС: прогнозирует уровень безработицы 7,3%-7,5% в 2013г

ФРС: прогнозирует рост ВВП США 2,3%-2,8% в 2013г

ФРС: 15 из 19 законодателей ожидают процентную ставку 0,25% или ниже до конца 2015г

ФРС: 14 из 19 законодателей ожидают процентную ставку 0,25% или ниже до конца 2014г

ФРС: 18 из 19 законодателей ожидают процентную ставку 0,25% или ниже до конца 2013г

ФРС: Голосование по процентной ставке 11 «за», 1 «против»

ФРС: Процентная ставка сохранена без изменений 0,25% против 0,25% ранее

Тезисы On-Line

ФРС: Фискальная политика стала более ограничительной

ФРС: Рынок жилья продолжает усиливаться

ФРС: Рынок труда немного улучшился, уровень безработицы всё еще высок

ФРС: Инфляция останется на уровне целевых 2% до конца 2015г

ФРС: прогнозирует уровень безработицы 6,0%-6,5% в 2015г

ФРС: прогнозирует уровень безработицы 6,7%-7,0% в 2014г

ФРС: прогнозирует уровень безработицы 7,3%-7,5% в 2013г

ФРС: прогнозирует рост ВВП США 2,3%-2,8% в 2013г

ФРС: 15 из 19 законодателей ожидают процентную ставку 0,25% или ниже до конца 2015г

ФРС: 14 из 19 законодателей ожидают процентную ставку 0,25% или ниже до конца 2014г

ФРС: 18 из 19 законодателей ожидают процентную ставку 0,25% или ниже до конца 2013г

ФРС: Голосование по процентной ставке 11 «за», 1 «против»

ФРС: Процентная ставка сохранена без изменений 0,25% против 0,25% ранее

Тезисы On-Line

*** Что если Бен накажет покупателей "Кипрского несчастья" ? ***

- 20 марта 2013, 21:55

- |

Сегодня все в ожидании чуда возле терминалов сидят, нервно курят, посматривают на часы… Представьте если Беня выйдет молча в таком костюме… «Хэхей ШАЛОМ ребята, коррекцию не ждали???»

Если серьёзно, то S&P может быстренько в обе стороны сходить. Так что желаю вам профита, будьте осторожны при нажатии кнопки buy или sell.

Приготовьтесь к повышенной турбулентности!

Выводим творчество на главную!

Если серьёзно, то S&P может быстренько в обе стороны сходить. Так что желаю вам профита, будьте осторожны при нажатии кнопки buy или sell.

Приготовьтесь к повышенной турбулентности!

Выводим творчество на главную!

Беня снова начудит!!!

- 20 марта 2013, 21:54

- |

просто ждем похода на 1480 по СП

и 1,24 по евро баксу!

ребята трейдеры и спекули

вы снова шагаете на грабли?

тогда беня идет к вам!)

и 1,24 по евро баксу!

ребята трейдеры и спекули

вы снова шагаете на грабли?

тогда беня идет к вам!)

Что скажет Бен?

- 20 марта 2013, 21:29

- |

Хочу напомнить, что вопрос Кипра сегодня является не единственной темой, способной привести в движение наш рынок. Вполне вероятно, неплохой импульс можно будет наблюдать сегодня после 22-00 и 22-30 по Москве. Как сообщает Вести Экономика

«Если прогнозы на будущее будут оптимистичными, то это может спровоцировать падение рынка акций и рост доходностей по облигациям.

То есть благоприятные экономические перспективы будут расцениваться инвесторами как возможный преждевременный выход ФРС из программ количественного смягчения.»

www.vestifinance.ru/articles/25060

Что вы думаете, как на этом заработать? Делимся мнениями

«Если прогнозы на будущее будут оптимистичными, то это может спровоцировать падение рынка акций и рост доходностей по облигациям.

То есть благоприятные экономические перспективы будут расцениваться инвесторами как возможный преждевременный выход ФРС из программ количественного смягчения.»

www.vestifinance.ru/articles/25060

Что вы думаете, как на этом заработать? Делимся мнениями

не забываем - сегодня решение по ставкам фомс 22.00

- 20 марта 2013, 16:32

- |

особо ничего не будет конечно, но готовым к сюрпрайзам быть надо.

возможно берни обрушит рынки.

возможно берни обрушит рынки.

Экономисты: ФРС сократит программу покупки активов в 4 квартале

- 20 марта 2013, 15:58

- |

Председатель ФРС Бен Бернанке, вероятно, сократит программу ежемесячных покупок облигаций на 85 млрд. долларов в четвертом квартале 2013 года, считают экономисты, принимавшие участие в исследовании Bloomberg.Согласно средней оценке 46 экономистов, опрошенных в период с 13 по 18 марта, глава ФРС остановит беспрецедентное смягчение политики в первой половине следующего года после расширения баланса центрального банка до рекордных 4 трлн. долларов. Аналитики считают, что к тому моменту уровень безработицы снизится до 7,3 процента с нынешних 7,7 процента.

«Бернанке будет медленно снижать объемы покупки активов, при этом сохраняя определенную гибкость, которая поможет расширить программу в случае необходимости и избежать ослабления роста экономики в результате внезапного сокращения стимулирования», — сказал Роберто Перли, бывший экономист Подразделения ФРС по денежным делам.

«Действия ФРС будет размеренными», — говорит Перли. – «ФРС, вероятно, пойдет по плану: «экономические условия улучшились, прогресс заметен, теперь можно замедлить темп», а на каждой последующей встрече будет оценивать последствия сокращения покупок».

( Читать дальше )

«Бернанке будет медленно снижать объемы покупки активов, при этом сохраняя определенную гибкость, которая поможет расширить программу в случае необходимости и избежать ослабления роста экономики в результате внезапного сокращения стимулирования», — сказал Роберто Перли, бывший экономист Подразделения ФРС по денежным делам.

«Действия ФРС будет размеренными», — говорит Перли. – «ФРС, вероятно, пойдет по плану: «экономические условия улучшились, прогресс заметен, теперь можно замедлить темп», а на каждой последующей встрече будет оценивать последствия сокращения покупок».

( Читать дальше )

Американский рынок сегодня: Инвесторы ждут итогов заседания ФРС

- 20 марта 2013, 11:56

- |

Мы ожидаем

Рынок внимательно будет следить за результатами заседания ФРС. Какие действия предпримет регулятор на фоне обострившегося вновь долгового кризиса еврозоны, станет известно ближе к закрытию торгов.

Рынок накануне

Во вторник широкий рынок завершил падением третью сессию подряд, несмотря на удачный старт. Инвесторы продолжили следить за ситуацией на Кипре, где парламент отверг закон о налоге на депозиты. Технологический сектор просел также, как и остальные. Индекс Dow Jones незначительно вырос.

События сегодня

В 16:00 мск выйдет индекс запросов на ипотечное кредитование в США на 15 марта. В 19:30 мск будут опубликованы данные по запасам нефти и нефтепродуктов в США на 15 марта. В 22:00 мск мы услышим заявление Комитета по открытым рынкам ФРС США, а также будет опубликовано решение ФРС США по процентной ставке, комитет по открытым рынкам ФРС США даст экономические прогнозы.

В 22:30 мск пройдет пресс-конференция главы ФРС Бена Бернанке.

Рынок внимательно будет следить за результатами заседания ФРС. Какие действия предпримет регулятор на фоне обострившегося вновь долгового кризиса еврозоны, станет известно ближе к закрытию торгов.

Рынок накануне

Во вторник широкий рынок завершил падением третью сессию подряд, несмотря на удачный старт. Инвесторы продолжили следить за ситуацией на Кипре, где парламент отверг закон о налоге на депозиты. Технологический сектор просел также, как и остальные. Индекс Dow Jones незначительно вырос.

События сегодня

В 16:00 мск выйдет индекс запросов на ипотечное кредитование в США на 15 марта. В 19:30 мск будут опубликованы данные по запасам нефти и нефтепродуктов в США на 15 марта. В 22:00 мск мы услышим заявление Комитета по открытым рынкам ФРС США, а также будет опубликовано решение ФРС США по процентной ставке, комитет по открытым рынкам ФРС США даст экономические прогнозы.

В 22:30 мск пройдет пресс-конференция главы ФРС Бена Бернанке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал