Фундаментальный Анализ

Пришло время покупать наш рынок, вопрос, что купить?

- 31 октября 2024, 12:25

- |

😎 Друзья, подготовил список компаний, которые считаю наиболее переспективными на сегодняшний день. Давно не вел эту рубрику, т.к. рынок был в падающем тренде, и вот пришло время начинать покупки. Я собрал самые недооцененные компании на рынке, которые являются довольно стабильными, дивидендными и переспективными в плане роста.

👉 Роснефть

👉 Сбербанк

👉 ЛУКОЙЛ

👉 Газпром нефть

👉 Татнефть

👉 Северсталь

👉 Транснефть пр

👉 НЛМК

👉 ММК

👉 Башнефть пр

👉 МТС

👉 Алроса

👉 Интер РАО

👉 Магнит

👉 Совкомфлот

👉 Юнипро

👉 Европлан

👉 МТС-Банк

👉 МФК Займер

👉 Россети Москва

👉 Россети Центр

👉 Сургутнефтегаз пр

👉 Инарктика

Хотите знать, почему пришло время покупать акции? Подпишитесь на мой телеграм, уже написал там на днях большущий разбор нашего рынка.

- комментировать

- ★1

- Комментарии ( 3 )

До 24,25% купонами! Новые облигации: ГТЛК 002Р-06 (флоатер)

- 30 октября 2024, 09:07

- |

Лавина облигаций с плавающей ставкой продолжает сваливаться на головы растерянных от такого разнообразия любителей бондов. Но так как лично я не любитель, а профессионал, то регулярно помогаю вам разбираться в этом облигационном хаосе. Попутно пытаюсь разобраться сам😁

На днях ГТЛК соберёт книгу заявок на выпуск 002Р-06 с привязкой к ключевой ставке и с многообещающим купоном.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Аренза_ПРО, Акрон, Россети, Совкомбанк, ВТБ_Лизинг, КАМАЗ, ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск ГТЛК!

✈️Эмитент: АО «ГТЛК»

( Читать дальше )

Мультипликаторы по ТМТ

- 29 октября 2024, 15:06

- |

Цветом выделены мои топ-пики на данный момент

*Данный пост транслирует мое личное мнение, исходя из профессионального опыта. Не является инвестиционной рекомендацией и трансляцией официальной позиции моего работодателя*

Больше информации и аналитики по сектору ТМТ в моем ТГ-канале (https://t.me/RichingnFinessing)

Block (Square) видит новые возможности в закредитованности населения США

- 28 октября 2024, 21:32

- |

Block Inc. (ранее — Square, SQ) отчиталась за 2 квартал 2024 г. (2Q24) 1 августа после закрытия рынков. Чистая выручка выросла на 11,2% до $6,15 млрд. Выручка без учёта биткоина (ex-BTC) взлетела на 13% до $3,54 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом размытия (non-GAAP diluted EPS) $0,93 по сравнению с $0,4 во 2Q23.

Согласно LSEG (Refinitiv), аналитики в среднем прогнозировали выручку $6,28 млрд и EPS $0,84.

Общий объём платежей (Gross Payment Volume, GPV) прибавил 4,9% и достиг $61,9 млрд. Скорректированная (adjusted) EBITDA взлетела в 2 раза до $760 млн по сравнению с $384 млн во 2Q23. Валовая прибыль Block выросла на 20% до $2,23 млрд. Валовая прибыль направления, связанного с услугами для бизнеса (Square), прибавила 14,7% и составила $923 млн. Валовая прибыль приложения Cash App взлетела на 23% до $1,3 млрд.

Денежные средства и эквиваленты плюс к/с фин. вложения составили $8,5 млрд. Чистый долг отрицательный.

Итоги 2023 г. GPV вырос на 12% до $227,7 млрд.

( Читать дальше )

P/BV у Европлана продолжает снижение.

- 28 октября 2024, 16:08

- |

Усиленные Инвестиции: итоги недели 18-25 октября

- 28 октября 2024, 05:00

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель на неделе снизился на 2.0%, против индекса Мосбиржи -3.3%

Рынок сильно распродался в пятницу после заседания ЦБ по ставке (РБК):

— ЦБ повысил ключевую ставку с 19% до 21%

— Повышен прогноз по инфляции на 2024 г до 8.0-8.5% с 6.5-7.0%, на 2025 год – до 4.5-5% с 4-4.5%

— Допускается возможность повышения ключевой ставки в декабре

— Прогноз по средней ключевой ставке на 2024 год повышен до 17.5% с 16.9-17.4%, в 2025 году – до 17-20% с 14-16%, в 2026 году – до 12-13% с 10-11%

- Валютная позиция выросла на 1.2%. На неделе несколько ребалансировали позицию – переложились в инструменты с большим потенциалом роста

- Лукойл снизился на 3.1%. Позитивен рост цен на нефть. Потенциал роста и целевая цена увеличились на 6% и 3% соответственно. СД Лукойла рекомендовал дивиденды по итогам 9 мес. 2024 года в размере 514 руб на акцию или 7.6% див. доходности к текущей цене (LTM доходность: 15.0%). Закрытие реестра 17 декабря (e-disclosure)

( Читать дальше )

Мой расчет стоимости НМТП при консервативном и ожидаемом развитии по методу дисконтированных денежных потоков за 3 квартал 2024г.

- 25 октября 2024, 08:15

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

( Читать дальше )

Удобряем портфель! Свежие облигации: Акрон 001Р-05 (флоатер)

- 23 октября 2024, 18:50

- |

Снова «плывунец», снова от крупного эмитента. Все торопятся набрать денег в долг до объявления ключевой ставки, а я соответственно спешу сделать фирменный разбор свежего выпуска. Завтра Акрон предложит нам удобрить наши инвест-портфели очередным флоатером с привязкой к КС.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Россети, Совкомбанк, ВТБ_Лизинг, КАМАЗ, ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🧪А теперь — помчали смотреть на новый выпуск Акрона!

🌱Эмитент: ПАО «Акрон»

🧪ПАО «Акрон» — один из крупнейших мировых производителей минеральных удобрений. Входит в ТОП-3 производителей азотно-фосфорно-калийных удобрений в Европе и в ТОП-10 в мире.

( Читать дальше )

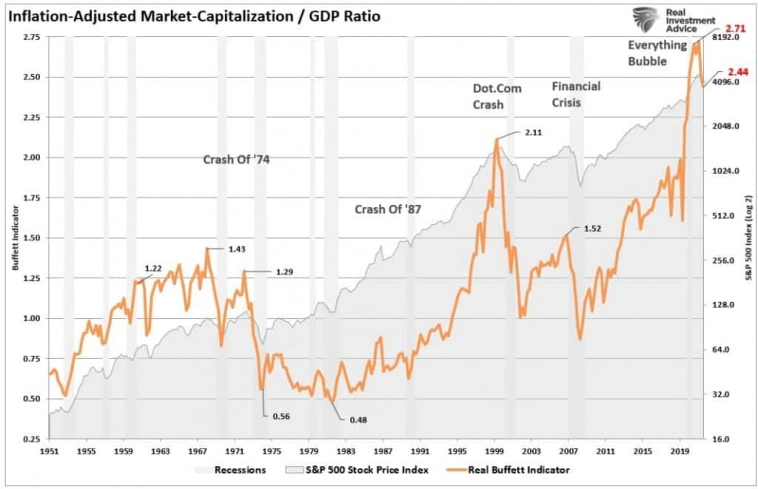

Если индикатор Баффета работает...

- 23 октября 2024, 11:45

- |

Для справки, индикатор Баффета это просто соотношение двух цифр — рыночная капитализация всех местных компаний поделенная на ВВП страны. Некоторые люди по непонятной мне причине считают, что это отношение должно составлять 1. И якобы маркеткап любой страны колеблется вокруг этого соотношения к ВВП, равному 1 и стремится к нему, в этом как бы и состоит «индикация» индикатора Баффета )

Так вот, если индикатор Баффета работает (т. е. стремится к 1), то получается, что индексы фондовых рынков в реальном выражении в среднем должны расти со скоростью роста ВВП соответствующих стран (США) или регионов (ЕС), то есть на 1-2-3% в год, то есть с той же скоростью, что растут так называемые развитые страны. Но большинство долгосрочных инвесторов почему-то ждет, что в долгосроке индексы будут давать им, как в прошлом, по 5-7% в год… Почему так?

Получается, либо индикатор баффета сними, либо повышенную относительно роста ВВП доходность надень )).

А если индикатор Баффета не работает… то никто никому ничего не должен )).

( Читать дальше )

Мой расчет компании Русснефть при консервативном и ожидаемом развитии по методу дисконтированных денежных потоков на 3 квартал 2024 года.

- 23 октября 2024, 07:17

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал