SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фундаментальный анализ

О РусГидро без воды

- 20 декабря 2017, 21:56

- |

Рад всех приветствовать!

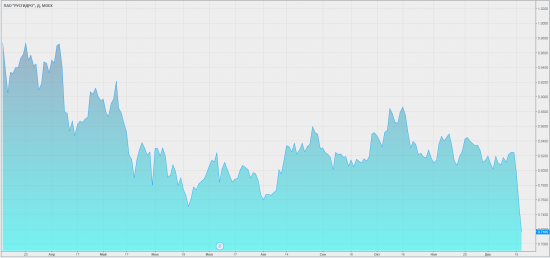

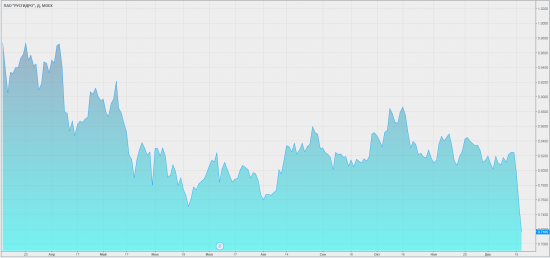

Сегодня мы поговорим об одной из самых раллирующих акций на РФ рынке — РусГидро. За последние несколько дней акции компании значительно подешевели и в связи со значительной скидкой, которую предоставляет рынок, целесообразно оценить, есть ли какая-то ценность или идея в данной бумаге, может ли что-либо представлять интерес.

Отвесное падение началось с отчета за 9 мес. 2017 по МСФО, на следующий день компания проводила День Инвестора, после чего падение лишь усилилось. Ну а сегодня мы закрепили результат, снизившись еще почти на 5%. Вокруг компании обсуждаются плохая отчетность, сомнительные перспективы сектора, негативное влияние допэмиссии и прочие факторы. Попробуем собрать все воедино и трезво оценить на основе имеющихся данных.

( Читать дальше )

Сегодня мы поговорим об одной из самых раллирующих акций на РФ рынке — РусГидро. За последние несколько дней акции компании значительно подешевели и в связи со значительной скидкой, которую предоставляет рынок, целесообразно оценить, есть ли какая-то ценность или идея в данной бумаге, может ли что-либо представлять интерес.

Отвесное падение началось с отчета за 9 мес. 2017 по МСФО, на следующий день компания проводила День Инвестора, после чего падение лишь усилилось. Ну а сегодня мы закрепили результат, снизившись еще почти на 5%. Вокруг компании обсуждаются плохая отчетность, сомнительные перспективы сектора, негативное влияние допэмиссии и прочие факторы. Попробуем собрать все воедино и трезво оценить на основе имеющихся данных.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 95 )

Сколько реальная стоимость акций Магнит

- 19 декабря 2017, 09:33

- |

Привет всем. Акции магнита в последние дни проявили активность, и, взглянув на график, я подумал, что они неплохо так упали и может быть задуматься о покупке. Но прежде решил взглянуть в финансовую отчетность компании у них на сайте. Для меня стало удивлением что все их активы — долги, как краткосрочные так и долгосрочные равны на 3 квартал 2017 года 82 390 865 000 рублей. Далее все это делим на количество обращаемых акций на рынке, по данным MOEX.COM

Итого получаем: 82 390 865 000 / 94 561 355 = 871,4 р. за акцию

Вопрос: Правильно ли я все подсчитал, или это такая особенность фондового рынка, переоценивать актив на столько???

| Объем выпуска | 94 561 355 |

|---|

Итого получаем: 82 390 865 000 / 94 561 355 = 871,4 р. за акцию

Вопрос: Правильно ли я все подсчитал, или это такая особенность фондового рынка, переоценивать актив на столько???

Несколько слов про криптовалюту

- 18 декабря 2017, 18:52

- |

Некоторые аналитики считают, что рост биткойна — это очередной пузырь и цена на биткойна скоро рухнет.

Мне кажется, что биткойн скорее будет вести себя как золото, чем как пузырь, т. е. будет долго расти, а потом так же долго корректироваться.

Одна из ценностей биткойна — это возможность анонимных денежных платежей. Максимальное количество монет 21 млн. биткойнов. С частью монет произошла усушка (т. е. они безвозвратно потеряны), часть на счетах инвесторов и майнеров. Активное кол-во монет на много меньше.

Предположим кто-то захотел перевести 1 млрд. долларов. Какова будет стоимость биткойна? При текущей цене 19000 дол. за биткойн (округлим для простоты), чтобы преобрести 1 млрд. долларов необходимо 52 631,578947368421052631578947368 монет. А сколько необходимо монет, чтобы перевести 10 млрд., 100 млрд., 1 трлн долларов можете сами посчитать.

Сейчас обратимся к сайту https://blockchain.info.

Взглянем на график https://blockchain.info/ru/charts/estimated-transaction-volume-usd?timespan=2years

( Читать дальше )

Мне кажется, что биткойн скорее будет вести себя как золото, чем как пузырь, т. е. будет долго расти, а потом так же долго корректироваться.

Одна из ценностей биткойна — это возможность анонимных денежных платежей. Максимальное количество монет 21 млн. биткойнов. С частью монет произошла усушка (т. е. они безвозвратно потеряны), часть на счетах инвесторов и майнеров. Активное кол-во монет на много меньше.

Предположим кто-то захотел перевести 1 млрд. долларов. Какова будет стоимость биткойна? При текущей цене 19000 дол. за биткойн (округлим для простоты), чтобы преобрести 1 млрд. долларов необходимо 52 631,578947368421052631578947368 монет. А сколько необходимо монет, чтобы перевести 10 млрд., 100 млрд., 1 трлн долларов можете сами посчитать.

Сейчас обратимся к сайту https://blockchain.info.

Взглянем на график https://blockchain.info/ru/charts/estimated-transaction-volume-usd?timespan=2years

( Читать дальше )

Сколько стоит денежный поток 100 тыр в мес.? Моя версия

- 09 декабря 2017, 17:59

- |

Итак, тут я задал вам задачку. Очевидно, большинство ответов совершенно неадекватные. Причем, аналогичный вопрос я задал в своем фейсбуке. Там, по ощущениям, процент адекватных оценок чуть выше. Причины неадекватности следующие. Во-первых, половина людей не понимают, сколько стоит денежный поток, вторая половина похоже не поняла правильно условия задачи.

Чем вы беднее, тем больше вы недооцениваете стоимость денежного потока.

Есть такой психологический парадокс. Я нигде не читал о нем в литературе и подметил его сам. У него есть логическое обоснование. Когда у вас нет больших сбережений, и они не сильно превышают ваш месячный доход, то вы склонны недооценивать стоимость денежного потока. Почему? Потому что на ваши сбережения вы сможете приобрести денежный поток, который будет будет слишком мал относительно вашего трудового дохода. Поэтому сбережения такие вам и не особо интересны. Вам интересны сбережения с высокой рентабельностью. Ну и отсюда вам кажется, что денежный поток можно купить за… ну 12 месяцев его доходов например)

Когда вы богаты, вы понимаете истинную ценность денежного потока

Потому что вы знаете то, о чем бедные даже не догадываются.

Стабильный бесконечный пассивный денежный поток, защищенный от инфляции должен стоить дорого.

Потому что в жизни вы его почти нигде не встретите. И богатые знают, что превратить сбережения в денежные потоки очень непросто. Конечно, ближайшее сравнение — это рентная недвижимость. Но там, если убрать все одноразовые неэффективности, скорее всего долгосрочная реальная доходность с учетом амортизации самой недвижимости вряд ли превысит 4% годовых.

Возможно, я немного некорректно задал вопрос, ибо спросил:

Тот кто сказал что заплатил бы за такой поток 25-30 млн рублей либо богат, либо умеет читать условия задачи и считать.

p.s. не понимаю, почему некоторые сразу решили, что я собрался продавать смартлаб:)) Хотя меня конечно волнуют вопросы того, сколько стоят денежные потоки, которые я пытаюсь создать. Но в реальной жизни конечно надо еще умудрится правильную ставку риска засунуть, которая конечно сильно снижает ценность денежного потока

Чем вы беднее, тем больше вы недооцениваете стоимость денежного потока.

Есть такой психологический парадокс. Я нигде не читал о нем в литературе и подметил его сам. У него есть логическое обоснование. Когда у вас нет больших сбережений, и они не сильно превышают ваш месячный доход, то вы склонны недооценивать стоимость денежного потока. Почему? Потому что на ваши сбережения вы сможете приобрести денежный поток, который будет будет слишком мал относительно вашего трудового дохода. Поэтому сбережения такие вам и не особо интересны. Вам интересны сбережения с высокой рентабельностью. Ну и отсюда вам кажется, что денежный поток можно купить за… ну 12 месяцев его доходов например)

Когда вы богаты, вы понимаете истинную ценность денежного потока

Потому что вы знаете то, о чем бедные даже не догадываются.

Стабильный бесконечный пассивный денежный поток, защищенный от инфляции должен стоить дорого.

Потому что в жизни вы его почти нигде не встретите. И богатые знают, что превратить сбережения в денежные потоки очень непросто. Конечно, ближайшее сравнение — это рентная недвижимость. Но там, если убрать все одноразовые неэффективности, скорее всего долгосрочная реальная доходность с учетом амортизации самой недвижимости вряд ли превысит 4% годовых.

Возможно, я немного некорректно задал вопрос, ибо спросил:

Сколько вы готовы заплатить денег за такой источник стабильного дохода?Тут конечно сразу выходит, что если вы даете 2-3 млн рублей за такой поток, то вы просто автоматом бедны. Потому что вы нигде такого чуда не найдете.

Тот кто сказал что заплатил бы за такой поток 25-30 млн рублей либо богат, либо умеет читать условия задачи и считать.

p.s. не понимаю, почему некоторые сразу решили, что я собрался продавать смартлаб:)) Хотя меня конечно волнуют вопросы того, сколько стоят денежные потоки, которые я пытаюсь создать. Но в реальной жизни конечно надо еще умудрится правильную ставку риска засунуть, которая конечно сильно снижает ценность денежного потока

За сколько вы готовы купить стабильный денежный поток?

- 09 декабря 2017, 12:57

- |

Итак, господа, филосовский вопрос. Представьте есть источник пассивного дохода 100 тыс. рублей в месяц.

Доход этот бесконечен, корректируется только вверх на уровень инфляции.

Сколько вы готовы заплатить денег за такой источник стабильного дохода?

Доход этот бесконечен, корректируется только вверх на уровень инфляции.

Сколько вы готовы заплатить денег за такой источник стабильного дохода?

Исследования чистого долга

- 09 декабря 2017, 12:14

- |

Добрый день, дорогие друзья.

Я счастлив снова встретиться с вами на строках очередной статьи. Сегодня материал будет несколько отличаться от того, что я обычно пишу, он будет несколько более исследовательский и может где-то философский, по крайней мере так я его вижу. Допускаю, что, возможно, кто-либо сочтет его пустым и постным, поэтому считаю правильным сразу сделать анонс, что говорить мы будем о финансовых показателях, их применении. В связи с этим читатели, не увлекающиеся подобным направлением смогут сэкономить свое время, а увлекающиеся — перейти к дискуссии. Столкновение взглядов на рынке рождает рынок, столкновение взглядов за пределами рынка рождает зачастую неконструктивные элементы общения у собеседников. Я глубоко ценю каждого читателя и с благодарностью отвечаю на любую разумную обратную связь.

Сегодня мы будем обсуждать подходы к определению чистого долга. С одной стороны тут обсуждать особо нечего: есть общепринятая практика, устоявшаяся среди компаний и размер данного показателя вы зачастую найдете в готовом виде в пресс-релизе или презентации компании. Несмотря на то, что показатель не является стандартизированным по МСФО, разночтения тут встречаются не так уж часто.

( Читать дальше )

Я счастлив снова встретиться с вами на строках очередной статьи. Сегодня материал будет несколько отличаться от того, что я обычно пишу, он будет несколько более исследовательский и может где-то философский, по крайней мере так я его вижу. Допускаю, что, возможно, кто-либо сочтет его пустым и постным, поэтому считаю правильным сразу сделать анонс, что говорить мы будем о финансовых показателях, их применении. В связи с этим читатели, не увлекающиеся подобным направлением смогут сэкономить свое время, а увлекающиеся — перейти к дискуссии. Столкновение взглядов на рынке рождает рынок, столкновение взглядов за пределами рынка рождает зачастую неконструктивные элементы общения у собеседников. Я глубоко ценю каждого читателя и с благодарностью отвечаю на любую разумную обратную связь.

Сегодня мы будем обсуждать подходы к определению чистого долга. С одной стороны тут обсуждать особо нечего: есть общепринятая практика, устоявшаяся среди компаний и размер данного показателя вы зачастую найдете в готовом виде в пресс-релизе или презентации компании. Несмотря на то, что показатель не является стандартизированным по МСФО, разночтения тут встречаются не так уж часто.

( Читать дальше )

Фундаментал. Бесплатный онлайн-курс ВШЭ по обучению инвестированию и фундаментальной аналитике на рынке акций

- 06 декабря 2017, 21:30

- |

Приветствую присутствующих!

Я инвестирую средства в акции росс. компаний 2-3 эшелонов.

Смарт-лаб тоже иногда почитываю, уже давненько.

Сейчас пишу чтобы предложить заинтересованным новичкам повысить свою квалификацию на аналогичном поприще.

Моя бывшая альма-матер, похоже в рамках соцобязательств по просвещению, бесплатно предлагает онлайн-курс по обучению инвестинга в акции в т.ч. с углублённым изучением их фундаментала: https://openedu.ru/course/hse/FINMARKAN/

Подробнее о процессе: https://openedu.ru/faq/

Доступно ВСЕМ желающим.

(При желании по ходу выполнять задания — даже сертификат выдают)

Я инвестирую средства в акции росс. компаний 2-3 эшелонов.

Смарт-лаб тоже иногда почитываю, уже давненько.

Сейчас пишу чтобы предложить заинтересованным новичкам повысить свою квалификацию на аналогичном поприще.

Моя бывшая альма-матер, похоже в рамках соцобязательств по просвещению, бесплатно предлагает онлайн-курс по обучению инвестинга в акции в т.ч. с углублённым изучением их фундаментала: https://openedu.ru/course/hse/FINMARKAN/

Подробнее о процессе: https://openedu.ru/faq/

Доступно ВСЕМ желающим.

(При желании по ходу выполнять задания — даже сертификат выдают)

Пересмотр портфеля акций. Декабрь 2017.

- 06 декабря 2017, 16:34

- |

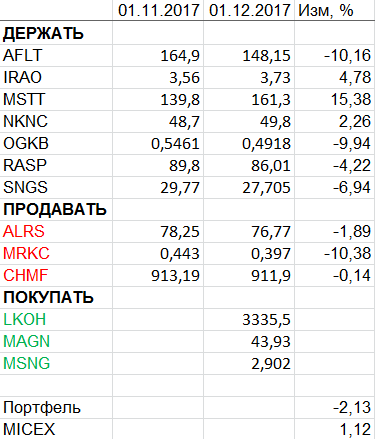

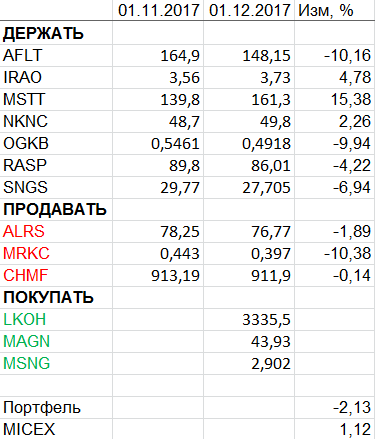

Подвожу итоги ноябрьского портфеля российских акций. smart-lab.ru/blog/430210.php. За прошедший месяц портфель акций уступил индексу ММВБ по доходности, -2,13% против +1,12%. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше. В январе 2018 года будет новый пересмотр портфеля.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

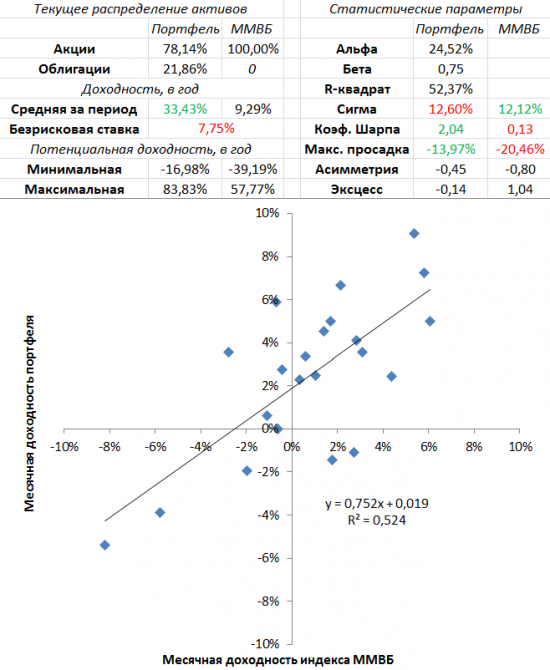

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

В продолжение темы о техническом и фундаментальном анализе

- 30 ноября 2017, 10:23

- |

Написав несколько статей смартлабе, имел несколько достаточно негативных откликов, на которые отношусь спокойно и даже со смехом.

Поняв эти виды анализов по своей сути можно сделать пару главных выводов:

1. они рассчитаны на среднесрочную и долгосрочную торговлю,

2. основаны на статистических данных, которые также имеют значимость на продолжительных таймфреймах (ТФ).

Все достаточно убедительно, обосновано. Но все же подавляющее большинство трейдеров (сужу по различным постам на форумах) пытаются использовать эти анализы на на малых ТФ вплоть до минутных.

Фактически, использование ТА допускает торговлю на малых ТФ, а ФА — нет (если только не использовать теорию Эллиотта о волнах, то есть, придерживаясь ФА, например, стоять в лонге — фиксировать прибыль на вершине волны и докупать позы на низу волны. Хотя это больше относится опять к ТА).

Насколько же оправданно использование ТА на малых ТФ?

Формально, судя по большинству этих же трейдеров, можно сказать, что оправдано. Только возникает вопрос: а как тогда со статистикой, которая показывает, что подавляющее большинство трейдеров имеют убытки?? Как то по логике и обоснованию не срастается. А значит, что на этом основании, особо неоправданно использование ТА на малых ТФ. Что еще подтверждается (пусть и на мой взгляд) тем, что на малых ТФ трейдеры используют стоп-лоссы (СЛ).

( Читать дальше )

Поняв эти виды анализов по своей сути можно сделать пару главных выводов:

1. они рассчитаны на среднесрочную и долгосрочную торговлю,

2. основаны на статистических данных, которые также имеют значимость на продолжительных таймфреймах (ТФ).

Все достаточно убедительно, обосновано. Но все же подавляющее большинство трейдеров (сужу по различным постам на форумах) пытаются использовать эти анализы на на малых ТФ вплоть до минутных.

Фактически, использование ТА допускает торговлю на малых ТФ, а ФА — нет (если только не использовать теорию Эллиотта о волнах, то есть, придерживаясь ФА, например, стоять в лонге — фиксировать прибыль на вершине волны и докупать позы на низу волны. Хотя это больше относится опять к ТА).

Насколько же оправданно использование ТА на малых ТФ?

Формально, судя по большинству этих же трейдеров, можно сказать, что оправдано. Только возникает вопрос: а как тогда со статистикой, которая показывает, что подавляющее большинство трейдеров имеют убытки?? Как то по логике и обоснованию не срастается. А значит, что на этом основании, особо неоправданно использование ТА на малых ТФ. Что еще подтверждается (пусть и на мой взгляд) тем, что на малых ТФ трейдеры используют стоп-лоссы (СЛ).

( Читать дальше )

Наспех накидал отчет Газпрома квартальный, который вышел только что

- 29 ноября 2017, 23:30

- |

Посмотреть можно тут:

https://smart-lab.ru/q/GAZP/f/q/MSFO/

3 квартал:

Долг/EBITDA вырос драматически: за 6 лет в 3 раза:

С учетом долга и прибыли, Газпром сейчас самый дорогой за много-много лет:

( Читать дальше )

https://smart-lab.ru/q/GAZP/f/q/MSFO/

3 квартал:

- прибыль выросла в 4 раза ко 2 кварталу

- прибыль выросла в 2 раза к 2 кварталу 2016

- 3 квартал самый сильный с 2013 года точно (до 2014 у меня не забиты квартальные данные по прибыли)

- EBITDA +6%кв/кв

- EBITDA +19%г/г

Долг/EBITDA вырос драматически: за 6 лет в 3 раза:

С учетом долга и прибыли, Газпром сейчас самый дорогой за много-много лет:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал