аналитика

IPO Европлан: Краткий разбор в день выхода на Мосбиржу 29.03.2024

- 29 марта 2024, 15:13

- |

IPO Европлан: Краткий разбор в день выхода на Мосбиржу

Краткая предыстория размещения

19 марта 2024 года Лизинговая Компания Европлан, входящая в публичный диверсифицированный холдинг ЭсЭфАй (IMOEX: SFIN), объявила о своих намерениях выйти на первичное размещение уже в конце марта 2024 года. Индикативный диапазон стоимости был установлен в диапазоне от 835 до 875 рублей за акцию.

Детали сделки

• Тикер – LEAS

• Диапазон – 835 – 875 руб. за акцию

• Капитализация – 100-105 млрд. руб.

• Cash-out – 12.5%

• Lock-up период – до 180 дней

• Предусмотрен стабилизационный механизм на срок до 30 дней после сделки

О компании

Компания Европлан была образована в 1999 году. Компания предоставляет полный спектр услуг для ФЛ и ЮЛ, связанных с приобретением и эксплуатацией специализированной техники, а также легкого, коммерческого и грузового транспорта. Европлан занимает около 10% в своем секторе, являясь самым крупным независимым игроком рынка лизинговых услуг.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Готовлю крутой продукт!

- 28 марта 2024, 16:11

- |

И приоткрою вам еще завесу тайны.

Готовлю для вас крутейший продукт, сильно в него вкладываюсь, и не поскромничаю, если скажу, что получается полезно и круто.

Я делаю методику по отбору лучших компаний в портфель на основе фундаментального анализа:

10 принципов отбора лучших компаний в портфель

Как и всегда, никакой воды, только конкретика и самые яркие примеры.

P.S. С такой помощницей дела идут чуть медленнее, чем я рассчитывал, НО на следующей неделе я завершу эту большую работу и представлю вам этот важный документ. Она будет крайне полезна тем из вас, кто хочет устойчиво обгонять рынок — а этого без изучения компаний не получится.

Методичку выпущу в своем ТГ-канале: t.me/Vlad_pro_dengi

Магнит выплатит рекордные дивиденды! Идея сработала!

- 28 марта 2024, 15:16

- |

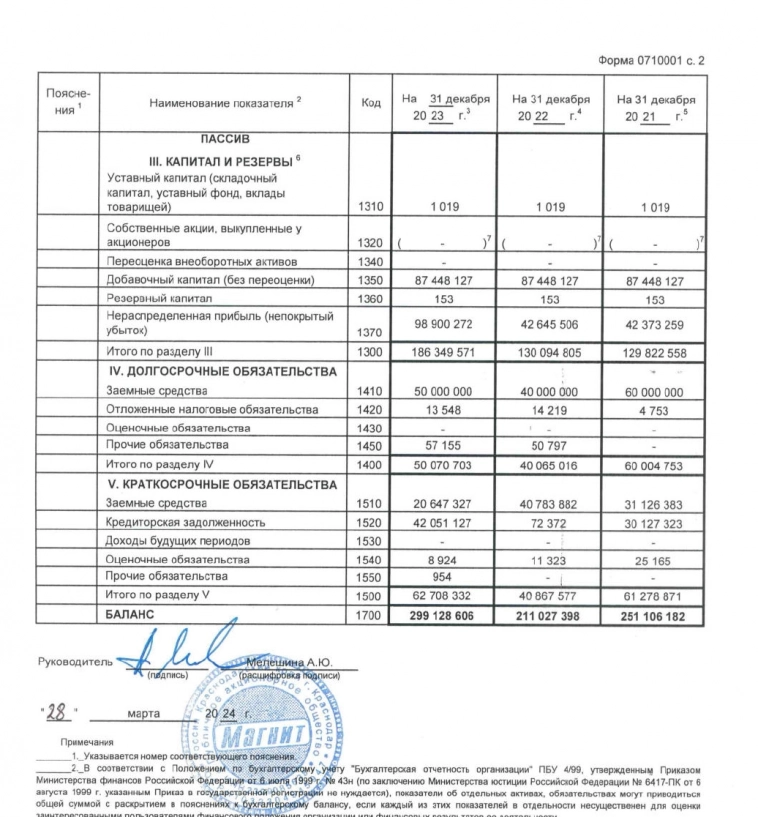

Магнит опубликовал долгожданный отчет по РСБУ за 2023 год.

Мой последний апдейт по компании был вот тут (я в позиции с осени): t.me/Vlad_pro_dengi/773

✔️✔️ Чистая прибыль по РСБУ составляет 98,34 млрд руб. Магнит поднял дивиденды с дочек на материнскую компанию, чтобы заплатить дивиденды.

Нераспределенная прибыль в отчете по РСБУ = 98,9 млрд руб. Именно эта цифра – база для дивидендных выплат.

💸 Дивиденды

Дивиденды при распределении всей этой суммы (что случится с высокой вероятностью) составят 970,56 руб. на 1 акцию, что дает доходность к текущей цене на уровне 12,4%. Мой прогноз был на уровне 686,95 руб. на 1 акцию. Так что я доволен.

Напомню, что компания уже выплачивала дивиденды в январе 412,13 руб. на акцию из нераспределенной прибыли прошлых лет. Осталось дождаться назначения выплаты.

Поздравляю всех инвесторов, кто поверил в эту идею! Дождемся МСФО и я расскажу о своих планах по бумаге 🔥

Подпишитесь, чтобы не пропустить! t.me/Vlad_pro_dengi

( Читать дальше )

🚀 CIAN - ракета!

- 28 марта 2024, 08:27

- |

Обзор ВУШ — акции выросли в ожидании сезона. А все ли хорошо в отчете?

- 27 марта 2024, 18:57

- |

Вуш сегодня опубликовал результаты за 2023 год. Разбираю!

Финансовые результаты Вуш за 2023 год

✔️ Выручка за 2023 год = 10,73 млрд руб. (за 2022 = 6,29 млрд руб.)

❌ Выручка за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 = 0,67 млрд руб.)

✔️ Чистая прибыль за 2023 год = 1,94 млрд руб. (за 2022 = 0,82 млрд руб., при этом напомню, что за 2021 – 1,8 млрд руб.)

❌ Чистый убыток за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 чистый убыток = 0,81 млрд руб.)

Мой прогноз по чистой прибыли был 2,68 млрд руб., я был слишком оптимистичен. Кроме того, положительные курсовые разницы сберегли Вуш почти 0,5 млрд руб. прибыли. Это разовый фактор и без них, реальная чистая прибыль была бы на уровне 1,5 млрд руб.

Компания была и осталась сезонной, значимого положительного влияния развития бизнеса в Латинской Америке на показатели 4-го квартал не видно.

ℹ️ Мои прогнозы на 2024 год

Выручка = 15,62 млрд руб.

Чистая прибыль = 2,81 млрд руб.

( Читать дальше )

Доходность отдельных ВДО нашего портфеля 27.03.2024

- 27 марта 2024, 15:26

- |

Доходность отдельных ВДО нашего портфеля

С момента последнего повышения ставки (15 декабря 2023 года) прошло уже более 3 месяцев. С тех пор значительно ужесточились финансовые условия — в основном за счёт роста доходностей ОФЗ. Тем не менее рынок корпоративного долга более чем стабилен и пока в должной мере не учитывает увеличение рисков. На этом фоне интересно посмотреть на накопленную доходность за рассматриваемый период на примере выпусков с фиксированным купоном из нашего портфеля.

( Читать дальше )

РАЗБОР РОСНЕФТИ - СМОТРИМ ФУНДАМЕНТАЛ

- 27 марта 2024, 12:22

- |

— Доброе утро, коллеги! Начинаем наш торговый день с разбора Роснефти. Это только первая часть разбора, будет и вторая. Сегодня посмотрим фундаментал и важные для компании события, а после поработаем с техникой и графиком

— Вкратце. Роснефть — крупнейшая в России и 5-ая в мире нефтяная компания по объему добычи. Она занимается добычей, переработкой и сбытом нефти и газа, а также нефтехимией. Основные доходы компания получает от продажи нефти и нефтепродуктов разных видов

— Что по отчетам? Недавно компания представила консолидированную отчетность по МСФО за 2023 год и уже по ней можно сделать некоторые выводы:

— ✔️Чистая прибыль выросла на 47% до 1.26 трлн руб.

— ❌«Капитальные затраты» также увеличились на 14.6%

— ✔️Также за 2023 год компанией было открыто 2 месторождения и 133 новых залежи нефти и газа

— Кроме всего прочего, недавно компания объявила о том, что 28 марта (то есть уже в этот четверг) на заседании СД рассмотрит вопрос о выкупе акций (buyback!). Для инвесторов события крайне интересное

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал