аэрофлот

Фрактальные сны художника Фортса

- 08 июня 2019, 15:10

- |

Мы художники такие разные. И сны нам снятся такие же разные. Кому-то — природа, кому-то — дворцы и замки, а кому-то — голые тётки. А мне вот — будущие рыночные движения снятся.

Фрактальные сны художника Фортса (дневные графики)

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Ростех - испытания хвостовой части МС-21 из российских композитов запланировано на 2020 г. Возможно подписание твердого контракта с Аэрофлотом на 35 самолетов в 2019 г

- 07 июня 2019, 18:58

- |

Если говорить о производстве композитов для хвостового оперения, мы уже провели все необходимые испытания материала, две недели назад был подписан договор между ОНПП «Технология» и "Иркутом". В 2020 году планируются испытания хвостов из отечественных композитов и внесение изменений в конструкторскую документацию, на 2021 год запланировано начало серийного производства"

«В настоящее время изготавливается оперение для машины номер 16, это будет последняя машина с импортным хвостом»

Уже созданы отечественные образцы материалов для композитного крыла, которые проходят лабораторные испытания, есть хорошие результаты

«Ростех» надеется до конца 2019 года подписать твердый контракт с "Аэрофлотом" на поставку дополнительных 35

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 05 июня 2019, 09:14

- |

«Газпром» наращивает запасы и дивиденды. Компания готовится к прекращению поставок через Украину

«Газпром» собирается к следующей зиме закачать в европейские хранилища 11,4 млрд кубометров газа — максимальный уровень в истории. С 2020 года истекает транзитный контракт с Украиной, и компания явно готовится к возможным перебоям поставок. «Газпром» также официально подтвердил намерение выплачивать до 50% чистой прибыли в виде дивидендов, пытаясь поддержать ралли в своих акциях.

https://www.kommersant.ru/doc/3991528

«Не все приветствуют частных инвесторов». Глава РФПИ Кирилл Дмитриев о новых сделках, китайских товарищах и арабских принцах

Российский фонд прямых инвестиций (РФПИ) планирует в рамках грядущего Петербургского экономического форума подписать соглашения на несколько сотен миллиардов рублей. О том, какие сделки фонд планирует заключить, взаимодействии с бизнесом в Китае и на Ближнем Востоке, а также роли в привлечении инвестиций в нацпроекты “Ъ” рассказал генеральный директор РФПИ Кирилл Дмитриев.

( Читать дальше )

Аэрофлот - новая дивидендная история - Инвестиционная компания ЛМС

- 04 июня 2019, 18:17

- |

Отчет за I квартал 2019 года показал рост чистого убытка по МСФО на 51,2% по сравнению с показателем того же периода 2018 года, до $ 240 млн (15,8 млрд руб.) из-за увеличения расходов на авиационное топливо. При сохранении текущей конъюнктуры нефтяного рынка, а именно стоимости барреля нефти меньше $61,28 (4000 руб.), компания сможет улучшить свои финансовые показатели во 2 и 3 кварталах, на которые приходится максимальная прибыль.

Основной прирост прибыли за 2019 год придется на уменьшение расходов на авиационное топливо со $2,78 млрд (181 млрд руб.) до $2,42 млрд (158 млрд руб.), получим около $0,31 млрд (20 млрд руб.) прибавки к чистой прибыли. Предварительный подсчет чистой прибыли за 2019 году, путем сложения прибыли за последние четыре квартала плюс дохода от снижения затрат на топливо, составит $0,31 млрд (20 млрд руб.).

Дивидендная доходность увеличится с текущих 2,7% до 10%, а сама выплата с $ 0,041 (2,68 руб.) в 2018 году до $ 0,15 (10 руб.) в 2019 году. Мы предлагаем дождаться коррекции, в ходе которой дивидендная доходность по акциям вырастет до 11%. Покупка «Аэрофлота» интересна ниже $ 1,38 (90 руб.) с целевой ценой $1,69 (110 руб.), что соответствует потенциалу роста – 22% и дивидендной доходности в 9%.Компанищенко Никита

«Инвестиционная компания ЛМС»

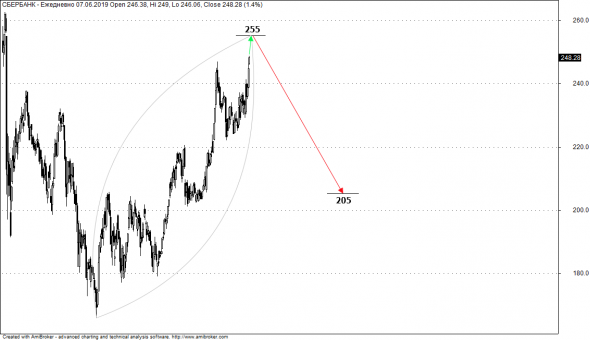

Аэрофлот - цель закрытие дивгэпа 137р, потом падение до 73р

- 04 июня 2019, 17:34

- |

Да славится во веки веков Святая Троица — Леонардо Пизанский, Ральф Эллиотт и Том Джозеф!!!

=

( Читать дальше )

Дивидендная доходность акций Аэрофлота оценивается в 2,8% - Промсвязьбанк

- 03 июня 2019, 12:40

- |

Совет директоров ПАО «Аэрофлот» рекомендовал утвердить дивиденды по итогам работы компании в 2018 году в размере 2,6877 руб. на акцию, в общей сумме почти 2,86 млрд руб. Решение о дивидендах должно быть утверждено на годовом собрании акционеров 25 июня. При этом отмечается, что «в качестве дополнительного источника на выплату дивидендов по итогам 2018 финансового года» предлагается распределить 64 млн 910,34 тыс. руб. из нераспределенной прибыли прошлых лет.

Исходя из текущей стоимости акций компании, дивидендная доходность оценивается в 2,8%. Дивидендная политика Аэрофлота предполагает выплату не менее 25% от чистой прибыли по МСФО. Чистая прибыль по РСБУ Аэрофлота в прошлом году составила 2,796 млрд руб., по МСФО — 5,713 млрд руб. Таким образом, как и годом ранее, перевозчик направит на дивиденды 50% чистой прибыли по международным стандартам.Промсвязьбанк

Аэрофлот - обзор

- 03 июня 2019, 11:36

- |

( Читать дальше )

Дивидендная доходность акций Аэрофлота составит 3% - Атон

- 03 июня 2019, 11:06

- |

В общей сложности Аэрофлот выплатит в качестве дивидендов 2.86 млрд руб., применив коэффициент выплат 50% от чистой прибыли по МСФО за 2018, как госкомпания. Дивидендная доходность составит всего 3%, что намного ниже среднего показателя у российских компаний. Дата закрытия реестра намечена на 5 июля.Атон

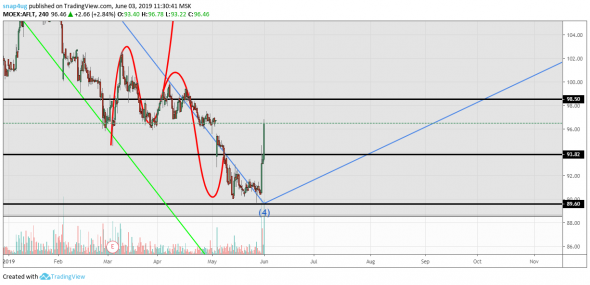

Аэрофлот. Высота 93,8. Полёт нормальный.

- 02 июня 2019, 18:12

- |

С одной стороны-крупнейший авиаперевозчик России. Рейсы в 52 страны мира. Из 146 пунктов назначения -только 52 находятся в России. В парке-Боинги и Эрбасы (199 из 247-остальные Супер-джеты). Средний возраст-4,5 года (ни о чём для авиации). Это глобальная авиакомпания.

Его регулярно прибыльный дискаунтер с моно-парком Боингов Победа, чей средний возраст парка-2,5 года (тут самое время сказать-ВАУ!!! для самолёта-это всё равно как новая машина с автосалона только уже обкатанная).

С другой стороны-компания больше всех (наверное) страдающая от игр нашего правительства с рублём и ценами на нефть. Ибо искусственное занижение курса рубля, в чём не без оснований нас обвиняют наши заокеанские «партнёры», столь выгодное в деле ограбления собственных граждан, вот именно для Аэрофлота выходит боком.

Собирая рублёвую выручку компания вынуждена переплачивать за заправки в иностранных портах. За лизинг Эрбасов и Боингов. За командировочные пилотам. За ремонты и обслуживание. Короче-за всё, что оплачивается в валюте. Отсюда ещё одна глобальная флотовская проблема-невозможность обеспечить достойную оплату пилотов и вызванная этим утечка рук. Достойную не с точки зрения средней российской зарплаты (три ха-ха) а сточки зрения глобальной конкуренции.

( Читать дальше )

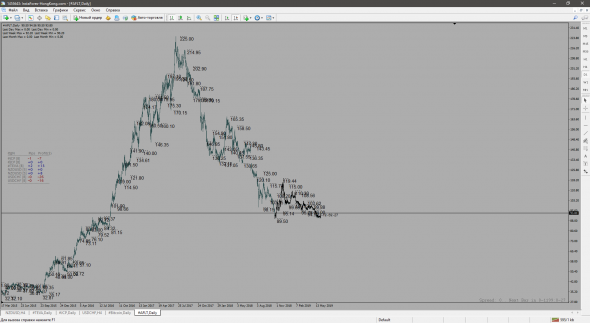

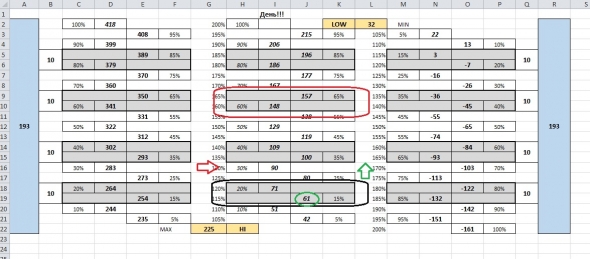

Инвестору на заметку ...от Firetrade

- 01 июня 2019, 20:10

- |

Начну с того что я долго интересовался Аэрофлотом..

Начнём с него..

Постараюсь по мере возможности в выходные считать Российский рынок..

Подключаемся..

Погнали Аэрофлот..

Глобальный минимум был 32… без копеек считаю

максимумы 225..

считаем и отрисовываем зоны..

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал