банк

ТОП Накопительных счетов на ежедневный остаток с 30.03.2025

- 30 марта 2025, 18:08

- |

Ссылка на таблицы лучших банковских вкладов

- комментировать

- Комментарии ( 2 )

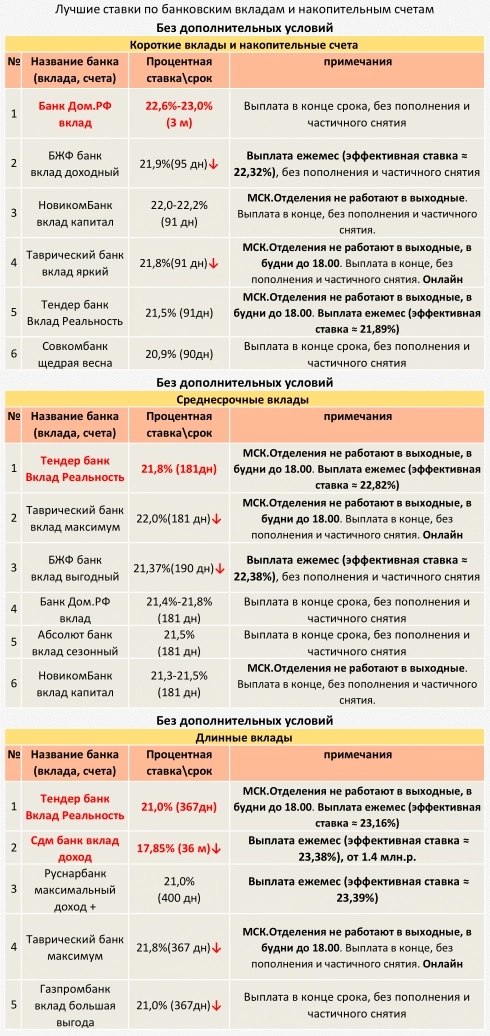

ТОП Вкладов с 30.03.2025 (Без дополнительных условий)

- 30 марта 2025, 08:43

- |

Ссылка на таблицы лучших банковских вкладов

ТОП Вкладов и накопительных счетов с 29.03.2025 (С дополнительными условиями)

- 29 марта 2025, 14:42

- |

Ссылка на таблицы лучших банковских вкладов

Ситуация по Банковским Вкладам от 28.03.25

- 28 марта 2025, 16:32

- |

— На фоне безуспешных переговорных процессов, эйфория на финансовых рынках остановилась. Индекс госдолга и другие ценные бумаги, потихоньку снижаются. Нефть и рубль пока что держатся достойно.

Вывод: Как не печально это звучит, но вся экономика РФ зависит от того что «скажет» Американский президент и цены на нефть. Если Трамп будет поддерживать РФ, то ждем замедление инфляции, улучшение экономики РФ в целом, вследствие снижение КС. Если вдруг он сменит риторику на негативную, то в лучшем случае будет стагнация и сохранение КС на прежнем уровне. В худшем ускорение инфляции, рост безработицы, повышение КС. Базовый сценарий на текущий момент, это сохранение КС на прежнем уровне 21%, или ее снижение на 0.5%-1%, на следующем заседании 21.04.2025

Ссылка на таблицы лучших банковских вкладов

Средства населения на вкладах продолжили рост

- 27 марта 2025, 17:33

- |

Объем средств населения в банках за февраль увеличился на 1,9% (+1,1 трлн. рублей), компенсируя январский сезонный отток (-0,8%, -0,5 трлн. рублей). На 1 марта 2025 года общий объем средств достиг 57,6 трлн. рублей. Эти данные представлены в аналитическом отчете Банка России о развитии банковского сектора за февраль 2025 года.

ЦБ объясняет приток средств сохраняющейся привлекательностью вкладов: хотя к концу февраля максимальные ставки немного снизились (до 20,8% годовых), они оставались на высоком уровне. Также на рост вкладов повлияли индексация социальных выплат, включая детские пособия, и пенсии.

Рублевые сбережения за месяц увеличились на 2,0% (+1 трлн. рублей). Основной прирост пришелся на срочные депозиты (+2,1%), тогда как остатки на текущих счетах выросли на 0,2 трлн. рублей (+1,5%). Объем валютных средств практически не изменился (14 млрд. рублей в рублевом эквиваленте, +0,4%).

В Банке России ожидают, что после рекордного прироста в 2024 году приток вкладов физических лиц стабилизируется. В связи с этим прогноз по росту средств населения был снижен на 2 п.п., до 7–12%.

( Читать дальше )

🏦 Т-Технологии (T) | Интеграция Росбанка завершена, разбираем результаты 2024 года

- 25 марта 2025, 09:06

- |

◽️ Капитализация: 968,4 млрд ₽ / 3610₽ за акцию

◽️ Чист. % доход 2024: 250 млрд ₽ (+39% г/г)

◽️ Чист. комисс. дох. 2024: 106 млрд ₽ (+45% г/г)

◽️ Чистая прибыль 2024: 122 млрд ₽ (+51% г/г)

▫️ скор. ЧП 2024: 97 млрд ₽ (+42,8% г/г)

▫️ P/E ТТМ: 7

▫️ P/B:1,86

▫️ fwd p/e 2025 > 6,3

▫️ fwd дивиденд 2025 < 5%

✅ В 2024м году банк продолжил расти на операционном уровне и увеличил кол-во активных клиентов до 32,4 млн (+16% г/г), однако рост сильно замедлился, слабее прирост был только в далеком 2015 году. Будет хорошо, если банк сможет продолжать увеличивать клиентскую базу на 10-15% год в ближайшие пару лет.

👉 Выручка хорошо диверсифицирована, что сильно снижает риски в долгосрочной перспективе. Розничное кредитование — это всего 43% дохода банка.

✅ Интеграция активов Росбанка прошла успешно. Несмотря на существенную разницу в ROE двух банков, холдинг закрыл год с показателем рентабельности капитала в 32,5% против 33,5% в 2023м году.

👆 В 2025г менеджмент ожидает сохранение ROE на уровне выше 30% при росте чистой прибыли более чем на 40% г/г. Т.е. ожидаемый менеджментом fwd P/E 2025 = 5 или ниже.

( Читать дальше )

🏦 Т-Техно отчёт за 2024 год

- 20 марта 2025, 12:55

- |

Попался в руки отчёт Т-Технологии, которым компания, заодно, как бы невзначай, подчёркивает, свою высокотехнологичность (сравните с отчетом ависмы)).

Но, к делу. Чистая прибыль «Т-Технологии» по МСФО за 2024 год составила 122,2 млрд, увеличившись на 51,1% по сравнению с 80,9 млрд в предыдущем году. Чистый процентный доход вырос на 64,8% до 379,67 млрд против 230,32 млрд годом ранее. Комиссионные доходы увеличились на 44% и составили 182,4 млрд.

Амбициозные планы:

«Т-Технологии» ожидает роста прибыли в 2025 году минимум на 40%

Группа «Т-Технологии» в 2025 году продолжит искать новые возможности для роста и повышения эффективности с помощью технологий. Через год каждый сотрудник будет пользоваться ко-пилотами в своей работе, а 25% кода в компании будет написано с помощью ИИ. Внедрение технологий и продолжающийся рост бизнеса с фокусом на эффективность позволяет компании рассчитывать на рост прибыли по итогам 2025 года минимум на 40% при сохранении рентабельности на привычно высоком уровне более 30%.

( Читать дальше )

🏦 Совкомбанк (SVCB) | Нерегулярная прибыль и консолидация ХКФ творят чудеса!

- 18 марта 2025, 08:37

- |

◽️ Капитализация: 419 млрд ₽ / 18,6₽ за акцию

◽️ Чистый % доход 2024: 84,2 млрд ₽ (-20,9% г/г)

◽️ Чистый ком. доход 2024: 39,5 млрд ₽ (+47,1% г/г)

◽️ Чистая прибыль 2024: 75,6 млрд ₽ (-19,7% г/г)

◽️ скор. P/E 2024: 12,4

◽️ P/B: 1,1

◽️ fwd P/E 2025: 10,3

◽️ fwd Дивиденды 2024: 4,8%

✅ Бизнес Совкомбанка развивается хорошо. Кредитный портфель вырос на 41% г/г с 1,9 до 2,7 трлн р в 2024м году, НО на это заметно повлияла консолидация ХКФ (+0,2 трлн р к кредитному портфелю). Скорее всего, в 2025г темпы роста будут сильно ниже у всего сектора, так что взрывного роста в ближайшее время не ждал бы.

👆 Если смотреть просто на чистую прибыль акционеров, то она составила внушительные 75,6 млрд рублей (p/e = 5,5). Выглядит дешево, НО если убрать нерегулярные статьи доходов/расходов (доход от выгодной покупки, доход от урегулирования фин. обязательств, доход от переоценки вложений в ассоциированные компании, убыток по фин. инструментам, чистую прибыль от операций с ПФИ/валютой/драг. металлами и т.п.), ТО скор. прибыль будет всего 33,8 млрд рублей (скор. P/E = 12,4).

( Читать дальше )

🏦Совкомбанк. Не простой, но хороший год.

- 17 марта 2025, 22:29

- |

$SVCBопубликовал финансовые результаты по МСФО за 2024 г.

Чистые комиссионные доходы: 39 млрд руб. (+47% г/г);

Чистые процентные доходы: 158 млрд руб. (+14% г/г);

Чистая прибыль: 77 млрд руб. (-19% г/г).

В отчетах банков, как понимаете, многое схоже за 2024 год. Бум кредитования первого полугодия, постепенно затухающее во втором из за давления высоких ставок.

Совкомбанк нарастил выручку в два раза до 722 млрд. рублей за счет рекордных объемов кредитования. Но чистая прибыль просела, так как в 2023 году банк получил значительные разовые доходы.

Розничный кредитный портфель Совкомбанка увеличился на 61% год к году до 1,3 трлн рублей. Корпоративный кредитный портфель вырос на 26% год к году и составил 1,4 трлн рублей.

💳Отдельно будем отмечать рост небанковского бизнеса. Совокупные премии страхового бизнеса выросли на 32% до 55 млрд руб. Лизинговый портфель вырос на 47% до 84 млрд рублей. Факторинговый портфель увеличился на 51% год к году. В период высоких ставок и снижения кредитования банкам важно иметь прибыль не только по кредитам.

( Читать дальше )

ТОП Вкладов и накопительных счетов с 16.03.2025 (Без дополнительных условий)

- 16 марта 2025, 09:33

- |

Ссылка на таблицы лучших банковских вкладов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал