банки

Совкомбанк, МТС-банк, ОТП-банк и ХКФ-банк претендуют на санированный ЦБ Азиатско-Тихоокеанский банк - Коммерсант

- 28 июня 2021, 16:25

- |

Заявки будут приниматься до 2 июля.

По результатам их рассмотрения Банк России примет решение о дальнейших способах реализации акций АТБ, о чем будет «объявлено дополнительно».

Это будет уже третья попытка ЦБ продать АТБ.

По данным издания Коммерсант, среди потенциальных претендентов на АТБ — Совкомбанк, группа МТС (владелец МТС-банка) и принадлежащие иностранным акционерам ОТП-банк и ХКФ-банк.

Мнения участников рынка:

МТС вряд ли выйдет на сделку,— считает один из банкиров,— они в принципе смотрят всех

Группа ОТП заинтересована в расширении присутствия в России, и вопрос приобретения комплементарных активов находится в нашей повестке,— отметили в пресс-службе ОТП-банка.— Детали наших M&A-активностей до совершения сделок мы не раскрываем

Оздоровление АТБ можно считать законченным, говорит старший директор аналитической группы по финансовым организациям Fitch Антон Лопатин.

По оценке руководителя направления по оказанию услуг компаниям банковского и финансового секторов в странах СНГ EY Геннадия Шинина, средний мультипликатор сейчас 0,4–0,6 капитала.

В третий раз закинул ЦБ «дочку» – Газета Коммерсантъ № 109 (7071) от 28.06.2021 (kommersant.ru)

- комментировать

- Комментарии ( 0 )

ВТБ считает, что в 21 г объем ипотечного кредитования в стране вырастет на 22%

- 28 июня 2021, 15:42

- |

Зампред правления ВТБ Анатолий Печатников.

«Согласно прогнозам ВТБ, в текущем году он (объем ипотечного кредитования в России — ред.) вырастет на 22% и достигнет 12,5 триллиона рублей. При этом в ближайшие 4года общий объем портфеля жилищных кредитов российских банков, учитывая цессию и секьюритизацию, увеличится почти в 2 раза, превысив в 2025 году 18,2 триллиона рублей

У ипотечного рынка в России сохраняется огромный потенциал для роста: сегодня уровень его проникновения в ВВП страны не превышает 10%, при этом в Европе данный уровень находится около 50%, в США — на уровне 65% и такие высокие темпы вызывают опасений.

ВТБ считает, на пятилетнем горизонте рынок ипотеки продемонстрирует в среднем двузначный рост, далее темпы роста замедлятся

Новость — БИР-Эмитент (1prime.ru)По нашей оценке, замедление произойдет в среднем до уровня 12%, поэтому по итогам 2025 года общий объем ипотечного портфеля по системе достигнет 18,2 триллиона рублей. На наш взгляд, это сбалансированный темп развития с учетом достижения национальных целей по улучшению жилищных условий населения и роста ввода жилья до одного миллиарда квадратных метров к 2030 году

Жесткое регулирование банковских экосистем даст преимущество иностранным экосистемам и повлияет на акции Сбербанка - руководитель

- 28 июня 2021, 15:16

- |

первый зампред правления Сбербанка Лев Хасис.

Введение более жесткого регулирования для банков ограничит финансирование таких компаний и создаст диспропорциональное преимущество для иностранных экосистем в их стремлении выйти на российский рынок. Мы изучаем предложения ЦБ, очень пристально моделируем различные возможные пути развития креативности Центрального банка, чтобы адаптировать нашу стратегию к требованиям регулятора

Хасис считает что, регулирование, направленное на ограничение вложений банков в нефинансовые активы, в России уже существует. Поэтому у банков возможности для таких инвестиций существенно ограничены.

Например, тот же самый Сбербанк, по состоянию на конец прошлого года общий объем инвестиций в нефинансовые бизнесы составлял всего 3% от капитала, и даже если мы планируем существенно увеличить эти инвестиции, все равно мы говорим о каких-то однозначных цифрах в процентах от нашего капитала, который мы можем на это направить. Потому что больший объем мы позволить себе не можем

О влиянии на акции банка

Для нас важно, чтобы регулирование не поставило под риск реализацию нашей стратегии, которая была утверждена правительством России, горячо поддержали акционеры и инвесторы. Только с ноября, когда мы ее утвердили, наша капитализация выросла более чем на 40%, или почти на 40 миллиардов долларов, приближаясь сейчас примерно к 100 миллиардам

Если регулирование заставит нас отступать от этой стратегии, это может существенно повлиять на привлекательность наших акций и, как следствие, их стоимость. Не стоит забывать, что 50% плюс одна акция принадлежат Фонду национального благосостояния России, а, значит, каждому россиянину

Новость — БИР-Эмитент (1prime.ru)

Новость — БИР-Эмитент (1prime.ru)

ВТБ выдаст кредит Ленстройтресту на ₽1,5 млрд в рамках проектного финансирования

- 28 июня 2021, 11:46

- |

ВТБ предоставит группе компаний Ленстройтрест проектное финансирование на 1,5 млрд рублей на 4 года.

Компания планирует строительство новой очереди голландского квартала «Янила» в Ленобласти.

ВТБ выступает партнером проекта «Янила» с 2019 года.

За это время Ленстройтресту было открыто 5кредитных линий с общим лимитом более 5 млрд рублей.

ВТБ профинансирует строительство жилья под Петербургом на 1,5 млрд руб. (interfax.ru)

ЦБ РФ в июле может рассмотреть повышение ставки на 0,25 -1 п. п. - Набиуллина

- 28 июня 2021, 11:39

- |

Я думаю, что мы можем обсудить от 25 базисных пунктов до 1 процентного пункта повышения… На прошлом заседании мы просигнализировали рынку, что повышение ставки в будущем необходимо, но размер будет обсуждаться на этом заседании (в июле — ред.). Я думаю, что диапазон такой, да

ЦБ хотел бы быть достаточно быстрым для предотвращения накопления инфляционных рисков, но двигаться шагами, предсказуемыми для рынка.

Резкий рост ключевой ставки может создать сложности для финансового рынка, для адаптации к новому уровню ключевой ставки. Поэтому мы будет калибровать наши шаги

Набиуллина отметила, что пока сложно предсказать, где будет находиться верхняя точка нормализации денежно-кредитной политики — это будет зависеть от многих факторов.

Новость — БИР-Эмитент (1prime.ru)

ЦБ на июльском заседании может рассмотреть повышение ключевой ставки — Экономика и бизнес — ТАСС (tass.ru)

У нас действительно будет выдающееся первое полугодие - ВТБ

- 28 июня 2021, 11:06

- |

член правления банка ВТБ Дмитрий Пьянов:

У нас действительно будет выдающееся первое полугодие, которое будет создавать необходимый запас. Но вы видите, что даже, начиная с этого раскрытия, макроэкономическая ситуация и ситуация с новой мутацией вируса заставляет нас четко сигнализировать — не надо аннуализировать (...) результаты первого полугодия. То есть это не будет 300 млрд рублей, как могло бы получиться путем арифметического перемножения

ВТБ прогнозирует нормализацию прибыли в третьем и четвертом кварталах

ВТБ ждет аномально высокой прибыли в первом полугодии (interfax.ru)

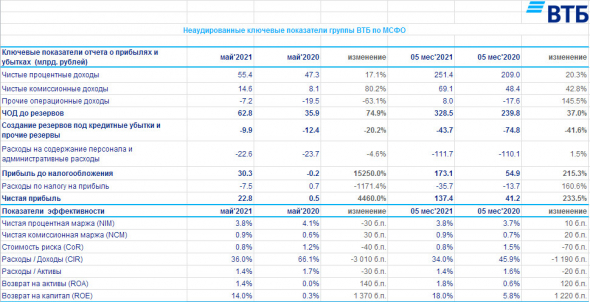

Чистая прибыль ВТБ за 5 мес выросла на 233%

- 28 июня 2021, 10:12

- |

Чистая прибыль группы ВТБ составила 137,4 и 22,8 млрд рублей по итогам 5 месяцев и мая 2021 года, увеличившись в 3,3 и 45,6 раз соответственно по сравнению с аналогичными периодами прошлого года.

Возврат на капитал составил 18,0% по итогам 5 месяцев 2021 года и 14,0% в мае 2021 года по сравнению с 5,8% и 0,3% в аналогичных периодах прошлого года.

Чистые процентные доходы составили 251,4 млрд рублей за 5 месяцев 2021 года и 55,4 млрд рублей в мае 2021 года, увеличившись по сравнению с аналогичными периодами прошлого года на 20,3% и 17,1% соответственно.

Чистая процентная маржа продемонстрировала устойчивость к изменениям ключевой ставки, составив 3,8% в мае и за 5 месяцев 2021 года.

Чистые комиссионные доходы составили 69,1 млрд рублей за 5 месяцев 2021 года (рост на 42,8% год к году) и 14,6 млрд рублей в мае 2021 года (рост на 80,2% год к году).

Стоимость риска составила 0,8% по итогам 5 месяцев 2021 года и в мае 2021 года по сравнению с 1,5% и 1,2% в аналогичных периодах прошлого года.

Расходы на создание резервов составили 43,7 млрд рублей за 5 месяцев 2021 года и 9,9 млрд рублей в мае 2021 года, что ниже уровня аналогичных периодов прошлого года на 41,6% и на 20,2% соответственно.

Доля неработающих кредитов (NPL) в совокупном кредитном портфеле по состоянию на 31 мая 2021 года составила 5,0%

(-70 б.п. с начала года). Покрытие неработающих кредитов резервами по состоянию на 31 мая 2021 года остается на высоком уровне и составляет 134,9% (120,6% на 31 декабря 2020 года).

Группа ВТБ объявляет финансовые результаты по МСФО за май и 5 месяцев 2021 года — - О Группе ВТБ — Банк ВТБ (vtb.ru)

Новости компаний — обзоры прессы перед открытием рынка

- 28 июня 2021, 08:18

- |

Российский уголь пойдет путем чучхе. Возобновились транзитные поставки через КНДР

В условиях высоких цен на уголь российские экспортеры решились вернуться к поставкам угля в Северную Корею, несмотря на необходимость согласования с ООН и потенциальные риски санкций. В первом квартале из России в КНДР впервые с 2018 года были поставлены 15 тыс. тонн угля, которые затем, вероятно, были перенаправлены транзитом в Китай через порт Раджин. Аналитики напоминают, что в условиях дефицита перевалочных мощностей на Дальнем Востоке у Раджина есть свои преимущества, однако далеко не для всех экспортеров они перевешивают страх перед санкциями.

https://www.kommersant.ru/doc/4877677

Энергосистема Европы испытала тепловой удар. Цены на электроэнергию растут из-за жары

Аномальная жара привела к резкому росту цен на электроэнергию в Прибалтике и Восточной Европе: спотовые цены в некоторых странах в моменте превышали рекордные отметки в €100 за 1 МВт•ч. Спрос на энергию растет с начала июня, но из-за слабого ветра покрывать дефицит приходится более дорогими ТЭС на ископаемом топливе. Еще одна причина высоких цен — невозможность увеличить поставки электроэнергии из России из-за плановых ремонтов сетевой инфраструктуры в Прибалтике.

https://www.kommersant.ru/doc/4877670

Иностранные инвесторы нашли новый повод сократить вложения в Россию

Интерес международных инвесторов резко снизился и к рынку акций, и к рынку облигаций. На минувшей неделе они вывели из российских фондов $60 млн, первый отрицательный результат с ноября прошлого года. Инвесторы распродают активы на всех рынках после неожиданно жестких комментариев ФРС, которые свидетельствуют о близком сворачивании монетарных стимулов. В дополнение к этому российские активы подвержены усилившимся эпидемиологическим рискам.

https://www.kommersant.ru/doc/4877682

Фондовое пополнение. Какие новые инструменты стали доступны частным инвесторам

Второй квартал был богат на расширение линеек паевых фондов крупнейшими управляющими компаниями. Частным инвесторам предлагались как биржевые, так и открытые ПИФы, которые были ориентированы не только на различные активы, но и на различный риск-профиль клиентов. При этом компании планируют расширять финансовый инструментарий, вводя в оборот фонды, ориентированные на исламские инвестиции или на операции репо с центральным контрагентом.

https://www.kommersant.ru/doc/4877125

( Читать дальше )

Планируется налог на трансграничные переводы с физ лиц

- 27 июня 2021, 13:50

- |

В пресс-службе Министерства финансов отметили, что «решений по данному вопросу нет». В ЦБ «Известиям» сказали, что инициатива в Банк России не поступала.

каждый пятый молодой россиянин имеет просроченные долги

- 25 июня 2021, 23:11

- |

Приходили смотреть разные граждане в течении всей недели и все ипотечники и у всех нет денег на залог даже 30тр ))

И тут попадаются новости

1 — Доля молодежи в общей сумме просроченных долгов россиян, переданных коллекторам, подскочила за год 2 раза до 20% по итогам первого квартала 2021. Это заемщики от 18 до 25 лет. Свыше 6 миллиона россиян имеют просроченные долги, или каждый пятый. Во время пандемии количество россиян в кредитной кабале стало расти в 2 раза быстрее.При обслуживании одного кредита просрочка возникает в 10% случаях, двух кредитов – уже 15%, трех кредитов – почти 30%, четырех – более 50%

www.vesti.ru/finance/article/2579593

2- В мае банки выдали физлицам 145 тысяч займов на покупку недвижимости на общую сумму 435 млрд рублей. За пять месяцев с начала года количество кредитов подскочило на 44%, а их объем на 25%.Почти половина всех кредитов выдается людям, которым не по карману даже пятая часть стоимости квартиры. Доля займов с первоначальным взносом ниже 20% практически удвоилась — 45% на конец первого квартала против 24% год назад.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал