бенчмарк

Самопальный бенчмарк ПИФов

- 18 февраля 2021, 13:26

- |

Когда заходишь к тем, кто их критикует — там видишь, что они куда хуже индекса, плюс эмитенты дерут свои проценты даже при падении, что вообще некрасиво с их стороны)

Очередной разнос райфа на этот счёт был на смартлабе буквально на днях.

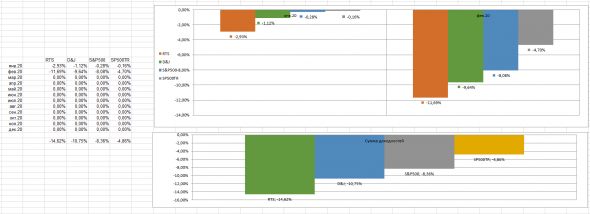

Я в целом понимаю, что имея весь график на руках ты можешь выбрать определённую его часть и получить аргументы в сторону как «за», так и «против». Чтобы как-то самому сориентироваться, я решил сравнить купленный мной в 2018ом FXCN с АТОНовским Столыпиным, индексом МосБиржи и опорным индексом, по которому строился ETF. Комиссиями брокера и биржи можно пренебречь, так как они есть в каждом случае. Хотел ещё взять Тиньковский ETF, но его тогда ещё не было. Вот что получилось:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Индекс RUGROW для оценки портфелей ВДО

- 24 декабря 2020, 08:03

- |

Индекс облигаций Сектора Роста был запущен на Мосбирже менее чем месяц назад. Наряду с Cbonds-CBI High Yield его можно считать бенчмарком для портфелей, составленных из ВДО. В индекс входят 14 бумаг из Сектора Роста биржи, соответствующих следующим критериям: эмитент является субъектом МСП, срок погашения облигации — не менее 6 месяцев, по выпуску определены ставки всех купонных платежей, а количество торговых дней по бумагам — не менее 10 за квартал.

В этот индекс заложено, скорее, узкое понимание рынка ВДО в текущих динамичных реалиях. Но от этого сравнивать портфели высокодоходных облигаций с динамикой индекса не менее интересно.

Сопоставив результаты первого месяца расчета индекса RUGROW с нашим облигационным портфелем PRObonds #1, мы видим, что они получились схожие. Их динамика почти точно коррелирует, а рост в период с 30 ноября по 22 декабря произошел на примерно схожие 0,5% (0,56% — для нашего портфеля и 0,53% — для индекса Сектора Роста). Широкий рынок ВДО, отражаемый индексом Cbonds, также показал схожую динамику, но более активный рост.

( Читать дальше )

Бенчмарк для годовых результатов своей биржевой торговли на рос. рынке:изменение индекса ММВБ или РТС за год?

- 14 октября 2020, 14:30

- |

Бенчмарк для годовых результатов своей биржевой торговли на рос. рынке:изменение индекса ММВБ или РТС за год?

Основной доход от спекуляции, но немного от дивидендов и купонов.

Аргументы желательны!)

Включение в S&P500 позволит акциям Tesla зафиксироваться вблизи достигнутых вершин - Фридом Финанс

- 13 июля 2020, 21:59

- |

Согласно предварительным данным по втором квартале, Tesla смогла продать свыше 90 тысяч автомобилей, что превысило тогдашние консенсус-прогнозы, которые учитывали 1,5-месячный простой на заводе в Калифорнии из-за карантина. Феноменальный объем продаж – вопреки падению авторынка (в США с апреля по июнь было продано на 30% меньше автомобилей, чем в это же время год назад) – позволил инвесторам заложить новые ориентиры по ценам на акции компании и привел к существенным убыткам у игроков, которые шортят данную бумагу. С начала года совокупные потери «медведей» составили свыше $18 млрд, из которых более $8 млрд пришлось на май и июнь, когда акции Tesla вышли на новые максимумы, выбив с рынка шортистов. Иначе говоря, весомый вклад в рост акций оказал «шорт сквиз», или ситуация вынужденного закрытия сделок у тех игроков, которые ожидали падения бумаги.

( Читать дальше )

Маленький "юбилей"

- 31 октября 2019, 14:02

- |

http://www.howtotrade.ru/phorum/read.php?2,2820,2820#msg-2820

Этот индекс задумывался, как бенчмарк для системной торговли и альтернатива индексу ММВБ-10.

Я ее реализовал, начальной датой взял 31.12.1998 со значением 100. Вчера по закрытию этот индекс составил 10063.04. Для сравнения за тот же период

Индекс ММВБ10 55.22->5029.59

Индекс Мосбиржи 45.34->2910.5

Газпром* 2.413->261.07

*у меня в индексе он был до попадания на ММВБ (2006-й) в весе от 10 до 33%%, кроме периода «войны» между МФБ и депозитарием Газпромбанка с октября 2001 по октябрь 2003.

О чём молчат портфельные управляющие (1). Бенчмарк, - как способ скрыть свои неудачи.

- 16 сентября 2019, 20:31

- |

На рынке есть успешные и качественные профессионалы своего дела, этот топик не о них.

Рассматривая портфельное инвестирование с позиции, как современных теорий так и здравого смысла я пришёл неутешительным выводам, что деньги вкладчиков часто, как минимум используются не эффективно. Будут рассмотрены следующие вопросы:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Представим ситуацию закончился 2018 год. Вы обычный человек не сведущий в финансах, по условиям выбранный бенчмарк был Dow Jones Transportation Average (DJTA), возможно вы бывший работник этой отрасли и искали что-то с этим связанное, не суть.

Ваш управляющий в конце периода радостно объявляет вам, индекс упал на 14%

( Читать дальше )

Утренний комментарий по финансовым рынкам за 27.05.2019

- 27 мая 2019, 09:58

- |

• Американские бенчмарки в последние дни консолидируются вблизи важных уровней поддержки – 2800 по S&P500 и 7300 по Nasdaq. На наш взгляд, вероятность закрепления ниже этих значений в рамках ближайших недель достаточно высока в отсутствие перспектив торговых переговоров с Китаем.

• Основными инфоповодами, которые повлияют на рынки в ближайшие дни, станет публикация ВВП США за 1 кв. 2019 в четверг, а также планируемое с 1 июня введение Китаем ответных пошлин на товары из США объемом примерно $60 млрд.

( Читать дальше )

Для Мечела сохраняются благоприятные рыночные условия - Атон

- 24 мая 2019, 12:08

- |

Выручка Мечела осталась неизменной кв/кв на уровне 74.9млрд руб., как и EBITDA — 15.3млрд руб. Более сильная динамика добывающего дивизиона кв/кв (EBITDA 11.0млрд руб., +23% кв/кв) помогла компенсировать слабые результаты стального сегмента (EBITDA 3.3млрд руб., -46% кв/кв). На результатах сказалось сезонное снижение спроса на стальные конструкции и падение цен. Кроме того, компания столкнулась с дефицитом парка оборудования, что ограничивает ее мощности по добычи угля. Также, из-за недостаточных инвестиций в предыдущие годы, Мечелу приходится наращивать расходы на капитальный ремонт. Свободный денежный поток Мечела составил 5.3млрд руб., чистый долг — 411млрд руб., а соотношение чистый долг/EBITDA — 5.7x. Учитывая, что бенчмарк-цены на коксующийся уголь остаются выше $200/т, для Мечела сохраняются благоприятные рыночные условия, но проблемы, связанные с парком оборудования и ремонтом, скорее всего сохранятся в течение нескольких кварталов. У нас нет официальной рекомендации по Мечелу.АТОН

Эквити-бенчмарки

- 03 ноября 2017, 09:54

- |

1. Не менее двух лет.

2. В целом растущая эквити.

3. Нет просадок более 50-60%.

4. Отсутствие явной ангажированности-афиллированности с кем-либо.

Через годик посмотрим, что станет с этими фаворитами. Они лучшие!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал