вТБ

ВТБ решил поднять свой КАПИТАЛ… :) Готовят почву для выплаты 50% див по МСФО за 2021г.

- 24 июня 2021, 21:11

- |

Банк ВТБ размещает необычные ценные бумаги — облигации, обеспеченные потребительским кредитом. Рассказываем, как это работает и почему может быть интересно инвесторам.

Что это за облигации. Представьте, что банк выдал своим клиентам потребительские кредиты. Под эти кредиты у банка должен быть резерв — вроде «подушки безопасности», которая покроет убытки, если часть заемщиков не сможет вернуть деньги. Такой резерв формируется за счет капитала банка.

Банк может решить, что ему выгоднее высвободить этот резервный капитал и вложить в новый проект или выдать еще больше кредитов. Просто так резервным капиталом банк воспользоваться не может: ему нужно что-то сделать с портфелем кредитов — например, продать его специальной организации.

Специальная организация покупает у банка портфель кредитов и выпускает на них облигации. В итоге

( Читать дальше )

- комментировать

- Комментарии ( 4 )

ВТБ ПРАЙМ днище, его карты VISA INFINITE не признаются премиальными

- 24 июня 2021, 18:42

- |

Скидка почти 50%.

Решил я подключить эту скидку. У меня ПРАЙМ и карта инфинити.

Все сделал, не подключается.

Оператор Мегафон, обратился туда, выясняли неделю, получил ответ — Ваша карта (назвали последние 4 цифры), не является премиальной. Посоветовали обратиться в банк.

Позвонил в ВИЗУ — подтвердили, что инфинити тоже премиальные, и акция действует. Посоветовали обратиться в банк.

В банке как обычно — ответить ничего не могут.

Порылся в закромах, откопал СБеровскую визу платинум, подключил ее, смс о скидке пришло через 1 минуту.

ВТБ — это конечно треш. Все хужее и хужее. Помню, года два назад, когда условия по кешбеку были еще более менее вразумительные и выгодные, пытался купить что то, расплатившись картой, сумма была около 130к, реально платеж не проходил, от банка шел отказ. Пришлось дробить платежи и оплачивать тремя суммами.

ЦБ инициирует масштабные обсуждения с банками относительно их нефинансовых бизнесов - Атон

- 24 июня 2021, 12:21

- |

Основные положения доклада мы представляем ниже.

В отличие от других крупных стран (США, Китай), Банк России не планирует запрещать банкам инвестировать в нефинансовые активы, предполагающие более высокие риски. Регулятор пытается найти золотую середину для всех сторон, а также защитить интересы кредиторов и вкладчиков банков.

Банк России вводит критерии иммобилизованных активов — нефинансовых активов, которые включают основные средства, инвестиционную недвижимость, инвестиции в нефинансовые организации и другие типы активов (включая компании в экосистеме банков), которые, среди прочего, не предполагают требований по возврату средств.

Банк России предлагает ввести риск-чувствительный лимит для иммобилизованных активов в размере 30% от совокупного капитала банков. Для разных типов этих активов будут применяться разные риск-веса, но они будут установлены позднее.

Банк России инициирует масштабные обсуждения с банками относительно их нефинансовых бизнесов. После завершения обсуждений и определения конфигурации параметров регулирования нормы ЦБ РФ будут постепенно внедряться в течение следующих 3-5 лет, что является довольно комфортным периодом для банковского сектора. Предварительно объявленные параметры регулирования не окажут существенного влияния на нефинансовые бизнесы Сбербанка и TCS Group, по крайней мере, на текущем этапе их развития, но будут более чувствительны для нефинансового бизнеса ВТБ, который имеет довольно крупные масштабы (ок. 600 млрд руб.) по сравнению с его капиталом. На настоящий момент новость нейтральна для динамики акций банков.Атон

VTBR похождение мандаринки

- 24 июня 2021, 11:20

- |

Мандаринка перед дивами едет немного вниз..

smart-lab.ru/blog/703501.php

кто не помнит мандаринку..

Дневной внутренний бар предразворотный сигнал..

( Читать дальше )

ВТБ считает, что предлагаемые ЦБ меры в отношении экосистем отразятся на деятельности банков

- 24 июня 2021, 11:19

- |

Член правления банка ВТБ Максим Кондратенко:

На наш взгляд, это активы, которые позволяют банку предоставлять клиентам более качественные и комплексные услуги, наращивая тем самым как клиентскую базу, так и рентабельность своей деятельности, а это значит, что и устойчивость капитальной базы банка

Поэтому, не оспаривая в целом идею лимитирования таких операций, считаем, что такого рода лимиты должны учитывать эффективность соответствующих вложений и не должны ограничивать банки в выстраивании качественного клиентского пути

При этом в рамках ВПОДК (внутренние процедуры оценки достаточности капитала) банк на консолидированной основе учитывает риски, связанные с данными активами, и покрывает их капиталом.

Банк выделяет капитал под риск недвижимости, вложения в капитал неконсолидируемых компаний, под операционные риски, связанные с реализацией рисков в технологических цепочках. Дополнительно банк рассматривает факторы вынужденной поддержки в рамках ВПОДК.

Это фактически является реализацией риск-чувствительного подхода, о котором говорит Банк России, при этом формируется бизнес-логика построения эффективной структуры, чтобы покрыть выделенный капитал доходами от развития конкретных продуктов.

Предлагаемые меры ЦБ, на наш взгляд, отразятся на деятельности банков, развивающих собственные экосистемы, однако мы видим ряд преимуществ в выбранной нами модели. ВТБ выбрал путь построения «открытой» экосистемы по принципу равноправного партнерства с другими компаниями

https://emitent.1prime.ru/News/NewsView.aspx?GUID={2E066DD8-632E-4A2E-BB93-D07D1642B438}

Новости компаний — обзоры прессы перед открытием рынка

- 23 июня 2021, 08:25

- |

Биткойну отрегулировали курс. Китайские власти распугали криптовалютных инвесторов

Курс биткойна впервые с января опустился ниже $30 тыс., потеряв за неделю более 20%. В результате падения других виртуальных валют на 26–35% суммарная капитализация рынка снизилась почти на $500 млрд. «Медвежья» игра идет на фоне ужесточения регуляторного надзора в Китае и запрета на майнинг. В ближайшее время, полагают эксперты, курс биткойна может упасть до $20–25 тыс., однако эти уровни будут способствовать притоку новых игроков.

https://www.kommersant.ru/doc/4868517

Фактор иранской нефти станет ключевым в переговорах РФ и Саудовской Аравии

Неясность со сроками возвращения на рынок иранской нефти может осложнить диалог на предстоящей 1 июля встрече ОПЕК+. Учитывая рост цен на нефть до $75 за баррель, Россия может предложить уже с августа начать увеличение квот ОПЕК+, поскольку переговоры по снятию американского эмбарго на экспорт иранской нефти затягиваются, а рынок стал глубоко дефицитным. Однако Саудовская Аравия, бюджет которой требует более высоких цен на нефть, может занять более осторожную позицию: в таком случае цены могут подойти к $80 за баррель.

https://www.kommersant.ru/doc/4868551

Взлеты и волнения: биржевые цены на керосин превысили допандемийный уровень. Чем обернется новый рекорд стоимости авиатоплива

Стоимость авиатоплива на бирже превысила допандемийный уровень — почти 48 тыс. рублей за тонну. Еще 10 июня цена керосина составляла 46,2 тыс. за тонну — на 17,4% выше, чем годом ранее, следует из протокола совещания у замминистра энергетики Евгения Грабчака. Власти и отрасль озаботились положением дел на топливном рынке — вице-премьер Александр Новак 22 июня провел совещание с нефтяниками. По его итогам Минэнерго и ФАС рекомендовано увеличить нормативы продаж на бирже и рассмотреть предложения по увеличению интервалов размещения и покупки топлива. Представители бизнеса отметили, что предложенных мер недостаточно для сдерживания цен. В то же время в Минэнерго назвали ситуацию на рынке авиакеросина стабильной.

( Читать дальше )

Приобретение доли в РусГидро несет краткосрочный негатив для котировок Русала - Велес Капитал

- 22 июня 2021, 22:05

- |

На наш взгляд, событие несет краткосрочный негатив для котировок «РУСАЛа», так как в период получения сверхдоходов от высоких цен на алюминий рынок ожидал от закредитованной компании гашения долга или выплаты дивидендов, а не M&A активности. С другой стороны, сумма сделки не является столь значимой для денежного потока «РУСАЛа», а инвестиции в гидрогенерацию гармонично вписываются в будущий контур «зеленой» Al+. Мы подтверждаем целевую цену для акций «РУСАЛа» на уровне 72,3 руб. с рекомендацией «Покупать».Сучков Василий

ИК «Велес Капитал»

Параметры. «РУСАЛ» купил 4,35% в Русгидро у ВСМПО-Ависма за 17,4 млрд руб. (около 240 млн долл.) в апреле 2021 г. с 11%-й премией к рыночной цене. «РУСАЛ»заявил, что инвестиции в «РусГидро» носят портфельный характер и направлены на получение выгоды от роста котировок и дивидендов. Согласно нашей оценке, затраты на покупку доли в «РусГидро» обойдутся «РУСАЛу»почти в четверть ожидаемого FCFF за 2021 г. Однако если учесть дивиденды Норникеля и средства от участия в выкупе акций, расходы на приобретение не представляются столь значительными (на уровне 8% денежного потока «РУСАЛа» за 2021 г.).

Цели. Истинные цели покупки «РУСАЛом» пакета «РусГидро» остаются неясны, однако можно выделить три наиболее вероятные версии:

Официальная. Приобретение доли в «РусГидро» направлено на трансформацию «РУСАЛа» в алюминиевую компанию с целым набором стратегических портфельных инвестиций. Сейчас «РУСАЛ» владеет неконтролирующим пакетом в Норникеле (около 25,1% после погашения акций) и «РусГидро» (4,35%), а с 2022 г. к набору вложений добавится 14%-я доля в Быстринском ГОКе. Теперь помимо дивидендов «Норникеля» «РУСАЛ»будет получать выплаты от «РусГидро». По итогам 2020 г. «РусГдиро» выплатит дивиденд в размере 0,053 руб. на акцию, что во 2-м полугодии 2021 г. принесет «РУСАЛу» около 14 млн долл. Согласно консенсус-прогнозу Bloomberg, в 2021-2022 г. ежегодные выплаты Русгдиро превысят 0,06 руб. на акцию (около 16 млн долл. на долю «РУСАЛа»).

ВТБ. Среди крупных акционеров «РусГидро» можно выделить РФ (62%) и ВТБ (13%). Не исключено, что «РУСАЛ»не остановится на текущем уровне владения и в будущем выкупит пакет ВТБ, что сделает компанию вторым по значимости акционером компании. Банк приобрел акции «РусГидро» в 2017 г. с целью последующей перепродажи стратегическому инвестору. Цена покупки составила 1 руб. за акцию, поэтому при значении котировок выше данного уровня ВТБ готов рассмотреть варианты продажи. Таким образом, банк реализует свой пакет минимум за 800 млн долл. Данный объем средств является значимым для «РУСАЛ», однако при желании компания потянет такие траты. Наращивание пакета в «РусГидро» видится логичным с точки зрения как инвестиций в «зеленую» электрогенерацию, так и полной консолидации БЭМО.

БЭМО. Богучанское энерго-металлургическое объединение (БЭМО) является совместным проектом «РУСАЛа» и «РусГидро», в котором сторонам принадлежит по 50%. БЭМО объединяет Богучанский алюминиевый завод (300 тыс. т алюминия) и Богучанскую гидроэлектростанцию (3 000 МВт электроэнергии). Ранее партнеры допускали разделение БЭМО по профилю: «РУСАЛ» получал алюминиевый завод с доплатой, а «РусГидро» – электростанцию. Вполне вероятно, что после наращивания доли в «РусГидро» «РУСАЛ» обменяет пакет на активы БЭМО, что позволит компании консолидировать показатели проекта. По итогам 2020 г. выручка БЭМО составила 728 млн долл. (почти 10% выручки «РУСАЛ»), чистый долг – около 1,5 млрд долл. Консолидация БЭМО позволит «РУСАЛу» существенно нарастить показатели, однако приведет к еще более значительному росту долговой нагрузки.

Продажа инфраструктуры сотовых вышек улучшит картину свободных денежных потоков Вымпелкома в 2021 году - Альфа-Банк

- 22 июня 2021, 18:02

- |

Потенциальная схема сделки предусматривает, что ВТБ Капитал (входит в состав Группы ВТБ) станет акционером консорциума, тогда как ВТБ Банк выступит кредитором других его участников. ВТБ может профинансировать до 50% стоимости сделки. Как сообщает газета “Ведомости”, переговоры с банком ведет инфраструктурный оператор “Русские башни”.

Мы считаем, что эта новость указывает на высокую вероятность закрытия сделки в ближайшем будущем в рамках указанного диапазона стоимости 60-70 млрд руб. Продажа инфраструктуры сотовых вышек улучшит картину СДП Вымпелкома в 2021 г. и может стать основанием для возобновления дивидендных выплат на уровне VEON.Курбатова Анна

«Альфа-Банк»

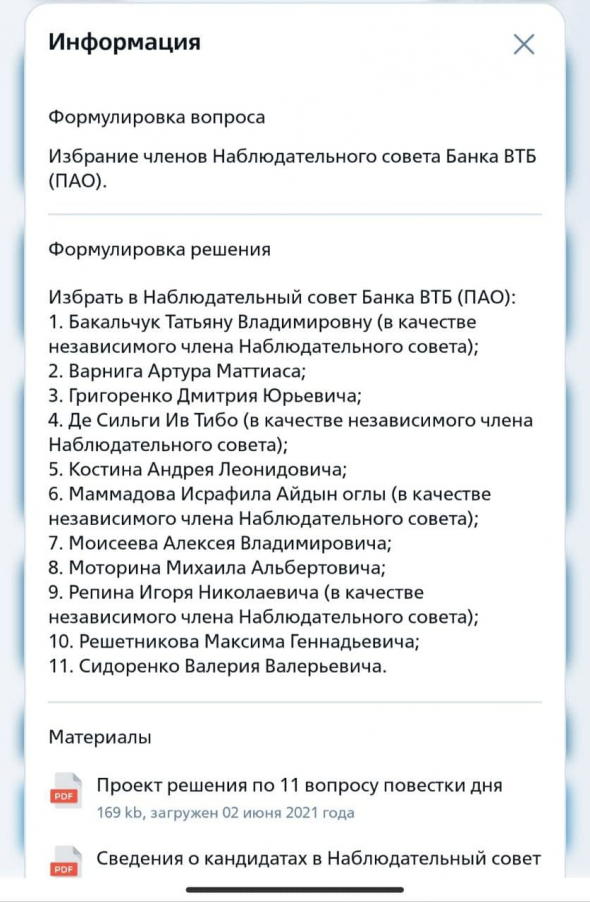

Банк ВТБ (ПАО) ГОСА

- 22 июня 2021, 11:54

- |

( Читать дальше )

ВТБ пенсионный фонд купил 0,7% Совкомфлота

- 22 июня 2021, 09:58

- |

Мы купили акции (Совкомфлота — ред.) на вторичном рынке по цене, которая существенно ниже цены размещения на IPO. В среднесрочной перспективе это растущий бизнес, с защитным профилем выручки, ведь подавляющая часть контрактов Совкомфлота в долларах

Согласно данным НПФ, фонд ВТБ купил акции Совкомфлота почти на 1,5 млрд рублей.

В абсолютных цифрах сумма покупки, конечно, большая, но учитывая размеры фонда, данная инвестиция является рядовой — порядка 0,5% от активов НПФ

На сегодняшний день «ВТБ Пенсионный фонд» владеет около 0,7% в Совкомфлоте.

www.interfax.ru/business/773302

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал