вТБ

ВТБ может войти в сделку по покупке сотовых вышек у Вымпелкома

- 22 июня 2021, 09:35

- |

Сумма сделки оценивается в 60–70 млрд руб.

Вариант сделки — ВТБ капитал станет акционером консорциума, а банк ВТБ выступит кредитором других его участников.

Пока что известно, что в любом случае ВТБ профинансирует половину стоимости возможной сделки с Veon.

Аналитик Райффайзенбанка Сергей Либин:

С точки зрения ВТБ, участие в консорциуме, выкупающем операторские вышки, выглядит как перспективная инвестиция. Сейчас сотовые операторы оцениваются, как правило, в 4–5 годовых EBITDA, а для башенных компаний этот показатель около 10 EBITDA. При этом стоимость таких компаний будет расти по мере развертывания сетей 5G, требующих большее число мест для установки базовых станций, чем LTEАналитик не исключает, что выходом из инвестиций такого рода для ВТБ может стать IPO «башенного консорциума».

Инфраструктура для операторов укладывается в инвестиционную стратегию ВТБ.

В портфеле группы акции «Ростелекома», совместного с ним предприятия в организации центров обработки данных, системный интегратор «Техносерв» и другие IТ-активы

ВТБ может стать участником сделки по приобретению сотовых вышек у «Вымпелкома» — Ведомости (vedomosti.ru)

- комментировать

- Комментарии ( 2 )

ЗПИФ под управлением ВТБ купил 26,33% в компании АДС-Холдинг

- 22 июня 2021, 08:40

- |

Сумма сделки не раскрывается.

«АДС-Холдингу» принадлежит 95% ООО «Аренадата Софтвер», 5% – у гендиректора ООО Сергея Золотарева.

«АДС-Холдинг», в свою очередь, принадлежит совместному предприятию Газпромбанка и сооснователя IBS Сергея Мацоцкого – АО «ГС-Инвест».

Выручка «Аренадата Софтвер» в 2020 году составила 799,9 млн рублей, чистая прибыль – 338,9 млн рублей.

Ранее сообщалось, что ВТБ проводит масштабную миграцию IТ-инфраструктуры на новую платформу сбора, хранения и обработки данных Arenadata EDP, которая представляет собой экосистему программных продуктов на базе различных технологий с открытым исходным кодом.

tass.ru/ekonomika/11712779

www.interfax.ru/business/773294

ВТБ. Локальный разворот.

- 21 июня 2021, 20:43

- |

О ВТБ впервые писал в апреле. С тех пор бумага хорошо прибавляет в цене. Волна iii выстрелила заметно резче и сильнее, чем я предполагал изначально. В мае прошла острая коррекция.

На старшем таймфрейме сейчас я вижу два возможных сценария:

1️⃣ С окончанием майской коррекции началась волна v. Вариант отмечен зеленым цветом.

2️⃣ Майская коррекция являлась лишь началом волны iv, которая имеет возможность усложниться до двойного зигзага или плоскости. Вариант отмечен черным цветом.

( Читать дальше )

Что дальше..Или Похождение мандаринки на VTBR

- 21 июня 2021, 16:47

- |

купили 1.93% в + не все правда...)))кто то нашортился на полную...

Что дальше..

дальше вверх к новым высотам..

( Читать дальше )

VTBR Похождение мандаринки

- 21 июня 2021, 10:24

- |

Точность вежливость королей

А да чуть про мандаринку не забыл

smart-lab.ru/blog/703501.php

Робот-советник ВТБ пополнение июнь

- 18 июня 2021, 16:39

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае. Ссылка на портфель.

Первое пополнение было в феврале при открытии счета и подключении робота-советника в размере 60 000р, дальше 20 числа каждого месяца я пополнял брокерский счет на 5 000р, с апреля стал пополнять на 7 000р, с учетом пополнения на 7 000р в июне общая сумма вложенных средств составляет 91 000р.

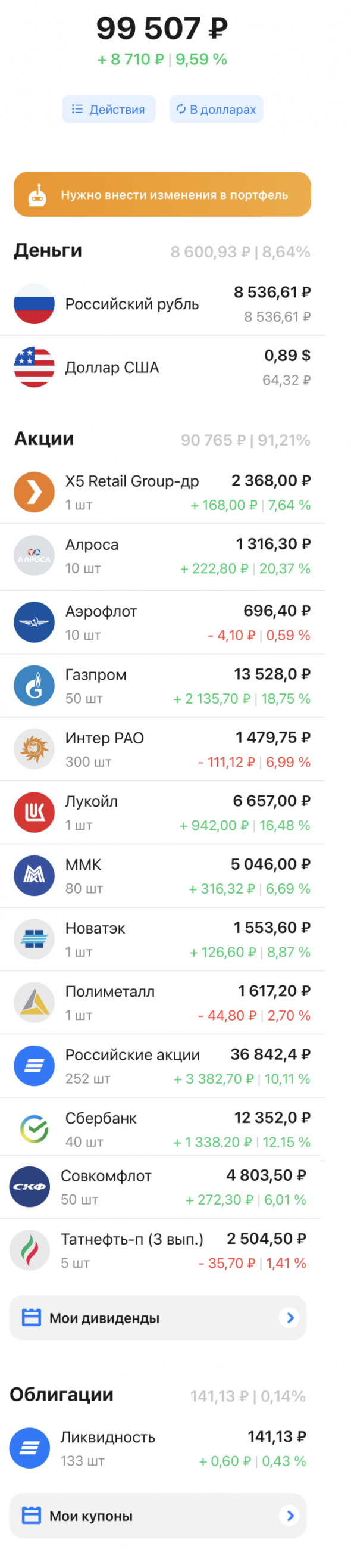

Так выглядел портфель после внесения средств в июне:

( Читать дальше )

ВТБ начинает принимать заявки по программе "Сельская ипотека" под 2,7% годовых

- 18 июня 2021, 09:36

- |

Ипотека действует для сельских территорий и городов c населением до 30 тысяч жителей в 15 регионах России.

В дальнейшем, с выделением дополнительного лимита субсидирования, планируется распространить действие сельской ипотеки на всю региональную сеть банка. Исключением являются Москва, Московская область и Санкт-Петербург

Ипотека доступна на срок до 24 лет и первом взносе от 10%, со ставкой 2,7% годовых

Максимальная сумма кредита составляет 3 миллиона рублей, а для Ленинградской области, Ямало-Ненецкого автономного округа и субъектов, входящих в состав Дальневосточного федерального округа – 5 миллионов рублей.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={F2AA6B27-EAD7-45C5-A3A7-F936813722D4}

Среди крупных госкомпаний новость по дивидендам нейтральна для банков - Альфа-Банк

- 17 июня 2021, 16:14

- |

После еще одного раунда драматичных межведомственных переговоров правительство утвердило единый подход к дивидендным выплатам госкомпаний, цель которого повысить отчисления в федеральный бюджет. Подписанный вчера премьер-министром Михаилом Мишустиным законопроект определяет новые критерии пересчёта базы для расчета дивидендов, а также устанавливает минимальный коэффициент дивидендных выплат на уровне 50% скорректированной чистой прибыли. Законопроект, который вступит в силу не позже 1 июля, обеспечит более высокие выплаты начиная с 2021 г., что включает в себя и промежуточные дивиденды госкомпаний, решение о выплате которых будут приняты позже в этом году. Хотя большая часть компаний уже выплачивают в качестве дивидендов порядка 50% чистой прибыли в соответствии с директивой Минфина от 2016 г., призванной решить проблему бюджетного дефицита, некоторые госкомпании до последнего тянули с принятием подобного решения. Так, последним к инициативе Минфина присоединился Газпром, который принял решение повысить коэффициент дивидендных выплат до 50% в середине апреля этого года. Тем не менее все еще существует достаточное количество госкомпаний, которые всё ещё не внесли соответствующие изменения в свою дивидендную политику.

В свете вышесказанного мы видим существенный потенциал роста дивидендных ожиданий в отношении акций Интер РАО (IRAO RX), которые будут вынуждены пересмотреть коэффициент дивидендных выплат с 25% до 50%, что, вероятно, вызовет переоценку акций компании. Интер РАО, судя по всему, вынуждена будет увеличить свои дивидендные выплаты уже с 2021 г., несмотря на продолжительные тяжбы с Минфином, позволившие компании выплатить 25% по итогам 2020 г. При этом дивидендная политика Совкомфлота также должна претерпеть соответствующие изменения, в то время как текущая практика соответствует нашим оптимистичным ожиданиям (предусматривают долгосрочную дивидендную доходность на уровне примерно 8,4% при текущих котировках). Среди других имен мы отмечаем потенциально позитивное влияние этих изменений на Башнефть, ОАК и Аэрофлот, которые зафиксировали 25% как минимальный уровень дивидендных выплат, в соответствии со своими дивидендными политиками.

Среди крупных госкомпаний новость по поводу поправок к базе для расчета дивидендов в целом нейтральна для банков (SBER RX и VTBR RX), поскольку подход государства к дивидендам финансовых институтов существенно отличается от компаний реального сектора. Учитывая, что валютные переоценки и переоценка ценных бумаг (которые подлежат коррекции при нынешних требованиях к базе для расчета дивидендов) скорее относятся к регулярным, нежели к разовым статьям отчета о прибылях и убытках, а выплата и размер дивидендных выплат напрямую увязывается с требованиями к достаточности капитала, подход банков к базе для расчета дивидендов, вероятно, будет отличаться. Тем не менее новость позитивна для Роснефти (ROSN RX), чья прибыль за 2020 г. существенно пострадала от неденежных статей, в том числе от обесценения активов и значительных колебаний валютного курса. Если вышеупомянутые корректировки будут учтены при расчёте дивидендов (так, они уже учитываются в дивидендной базе Газпрома), прозрачность и предсказуемость последующих дивидендных выплат существенно улучшится, что может оказать поддержку настрою инвесторов в отношении компании. Закрывая пятерку крупнейших компаний с государственным участием, новость нейтральна для АЛРОСы (ALRS RX), которая, несмотря на минимальные выплаты в размере 50% чистой прибыли по МСФО, выплачивает дивиденды непосредственно из СДП, который обычно выше или сопоставим с показателями чистой прибыли компании.Блохин Никита

«Альфа-Банк»

Кому г*вна на лопате или сказ о том, как ВТБ золото продавал

- 17 июня 2021, 14:51

- |

Но круче всех ВТБ… Эти ребята летом 2020 года организовали золотой фонд и сгрузили уже 615 тонн золота своим же клиентам из собственных, по всей видимости, запасов. При этом народ еще платит им за сохранение золота, которое медленно (хотя нет, уже быстро) погружается в адЪ:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал