долг

Автокредит под 0%

- 09 ноября 2024, 17:28

- |

«Мажу маслом бутерброд — думаю как там американский народ!» ©

Товарищ, эмигрировавший из Калининграда в благословенные объединенные штаты Америки, решил похвастаться, и рассказал об условиях авто кредита, которые поступили ему от Tesla Motors.

Кредит на покупку нового электромобиля под 0% на срок от 1 года до 7 лет.

Кроме того, при покупке электромобиля государство возместит ему 7500 долларов.

Оснований не доверять товарищу у меня конечно нет, но мое критическое мышление подсказывает мне, что в предложении автопроизводителя все таки где-то кроется подвох.

Ведь даже в условиях высокоразвитого капитализма, бесплатного ничего не бывает. И даже если на первый взгляд кажется, что все хорошо, надо копать глубже.

Бесплатный сыр, как известно, бывает только в мышеловке...

п.с. кстати, это как раз один из тех парней, которые когда-то завезли в Калининград контейнер китайских великов, и мы вместе их героически продавали (причем весьма удачно).

Теперь вот, один из них покоряет США. Посмотрим, как скоро будет гонять на новой Тесле!

( Читать дальше )

- комментировать

- Комментарии ( 18 )

Аукционы Минфина — флоатеры уже не работают, министерство отказывается давать премию к выпускам. Прошли ли мы дно по RGBI?

- 07 ноября 2024, 09:14

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI воспрянул и закрепился выше 97 пунктов, всему «виной» выборы в США, но вопрос с инфляцией всё равно остаётся открытым, как и последующие, возможное повышение ставки в декабре:

🔔 Повышение ключевой ставки на ближайшем заседании не предопределено, но вероятность очень высока. На октябрьском заседании были высказаны предложения о более резком повышении — до 22% — резюме обсуждения ключевой ставки ЦБ

🔔 По данным Росстата, за период с 22 по 28 октября ИПЦ вырос на 0,27% (прошлые недели — 0,20%, 0,12%), с начала октября 0,73%, с начала года — 6,55% (годовая — 8,57%). Динамика рекордная для данной недели, впереди 3 дня месяца и месячный пересчёт Росстатом (в этом году он почти всегда выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), а значит, мы можем в лёгкую выйти на 11% saar по месяцу (это месячная инфляция без сезонных факторов, умноженная на 12) — это катастрофически много, даже с учётом пересмотра прогноза ЦБ по годовой инфляции (8-8,5%).

( Читать дальше )

«Это состояние не может длиться вечно. Это предупреждение о кризисе» (перевод с elliottwave com)

- 31 октября 2024, 12:15

- |

Экономисты не учитывают те же факторы, что и мы при оценке риска фондового рынка. Инвестиционный банкир, ссылаясь на последние экономические показатели, заявил, что сегодня в США «почти идеальные» экономические условия для поддержки бычьего рынка. Но экономические показатели не являются основой для инвестиционного мнения. Они отстают от фондового рынка на месяцы. Растущий фондовый рынок предсказал положительные экономические показатели. Экономические показатели отстают и ничего не предсказывают. Председатель ФРС Пауэлл недавно заявил: «Я не вижу ничего в экономике, что указывало бы на повышенную вероятность спада». Это почти то же самое, что сказал председатель ФРС Бен Бернанке в 2007 году, как раз перед самым большим падением фондового рынка с 1929-1932 годов. Людям нужно заглянуть под капот экономики. Двигатель работает не на премиальном бензине в виде сбережений, а на гниющем этаноле в виде долга, как вы можете видеть на рисунке 8. Такое состояние не может продолжаться. Это предупреждение о кризисе.

Экономисты не учитывают те же факторы, что и мы при оценке риска фондового рынка. Инвестиционный банкир, ссылаясь на последние экономические показатели, заявил, что сегодня в США «почти идеальные» экономические условия для поддержки бычьего рынка. Но экономические показатели не являются основой для инвестиционного мнения. Они отстают от фондового рынка на месяцы. Растущий фондовый рынок предсказал положительные экономические показатели. Экономические показатели отстают и ничего не предсказывают. Председатель ФРС Пауэлл недавно заявил: «Я не вижу ничего в экономике, что указывало бы на повышенную вероятность спада». Это почти то же самое, что сказал председатель ФРС Бен Бернанке в 2007 году, как раз перед самым большим падением фондового рынка с 1929-1932 годов. Людям нужно заглянуть под капот экономики. Двигатель работает не на премиальном бензине в виде сбережений, а на гниющем этаноле в виде долга, как вы можете видеть на рисунке 8. Такое состояние не может продолжаться. Это предупреждение о кризисе.( Читать дальше )

Фавориты и аутсайдеры отечественного рынка акций. Что купить, а от чего возможно следует избавиться?

- 30 октября 2024, 12:02

- |

Деление компаний на фаворитов и аутсайдеров позволяет в своем портфеле четко отделить сильные компании от слабых.

Российский рынок не отличается большим многообразием и даже такая простая классификация может принести много пользы.

Разбивка акций на фаворитов и аутсайдеров весьма условная. Конъюнктура всегда может изменится и любой аутсайдер может стать фаворитом и наоборот (хотя это происходит весьма редко). С другой стороны, на растущем рынке фавориты увеличивают свои котировки быстрее, а на падающем снижаются медленнее.

Чтобы сгладить различные экстремальные выносы вверх или вниз (шорт-сквиз и др.) всегда стоит иметь портфель из 5-7 бумаг и обращать внимание на ликвидность акции и ее долю в основных индексах. Не стоит увлекаться 2-3 эшелоном, даже если потенциал доходности очень большой.

Рынок акций в России беспрецедентно дешевый. Однако, не все акции стоят нашего внимания.

Примеры:

🔹 Ужесточение условий льготной ипотеки и сохранение высоких ставок очень жестко сказывается на девелоперах за 6 мес. 🏗 ЛСР -38%, 🏗 ПИК -32% и Самолет -60%;

( Читать дальше )

Компании без долгов: во что инвестировать на фоне растущей ключевой ставки?

- 29 октября 2024, 11:01

- |

Лукойл. Абсолютный лидер на данный момент. По моему мнению, естественно. Во первых дивиденды остаются высокими, следовательно интерес к бумаге сохраняется. Совсем скоро будет отсечка, желающие имеют около полутора месяцев для того чтобы запрыгнуть в последний вагон. Но самое главное то, что у Лукойла нет долгов. Вместо этого имеется кэш на счетах, что в нынешней ситуации очень круто. Цель в районе 9 500 за акцию.

( Читать дальше )

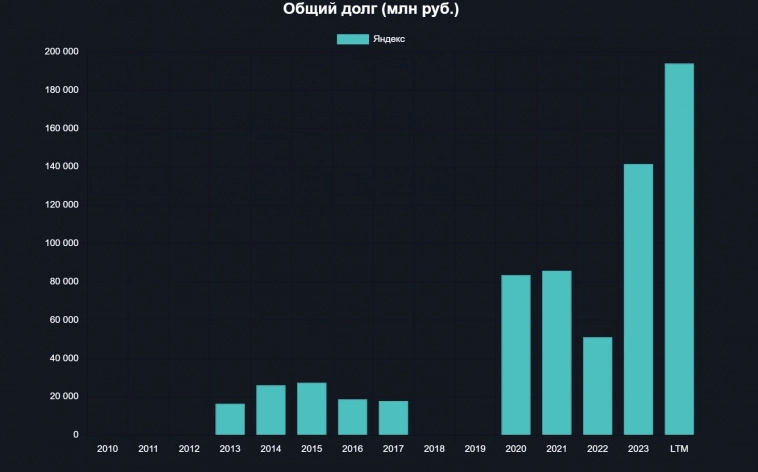

Яндекс нарастил выручку, но страдает от высокого долга

- 29 октября 2024, 10:30

- |

В третьем квартале МКПАО «Яндекс» увеличило выручку на 36% до 276,8 млрд рублей, что привело к росту скорректированного показателя EBITDA в 1,7 раза до 54,7 млрд рублей.

Рентабельность компании по результатам квартала составила 19,8%. Показатели по выручке оказались ниже ожиданий аналитиков, однако скорректированный EBITDA превысил прогнозы. Скорректированная чистая прибыль за квартал выросла в 2,2 раза до 25,1 млрд рублей. На конец квартала остаток денежных средств составил 131,4 млрд рублей.

Однако обычная прибыль компании первых девяти месяцев оказалась отрицательной и составила -4,1 млрд рублей. В первую очередь это вызвано выросшими более чем в два раза процентными расходами. За 2024 г. общий долг вырос примерно на 53 млрд рублей до 191 млрд. На фоне высоких процентных ставок увеличились и расходы на его содержание.

Ссылка на пост

17 признаков глобальной рецессии звучат пугающе

- 23 октября 2024, 14:10

- |

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:1) Ужесточение условий кредитования. Банки видят приближение рецессии и начинают создавать денежную подушку безопасности, накапливать ликвидность, снижать риски в портфелях (уроки Bear Sterns).

( Читать дальше )

Размещение ОФЗ провалилось

- 16 октября 2024, 00:11

- |

Сегодня Минфин России впервые в этом году не предложил на аукционе облигации с фиксированным купоном (ОФЗ-ПД). Вместо этого, инвесторам было предложено два выпуска с переменным купоном.

В итоге, один из аукционов признан несостоявшимся, а на втором привлечено лишь 5 из 100 запланированных миллиарда рублей.

Фактически, аукцион можно считать провалившемся, поскольку из-за низкого интереса инвесторов, привлечено лишь 2,5% планируемых заимствовать средств.

Могу предположить, что всё дело в том, что на фоне увеличившегося дефицитного бюджета РФ на будущий год, не утихающей инфляции, инвесторы просто уверены в продолжении ужесточения монетарной политики ЦБ.

П.С. я продолжаю не инвестировать в облигации (неоднократно писал о причинах).

Время от времени, руки сами невольно тянутся к облигациям, но я бью себя по рукам и продолжаю НЕ инвестировать в облигации (хотя ставки и кажутся весьма привлекательными… пока).

10.10.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

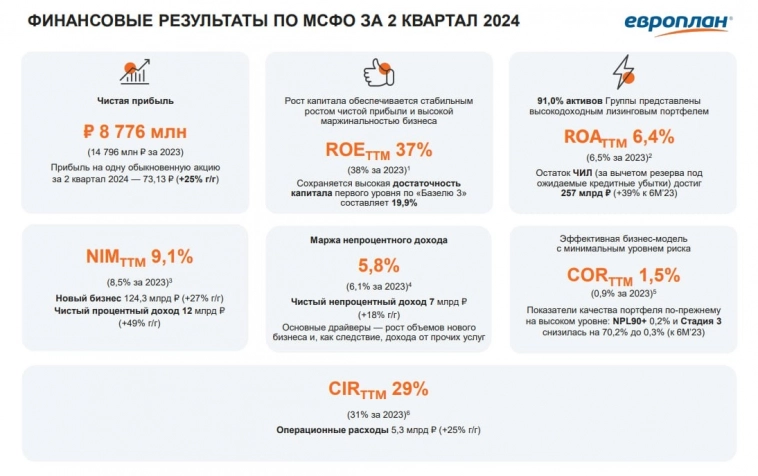

⚡️ Европлан (LEAS) | На рынке лизинга начинаются проблемы

- 15 октября 2024, 10:53

- |

▫️Капитализация: 78,3 млрд ₽ / 652₽ за акцию

▫️Чистый % доход ТТМ: 21,6 млрд ₽

▫️Чистый непроцентный доход ТТМ:13,8 млрд ₽

▫️Чистая прибыль ТТМ:16,6 млрд ₽

▫️P/E ТТМ:4,7

▫️P/E fwd 2024:5,2

▫️P/B: 1,4

▫️fwd дивиденды 2024:8-9%

👉 Отдельно выделю результаты за 1П2024г:

▫️Чистый % доход: 12 млрд ₽ (+61,3% г/г)

▫️Чистый непроцентный доход:7 млрд ₽ (+18,4% г/г)

▫️Чистая прибыль: 8,8 млрд ₽ (+25,3% г/г)

✅ Операционные расходы за отчётный период выросли всего на 25% г/г до 5,3 млрд рублей. Соотношение операционных расходов к доходам (CIR TTM) — 29% против 31% в 2023г.

👉 Прогноз по чистой прибыли в 2024г был пересмотрен. Теперь менеджмент ожидает негативный эффект от повышения ставки по налогу на прибыль в 2,5 млрд рублей + 1,5 млрд от эффекта более продолжительного периода высоких % ставок. Соответствующие резервы необходимо будет делать во 2П2024г.

❌ Доля непроцентного дохода опустилась до 36,9%, минимум с 2020г. Маржинальность прочих доходов также сокращается: 5,8% в 1П2024г против 6,2% годом ранее. Продавать дополнительные услуги становится труднее по мере роста конкуренции при общем замедлении рынка.

( Читать дальше )

⚡️ГК Элемент | Что происходит с компанией после IPO?

- 09 октября 2024, 10:32

- |

▫️Капитализация: 80,9 млрд ₽ / 0,1723₽ за акцию

▫️Выручка ТТМ: 40,3 млрд ₽

▫️EBITDA ТТМ:9,6 млрд ₽

▫️скор. ЧП ТТМ: 4,9 млрд ₽

▫️скор. P/E ТТМ: 16,6

▫️fwd дивиденды 2024: 2-2,5%

👉 Отдельно выделю результаты за 1П 2024г:

▫️Выручка: 19,9 млрд ₽ (+29,3% г/г)

▫️EBITDA: 5,6 млрд ₽ (+20% г/г)

▫️скор. ЧП: 3,5 млрд ₽ (+24,4% г/г)

✅ После проведения IPO, объём денежных средств на балансе группы вырос до 36,4 млрд рублей (включая 22 млрд средств целевого использования). Чистый долг снизился сразу до 2,3 млрд рублей при ND/EBITDA = 0,2.

Долговая нагрузка теперь несущественная, тем более, что 51% займов имеют льготную средневзвешенную ставку 1,8%. Средняя стоимость всего долга сейчас всего 9,2%.

✅ С 2025г Элемент планирует начать выпуск компонентов базовых станций 4G и 5G. Учитывая, что с 2028г вступает запрет на использование сотовыми операторами иностранных базовых станций, новый продукт будет более чем востребован.

👆Капитальные затраты в 1П2024г выросли на 82,8% г/г до 5,2 млрд рублей. На уровне свободного денежного потока компания получила убыток в 6,8 млрд рублей. Однако, рост инвестиций ожидаемый и никаких проблем не представляет, если учитывать что он во многом покрывается льготными кредитами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал