доходные инвестиции

Путешествие денег [из Петербурга в Москву] из депозитов в акции

- 15 апреля 2025, 10:16

- |

Главная тема 2025 года (даже Трамп со своей “звездностью” не в силах “затмить” ее) – снижение ставки ЦБ. “Эксперты” рассуждают: “Вот скоро ставки упадут, доходность депозитов и фондов ликвидности снизится, и наступит всем счастье. Деньги перетекут в акции, акции вырастут!” Наверное, я расстрою вас, это не так!

Почему не так? Все те инвестиции, которые пришли на депозиты и в облигации, не собираются в акции от слова СОВСЕМ. Они пришли из других, по разным причинам менее доходных сейчас инвестиций: рентной и другой недвижимости, деньги успешного бизнеса с большими свободными остатками. Да и просто деньги обычных людей, которые отложили временно свои расходы из-за таких “ого-го высоких процентов” на депозитах.

Не надо недооценивать людей, они очень рациональны, они понимают что делают, реально оценивают инфляцию. Если деньги побегут из фондов ликвидности, они пойдут в другие инструменты fixed income, но не в акции.

Процентные ставки меняются, но основная цель денег – никогда

( Читать дальше )

- комментировать

- Комментарии ( 14 )

NHI-инвестор в дома престарелых и хосписы. Спасибо, что живой?

- 15 апреля 2023, 19:17

- |

NHI (NYSE, есть на СПб). Компания National Health Investors была основана в 1991 и специализируется на владении и аренде объектов медицинского назначения, в том числе жилья для престарелых и учреждений квалифицированного ухода.

Отец Гомера Симпсона жил в доме престарелых, который мог принадлежать NHI.

Ее портфолио обычно расположено в густонаселенных районах Восточного побережья, Солнечного пояса, Среднего Запада и Западного побережья США в 32 штатах.

( Читать дальше )

MPW- фонд недвижимости в больницы, который сам приболел

- 14 апреля 2023, 13:43

- |

Medical Properties Trust, Inc. (NYSE, есть на СПб) —это REIT (инвестиционный траст в сфере недвижимости), созданный в 2003 году для приобретения и развития больничных помещений, сдаваемых в чистую аренду (triple net).

С момента своего основания в Бирмингеме, штат Алабама, компания превратилась в одного из крупнейших в мире владельцев больниц с 444 учреждением и примерно 44 000 лицензированных коек в десяти странах и на четырех континентах.

( Читать дальше )

IIPR -марихуанный бизнес, который купить совесть позволяет

- 07 апреля 2023, 08:22

- |

IIPR (NYSE, есть на бирже Спб)- это специализированный REIT (Real Estate Investment Trust, фонд коллективных инвестиций в недвижимость), который инвестирует в помещения для выращивания легального каннабиса. Производителям каннабиса государство предъявляет много требований по условиям выращивания легального наркотика, и IIPR строит помещения, которые полностью соответствуют таким требованиям и лицензированы для такого вида деятельности. Для справки: по состоянию на январь 2023 г. 39 штатов и округ Колумбия легализовал каннабис для медицинского использования и 21 штат и округ Колумбия, легализовал каннабис для употребления взрослыми. Прогнозируется, что легальные продажи каннабиса в США вырастут до 45 миллиардов долларов к 2027 году, и почти удвоят уровень продаж 2022 г., который составил порядка 26 миллиардов долларов.

И если вашим религиозным и иным убеждениям не противоречит вышеописанная информация, тогда продолжим.

На 1.01.2023 количество специализированных построенных помещений уже достигло 110, при этом рост бизнеса просто ошеломляет- в 2016 такое помещение было всего 1, общие инвестиции составили 2,3 млрд долл, количество клиентов (арендаторов) — 29, а регионов- 19.

( Читать дальше )

Как начать инвестировать в 2021 году? Пошаговая инструкция

- 23 марта 2021, 15:12

- |

Подписывайтесь на наш образовательный канал, Вас ждет еще больше интересной информации:

https://www.youtube.com/channel/UCKulTRgkMWsNz5X4f_l9Pjw

Давно думаете об инвестировании, но постоянно откладываете свою мечту на потом? Сегодня мы подробно поговорим о тех действиях, которые необходимо сделать, чтобы не повторять ошибки многих начинающих инвесторов .

Для начала, следует избавиться от кредитов по кредитным картам, то есть у Вас не должно быть негативного сальдо на них, так как, как правило, у таких продуктов очень высокая ставка процента в месяц. Следующий вид кредита от которого следует отказаться — потребительский кредит на одежду, телефоны и т.д. Также, перед тем как начать инвестировать, у вас не должно быть долгосрочных кредитов — на машины и недвижимость.

Следующий шаг, который должен пройти каждый инвестор — создание резервного фонда. Он должен быть абсолютно ликвидным и его размер может быть равен от трех до 12 ежемесячных расходов Вашей семьи.

( Читать дальше )

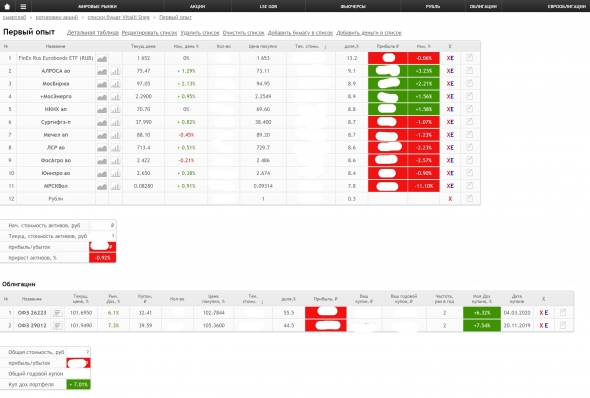

Портфель "Первый опыт"

- 01 декабря 2019, 18:52

- |

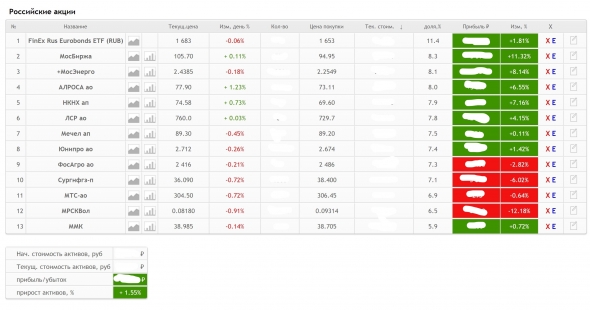

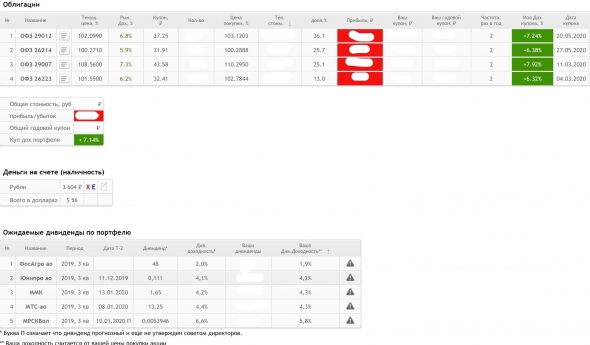

На конец ноября имеем следующий вид:

Облигаций немного докупил в портфель

( Читать дальше )

Доходная стратегия инвестирования. Все прелести

- 18 ноября 2019, 12:13

- |

Я — доходный инвестор. В данный момент у меня нет ни зарплаты, ни прибыли от своего бизнеса. Все средства я вынужден получать только с рынка. Именно поэтому выбор инвестиционной стратегии был не таким уж сложным.

Скорее всего у вас чуть другая ситуация. Возможно, что вам выгоднее будет использовать другие стратегии: пассивную, стоимостную или дивидендную. Они тоже замечательные. Про них будут отдельные статьи.

Суть доходной стратегии — извлекать из своего капитала наибольший из возможных денежный поток. При этом избегать серьезных рисков. Время, цикличные действия и сложный процент сами сделает всю работу

( Читать дальше )

Почему инвесторы вечно всё усложняют?

- 06 ноября 2019, 14:40

- |

Помню, как впервые открыл брокерский счет. Приехал в офис брокера. Там мне предложили подписать два десятка непонятных бумаг, дали цифровой токен (что за зверь? я не сразу понял) и кучу инструкций. Я с этим хозяйством поехал домой. Чтобы дойти до процесса покупки акций у меня ушел день или даже два.

Спустя 10 лет жизнь инвестора упростилась в разы. Вы скачиваете приложение. Акцептируете договор. И через сутки вы уже инвестор. Все это не выходя из дома. Брокеры догадались упростить процесс до такого уровня, что он стал понятен даже ребенку или 70-летнему старцу.

Чего не скажешь о самих инвесторах.

( Читать дальше )

Портфель "Первый опыт"

- 01 ноября 2019, 21:55

- |

По итогам месяца портфель имеет вот такой вид и следующие результаты.

не учтены дивиденды поступившие от Апросы и от ФосАгро.

Или я не разобрался как учитывать на Смарт-Лабе дивиденды или же этой функции нет на сайте.

Будем наблюдать за результатами и докупаться на отечественном рынке.

Как обыграть рынок? Путь дурака!

- 10 июля 2019, 12:04

- |

Чтобы показать как это работает, я разработал собственную стратегию Большего дурака и предлагаю сравнивать наши результаты за последние 20 лет с так называемым бенчмарком. Как видно на графике — основная задача портфеля не гонка на скорость, а долгосрочное опережение рынка по всем показателям.

Стратегия за 20 лет 1998-2017 несмотря на кризисы и девальвации заработала не много не мало, а 15 000% всем кто ее придерживался, за вычетом 1500% на инфляцию, а устойчивость на среднесрочных горизонтах обеспечивалась гладкой кривой капитала и быстрыми периодами восстановления.

В основу стратегии положены следующие фундаментальные свойства рынка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

![Путешествие денег [из Петербурга в Москву] из депозитов в акции Путешествие денег [из Петербурга в Москву] из депозитов в акции](/uploads/2025/images/22/87/36/2025/04/15/1547fc.webp)