индекс голубых фишек

Увеличение веса акций в портфеле акций и денег

- 29 октября 2024, 10:25

- |

Если Индекс МосБиржи поднимется выше 2 606 п., совокупный вес корзины акций в портфеле PRObonds Акции / Деньги будет возвращен к 60% от активов (с падением рынка он опустился к примерно 57%). 40% от активов останется в РЕПО с ЦК (эффективная доходность ~22,3% годовых).

PS. При этом в стратегиях «Иволга IPO» шорт во фьючерсе на Индекс МосБиржи сократится с 48% до 47% от активов, лонги акций АПРИ и Займера увеличатся совокупно с 52% до 53% от активов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 3 )

Портфель Акции / Деньги (4,4% за 12 мес). Развлечь нечем

- 24 октября 2024, 07:01

- |

Результат публичного портфеля PRObonds Акции / Деньги медленно, но верно ползет к нулевой отметке за последние 12 месяцев. Сейчас имеем 4,4%. А всего полгода назад показывали 20% и выше. От рынка не убежишь, если ты с ним хоть как-то связан. А рынок по Индексу МосБиржи в минусе с октября 2023 по октябрь 2024 на внушительные 16%.

Мы пополняли портфель акциями с конца лета и особенно в начале осени. Вес корзины акций в портфеле увеличился с 40% от активов в июне до 60% к завершению сентября. С этого момента пытаемся поймать течение. Но или плывем не туда, или стоим на приколе.

И всё же. Скорее, вес акций в портфеле увеличится, чем сократится в пользу всё более дорогих денег. Исходим из того, что в сентябре отечественные акции побывали в состоянии панических продаж. Это хороший ограничитель новых падений. И некоторый фундамент, пусть зыбкий, для смены тенденции на растущую. Пока не очень задалось, но надежда при нас. На относительно длинной ретроспективе (портфель Акции / Деньги запущен в 2022 году) компиляция акций и рублей оставила далеко позади рубли и на депозитах, и на денежном рынке.

( Читать дальше )

Портфель Акции / Деньги. Как мы поступали с акциями последний год и как поступаем сейчас?

- 28 августа 2024, 07:11

- |

☑️Мы пришли в акции в апреле 2022. Вблизи многолетнего дна. И момент можно было считать случайным. Но чем чаще будем «угадывать», тем менее случайной должна выглядеть последовательность наших действий.

К нынешнему падению акций мы готовились долго. История – на диаграмме с распределением активов между акциями и деньгами. ☑️Перевели бОльшую часть активов портфеля PRObonds Акции / Деньги на денежный рынок (однодневные сделки РЕПО с ЦК) еще в августе прошлого года. Рынок акций сейчас ниже, чем был тогда. Удачный ход №2.

☑️И возвращаемся в акции сейчас. Их вес будет стремиться в диапазон от 55% до 67% от активов (на вчера ~50%).

Пугают ли события на западных рубежах? Пугают. Но запастись рублями и положить рубли в банк под 17-18% — стратегия, очевидная не для нас. Рубль, тем более в виде банковского обязательства (или в виде гособлигации) – уязвимое звено в цепочке.

☑️Акции отечественных компаний не только принимают на себя макроэкономические и политические риски (как и депозит в госбанке), но и должны когда-то спасти от инфляции.

( Читать дальше )

О пользе диверсификации – в одном графике

- 23 августа 2024, 06:44

- |

На верхней диаграмме – динамика Сводного портфеля PRObonds ()10,6% за последние 12 мес.). Он объединяет в равных долях три наших базовых портфеля: PRObonds ВДО, PRObonds РЕПО с ЦК, PRObonds Акции / Деньги.

При указанном объединении получаем такие веса базовых инструментов, на вчерашний день: 62% от активов – деньги в РЕПО с ЦК (эффективная ставка сейчас около 19% годовых), 22% — высокодоходные облигации со средним кредитным рейтингом BBB- и актуальной доходностью к погашению 25,1%, еще 16% активов – голубые фишки + акции Займера и АПРИ.

Если взглянуть на веса в динамике, то заметно снижение денежной позиции. Нам не так давно казалось, что пришло время покупок и возможностей. Но потому мы и покупаем, и продаем что-либо длинной вереницей мелких сделок. Чтобы успеть остановиться. Чтобы обманутые надежды не били больно по карману.

Насколько нам это доступно в рублях и ликвидных позициях и с поправкой на эрудицию, портфель диверсифицирован. Что строго отражается на его результате. 15% годовых портфель имел на входе в майскую коррекцию. 11% имеет сейчас, по истечении 3 с лишним коррекционных месяцев.

( Читать дальше )

Доля публичных компаний в прочих индексах Мосбиржи

- 20 августа 2024, 11:34

- |

В какие индексы помимо индекса Мосбиржи, широкого рынка и отраслевых индексов попали публичные компании 📈

В индекс голубых фишек входят 15 компаний, самые большие доли у ЛУКОЙЛа #LKOH, Сбера #SBER и Газпрома #GAZP

В индексе компаний с госучастием наибольшие доли у Роснефти #ROSN, Сбера и Газпром нефти #SIBN

#MOEXBC #MOEX10 #MESG #MXSHAR #SCI

Портфель Акции / Деньги (6,8% за 12 мес.). Что будем делать, если рынок акций вырастет?

- 14 августа 2024, 07:23

- |

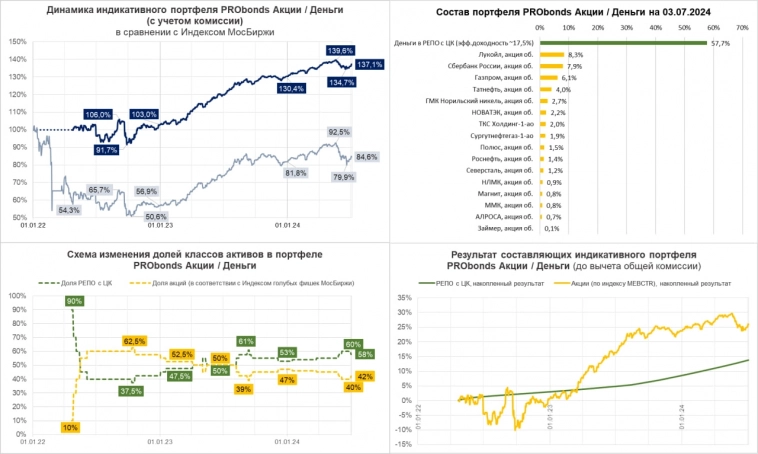

• Результат. Портфель PRObonds Акции / Деньги (смешанный портфель из корзины акций, в основном, составленной по Индексу голубых фишек, и денежного рынка через сделки РЕПО с ЦК, эффективная доходность сейчас 19-20% годовых) имеет за последние 12 месяцев скромные 6,8% дохода. Однако на фоне снижения Индекса МосБиржи на -8,6% за то же время.

• Интерпретация. Мы обогнали рынок, всего лишь оставаясь на месте. Моменты обгонов хорошо видны на графиках. Это моменты падения Индекса. Мы из-за большой доли денег переживали фондовые потрясения с гораздо меньшими потерями и волатильностью.

• Взгляд на рынок и тактика. Приведенный выше прием работает в одну сторону. Что будем делать при росте рынка акций?

И будет ли рост рынка акций? Падение рубля – в пользу роста рублевых котировок акций. Высокая рублевая ставка, которая из-за падения рубля может оказаться еще выше – против.

В понимании, что факторы влияния противоположны, мы все же продолжим увеличивать вес акций. Не так давно он снижался до 40% от активов портфеля. Сейчас 48%. Но увеличивать будем до умеренных значений, до примерно 55% от активов.

( Читать дальше )

Почему и как мы продолжаем покупать акции?

- 01 августа 2024, 07:36

- |

Только что мы писали, что снижение рынка российских акций может продолжиться. И буквально сразу идем против предположения. А именно – 🦚продолжаем выставлять покупки акций в портфеле PRObonds Акции / Деньги.

Почему и как так? Первое, 🦚мы ставим покупки акций (корзина акций соответствует в основном Индексу голубых фишек, состав портфеля расшифрован на диаграмме) «на пробой». Т.е. с условием, что рынок пойдет выше. Если выше он не идет, покупка не срабатывает. Сделок много. Когда-то покупка есть, когда-то нет. До сих пор это экономило деньги. Которых в портфеле даже слишком много.

Второе, последняя покупка – 🦚покупка акций АПРИ. Пусть и всего на 1% от активов. Но эти акции и выросли за 2 сессии, и по нашему мнению, скорее, опередят рынок в дальнейшем, чем от него отстанут. Позиция в АПРИ может увеличиться. В близкой аналогии – акции Займера. Их мы до сих пор купили на вовсе пренебрежимую величину. Ждем того самого «пробоя», чтобы увеличить позицию.

( Читать дальше )

Наш взгляд на рынок акций через призму портфеля PRObonds Акции / Деньги (14,5% за 12 мес.)

- 04 июля 2024, 06:54

- |

Результат. Портфель PRObonds Акции / Деньги (состоит из корзины акций в соответствии с Индексом голубых фишек и денег в РЕПО с ЦК) за последние 12 месяцев показывает 14,5%. Индекс МосБиржи за то же время – 14,6%. Добавим к индексу дивиденды и получим около 20%. Т.е. портфель немного проигрывает рынку на относительно короткой дистанции. С поправкой на точку входа обыгрывает на длинной. И со временем заметно и в лучшую сторону отличается от рынка по волатильности. На майско-июньской просадке Индекс МосБиржи падал на -13,5%, портфель – всего на -3,5%.

Практика управления портфелем накапливается. Эффективность, надеемся, тоже. Раньше мы преследовали достижение низкой волатильности. Теперь вместе с ней неплохо бы добиться и повсеместного переигрывания рынка. С нашим портфелем ВДО спустя 3-4 года попыток сработало.

Тактика и предположения. Мы угадали снижение рынка в мае. И под это немного сократили вес акций. Который и до того был невелик. Сейчас, напротив, увеличиваем. Наверно, доведем примерно до половины активов портфеля (сегодня на акции приходится 42% от активов, 58% — деньги под эффективную ставку ~17,5% годовых).

( Читать дальше )

Увеличение доли акций в смешанном портфеле

- 20 июня 2024, 10:23

- |

Если Индекс МосБиржи окажется выше 3 071 п… увеличиваем вес корзины акций (взаимные веса акций соответствуют Индексу голубых фишек) в портфеле PRObonds Акции / Деньги с ~39% до 40% от активов. 60% останутся в РЕПО с ЦК (актуальная эффективная ставка размещения денег около 16,5% годовых).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

В портфеле акций и денег (15,3% за 12 мес.) акций стало очень мало

- 07 июня 2024, 06:44

- |

Портфель PRObonds Акции / Деньги (состоит из корзины акций в соответствии с Индексом голубых фишек, плюс незначительное вкрапление бумаг Займера, и денег в РЕПО с ЦК) имеет за последние 12 месяцев 15,3% дохода. Средняя ставка депозита за это время — 12,35% годовых. Прирост Индекса МосБиржи, тоже за то же – 19,1%.

Опережать депозит будет сложнее. Тогда как догнать или опередить Индекс МосБиржи должно стать проще. Мы так думаем.

И, на своих неоптимистичных относительно фондового рынка предположениях, вес корзины акций в портфеле со второй половины мая снизили примерно на 5%, до 40% от активов.

Он может сократиться еще, до 35%, хотя не будем загадывать. Но оснований наращивать вес акций в портфеле не наблюдаем.

Все операции портфеля публикуются в нашем телеграм-калане, до момента их совершения.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал