кармани

Состоялась выплата купона по 5-му выпуску облигаций (МФК КарМани 02) на сумму 4,289 млн рублей

- 28 февраля 2023, 14:36

- |

Компания информирует о перечислении средств в Национальный расчётный депозитарий для выплаты купона по ценной бумаге (МФК КарМани 02). Размещение 5-го выпуска было начато в сентябре 2022 года, по итогам которого в обращении находятся 274 622 ценные бумаги на 274,6 млн рублей. Организатор выпуска CarMoney – АО ИФК «Солид».

Дата выплаты по графику – 26.02.2023.

Ставка купона – 19,00% годовых.

Размер купона на 1 облигацию – 15,62 рублей.

Периодичность выплат – ежемесячно.

Следующая выплата по графику – 28.03.2023.

Погашение – 13.09.2025.

- комментировать

- ★4

- Комментарии ( 0 )

Малый бизнес все больше полагается на займы МФО

- 28 февраля 2023, 11:22

- |

Малый бизнес стал чаще обращаться за кредитами в МФО, несмотря на то, что скоринг ужесточили не только банки, но и микрофинансы.

Микрозаймы стало получить сложнее, однако, в случае, когда заем обеспечен залогом в виде автомобиля, его получить проще.

Директор по управлению рисками финтех-сервиса CarMoney Павел Исаев рассказал «Ъ FM», что займы под залог авто активно берет малый бизнес и самозанятые, которые не могут документально подтвердить доход перед банками. По его словам, число таких заемщиков у компании выросло до 30% от общего портфеля.

Залоговый продукт CarMoney

- 20 февраля 2023, 10:54

- |

Понимание общего фона, внутренних запросов и мотивации клиентов позволили сформировать продукт, который помогает повышать комфорт и уровень жизни заемщика.

Это одна из причин, почему цели, на которые берут средства в CarMoney, также отличаются от сегмента микрозаймов: по статистике компании, клиенты берут займы на ремонт жилья, на образование, стабильно растет доля займов на развитие бизнеса, а также на рефинансирование сторонних обязательств, т. е. перекредитование мелких займов, взятых в других МФО под ставки 200%+ годовых.

Постоянное развитие основного залогового продукта CarMoney сформировало для клиента сервисную экосистему: предлагаются сопутствующие услуги автострахования, ремонта автомобилей, программы помощи на дороге и другие возможности.

За шесть лет работы успехи и достижения CarMoney заметил рынок. Аналогичные продукты появились у нескольких игроков, однако по объемам выдачи компания все эти годы сохраняет уверенное лидерство в залоговом сегменте.*

( Читать дальше )

Зачем банки покупают МФО и чем вызван интерес к микрофинансированию

- 17 февраля 2023, 10:47

- |

Анна Калугина, генеральный директор финтех-сервиса Carmoney, в своей экспертной колонке на «Банковском обозрении» отмечала растущий интерес к сегменту микрофинансирования со стороны банков:

Постепенный переток клиентов в МФО спровоцировал повышенный интерес к сегменту микрофинансирования со стороны банков. Если еще пять лет назад они не были готовы даже смотреть в сторону МФО, то сейчас для многих наличие собственной МФО становится нормой.

В новых условиях при отсутствии в своей структуре МФО, способного монетизировать отказной трафик, банки упускают серьезный поток доходов.

Сейчас и банки, и МФО рассматривают возможные варианты синергии. Например, мы в тестовом режиме реализуем проекты по монетизации отказного трафика с двумя банками. Это модель win-win для всех сторон сделки: нам — клиент, банку — комиссия, заемщику — средства.

Заемщиков интересуют в основном продукты, схожие с привычными им банковскими, то есть долгосрочные займы на большие суммы. Потому неудивительно, что очевидный выбор для клиента, не прошедшего скоринг в банке, — залоговая модель.

( Читать дальше )

Состоялась выплата купона по 4-му выпуску облигаций (МФК КарМани 01) на сумму 3,352 млн рублей

- 16 февраля 2023, 13:03

- |

Компания информирует о перечислении средств в Национальный расчётный депозитарий для выплаты купона по ценной бумаге (МФК КарМани 01). Размещение 4-го выпуска облигаций номинальным объемом 400 млн рублей было начато в сентябре 2021 года. Организатор выпуска CarMoney – ИФК «Солид».

Дата выплаты по графику – 15.02.2023.

Ставка купона – 12,74% годовых.

Размер купона на 1 облигацию – 8,38 рублей.

Периодичность выплат – ежемесячно.

Следующая выплата по графику – 17.03.2023.

Погашение – 07.09.2024.

Банки и МФО: смена кредитной парадигмы

- 13 февраля 2023, 17:24

- |

Продолжается рост доли банковских заемщиков среди клиентов МФО. О форматах синергии банков и МФО, которые наметились в прошлом году и продолжатся в 2023, о долгосрочных трендах изменения финансового сектора в своей экспертной колонке поделилась Анна Калугина, генеральный директор финтех-сервиса CarMoney. Ниже собрали для вас основные содержательные блоки.

Рынок

Впервые переток был зафиксирован в период пандемии, когда банки ужесточили скоринг, в результате в МФО пришел поток более надежных и качественных клиентов. В 2022 г. последовал мартовский шок в экономике. Повышение стоимости денег вновь заставило банки ужесточить скоринг. А традиционное кредитование на несколько месяцев оказалось де-факто «заморожено». Только за март-апрель портфель банковских кредитов, по данным регулятора, «похудел» на 3,4%. При этом спрос на финансирование у граждан рос. Столкнувшись с сокращением заработков, люди искали способы пережить сложные времена.

( Читать дальше )

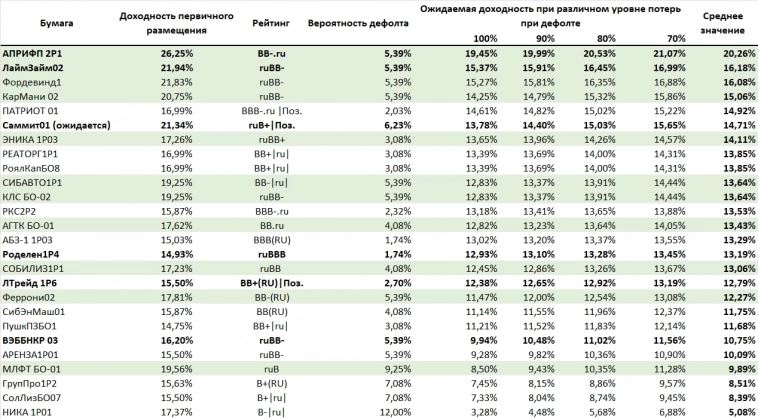

Вероятности дефолта и доходности первичного рынка ВДО

- 13 февраля 2023, 12:31

- |

Недавно в корпоративной презентации Эксперт РА продублировало свои оценки вероятности дефолтов в зависимости от уровня рейтинга. Конечно, к этим данным может быть очень много претензий. Хорошие оценки вероятностей дефолтов в сегменте ВДО мы сможем получить очень нескоро, но более корректной оценки у нас сейчас нет.

На эту темы мы говорили на последнем вебинаре. В таблице приведены все текущие размещения ВДО и размещения, которые уже успели закончиться в 2023 году. Доходности первичных размещений были скорректированы на вероятности дефолтов в зависимости от различного уровня потерь при дефолта (от 70% до 100%). Выпуски облигаций отсортированы по ожидаемой доходности с учётом вероятности дефолта.

Если посмотреть на таблицу, видно, что большинство завершившихся (зелёный цвет) размещений сконцентрированы в верхней части таблицы, что логично: более доходные с учётом риска дефолта размещения в большей степени интересуют инвесторов. При этом, как в верхней части таблицы есть «застрявшие» размещения, так и в нижней части бумаги, которые успешно закончили размещение.

( Читать дальше )

Финтех-сервис CarMoney – пионер и лидер рынка займов под залог авто

- 10 февраля 2023, 16:28

- |

Финтех-сервис CarMoney в 2016 году вышел на рынок с абсолютно новым продуктом в сфере небанковского альтернативного кредитования, совместив лучшее от сегмента микрофинансов и классического банкинга. Так появился «Автозайм» — заём под залог автомобиля, при котором транспортное средство остаётся в собственности и пользовании своего владельца. Ничего подобного в России на тот момент не существовало. По сути, компания сформировала новый рынок с нуля.

Идея создания новаторского продукта появилась у Антона Зиновьева в стенах МШУ «Сколково». В 2014 году Антон и его команда запустили проект в тестовом режиме и параллельно изучали международный опыт на рынке автозаймов, а также успешные российские финтех-проекты.

В качестве ориентира был взят подход банка Тинькофф, который первым в России реализовал агентскую модель американского банка Сapital One для дистанционной работы с клиентом, а также заемный продукт американской LoanMart.

Было принято решение использовать агентскую модель бизнеса, отказавшись от собственных отделений. И в 2016 году появилась компания под брендом CarMoney, открыты первые 290 партнёрских офисов в 24 регионах. В 2022 году количество партнёрских офисов CarMoney достигло 2000 в 72 регионах РФ.

( Читать дальше )

Состоялась выплата купона по 2-му выпуску облигаций (КарМани БО-1-2) на сумму 5,097 млн рублей

- 07 февраля 2023, 19:09

- |

Размещение выпуска биржевых облигаций (КарМани БО-1-2) номинальным объемом 300 млн рублей было начато в апреле 2018 года. Организатор выпуска CarMoney – ИФК «Солид».

Дата выплаты по графику – 06.02.2023.

Ставка купона – 20,00% годовых.

Размер купона на 1 облигацию – 16,99 рублей.

Периодичность выплат – ежемесячно.

Следующая выплата по графику – 09.03.2023.

Погашение – 10.05.2023.

Состоялась выплата купона по 5-му выпуску облигаций (МФК КарМани 02) на сумму 4,289 млн рублей

- 31 января 2023, 11:08

- |

Размещение выпуска (МФК КарМани 02) было начато в сентябре 2022 года, по итогам которого в обращении находятся 274 622 ценные бумаги на 274,6 млн рублей. Организатор выпуска CarMoney – АО ИФК «Солид».

Дата выплаты по графику – 27.01.2023.

Ставка купона – 19,00% годовых.

Размер купона на 1 облигацию – 15,62 рублей.

Периодичность выплат – ежемесячно.

Погашение – 13 сентября 2025 года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал