ключевая ставка ЦБ РФ

Важный день: 1. заседание ЦБ РФ, 2. Совет директоров Лукойла: дивиденды за 6 мес. Что хорошо и что плохо

- 25 октября 2024, 09:32

- |

лучше или хуже ожиданий.

Пишу личное мнение.

1.

Ставка ЦБ России

вероятно, повысит ставку.

Участники рынка готовы к повышению на 1- 2%.

Значит, 20% — это позитив.

22% — неожиданность и резкий негатив.

21% — неопределённая ситуация.

2.

ЛУКОЙЛ

Ждут 500р.

Возможно, есть уже инсайдеры, которые знают больше.

Как ВЫ понимаете, фьючерс дороже спота на ключевую ставку (КС).

Отклонения — это или неэффективность, или дивиденды

(преимущество — у инсайдеров и у самых быстрых).

- комментировать

- Комментарии ( 2 )

Заседание ЦБ по ключевой ставке уже сегодня! Обвалится ли рынок акций?

- 25 октября 2024, 09:20

- |

Уже сегодня состоится долгожданное заседание ЦБ, на котором регулятор, судя по всему, снова повысит ключевую ставку. Главный вопрос заключается в том, на сколько именно он ее повысит, и как на это могут отреагировать рынки акций и облигаций? Давайте разберемся в этом вопросе.

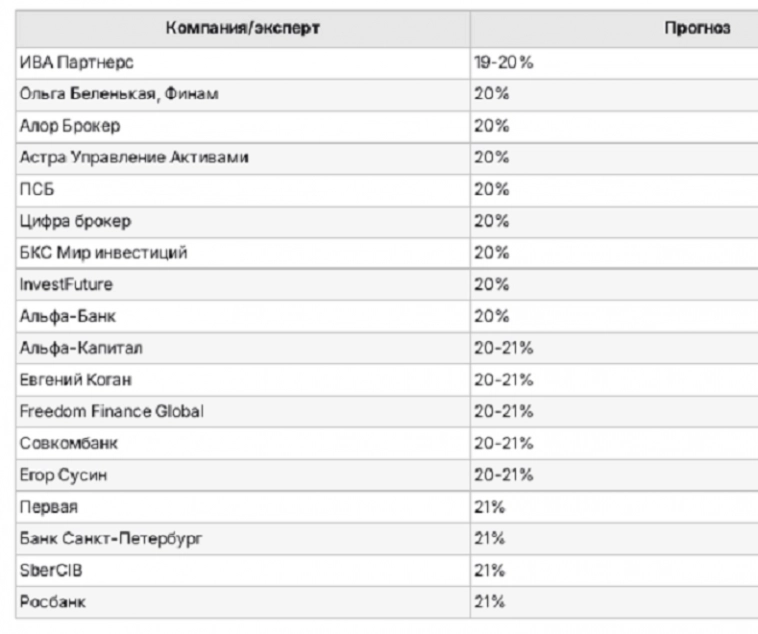

Чтобы понять, насколько сильно ЦБ может повысить ставку, как всегда, нужно хотя бы посмотреть, что последнее время происходит с инфляцией. В целом, сомнений в том, что ЦБ повысит ставку, у меня нет, как и у большинства опрошенных аналитиков банков, которые в основном считают, что регулятор повысит ключевую ставку с 19% до 20%. Некоторые же полагают, что ЦБ осмелится на повышение сразу в 2 п.п., до 21%, а кто-то рассчитывает и на повышение до 22%. Но прежде чем делать прогнозы, давайте оценим динамику инфляции за последние недели.

Текущие темпы инфляции всё ещё остаются высокими. Инфляция за сентябрь составила 0,48% против 0,2% за август. Недельная инфляция же с 15 по 21 октября снова ускорилась до 0,2% после 0,12% с 8 по 14 октября и 0,14% с 1 по 7 октября. То есть с начала месяца рост цен к 21 октября составил 0,46%, а значит, инфляция в октябре получится выше, чем в сентябре. То есть торможение месячной инфляции мы так и не наблюдаем, скорее, наоборот.

( Читать дальше )

Госдума одобрила бюджет в первом чтении на 2025 год и плановый период 2026–2027. Доля ненефтегазовых доходов ожидается на уровне 77,4% к 2027 году. Средняя ключевая ставка заложена на уровне 15,1%

- 25 октября 2024, 09:05

- |

24 октября Госдума в первом чтении приняла проект бюджета России на 2025 год и плановый период 2026–2027 годов. Из 393 депутатов за документ проголосовали 314, против – 1, воздержались – 78. В связи с ростом ВВП доходы бюджета в 2025 году могут вырасти на 20% по сравнению с прошлым годом. Доля ненефтегазовых доходов ожидается на уровне 77,4% к 2027 году, что свидетельствует о снижении зависимости экономики от сырья.

Основные статьи расходов включают национальную оборону (13,5 трлн руб.), социальную политику (6,5 трлн руб.) и национальную экономику (4,35 трлн руб.). Обслуживание госдолга в 2025 году обойдется в 3,2 трлн руб. Дефицит бюджета запланирован на уровне 1,2 трлн руб. (0,5% ВВП), что более чем в три раза меньше дефицита текущего года.

Обсуждались риски недополучения доходов и потенциальное влияние денежно-кредитной политики. Средняя ключевая ставка заложена на уровне 15,1%, но возможное её повышение приведёт к росту затрат бюджета на субсидии по льготным кредитам.

( Читать дальше )

Какое решение будет по ставке?

- 25 октября 2024, 00:06

- |

Какое решение будет по ставке?

Как отторговать заседание ЦБ 25 октября

- 24 октября 2024, 23:39

- |

Как показал предыдущий опыт в день публикации решения по ключевой ставке, в течение пары часов до объявления (оно в 13 30 обычно) начинается резкий рост в акциях. В тех акциях которые я обычно шорчу рост составил 2-3% в предыдущий раз в сентябре.

На этот раз в среднем 60% опрошенных в различных тг каналах ожидают что ставку поднимут до 20%. Также на рынке часто слышу что после объявления 20% все начнут закупаться акциями. В целом они руководствуются тоже поведением, которое было после предыдущего заседания.

Я считаю, что ставку поднимут до 21% сразу, еще так считает Сбер и Совкомбанк.

Отсюда следующая идея:

Можно открыть шорт по бумагам с отрицательным или низким денежным потоком и высокой долговой нагрузкой (AFKS, OZON, DELI, MVID, MTSS, LEAS, MLTR и может еще пару) примерно в 13 15 и поставить стоп-лосс на 1% и сразу покупку обратно на тот же объем тех же бумаг.

Идея такая, что если сделают 20%, то рынок мб сходит небольшой свечкой вниз и потом начнет расти, либо будет сразу расти на фоне закрытия коротких позиций и закупки бумаг теми кто был не в позициях.

( Читать дальше )

Приехали и про ставку и про дивиденды Лукойла

- 24 октября 2024, 21:14

- |

Также закрыли шпильку 276000 по фьючерсу mix-12.24. Возможно её уработают ещё, ниже 275000.

Сегодня случился отскок.

Завтра ожидаю скачки вверх и вниз (кстати про 275000).

Ставку могут сделать любой. Но разницы для инфляции между 17, 18, 19, 20, 21 особо нет.

Ещё и дивиденды Лукойла можем узнать завтра или на следующей неделе.

Добавьте пожалуйста посту до 15 плюсов, если он достоин первой страницы.

На этот блог лучше подписаться.

Завтра, 25 октября - решение ЦБ по ключевой ставке. Прогноз.

- 24 октября 2024, 19:59

- |

в 15:00 состоится пресс-конференция по итогам заседания Совета директоров по денежно-кредитной политике

Согласно Бюллетеню Департамента исследований и прогнозирования ЦБ:

Рост потребительских цен остается высоким – как в части волатильных, так и в части устойчивых компонентов.

Устойчивое инфляционное давление остается повышенным.

Баланс рисков остается смещенным в сторону проинфляционных. В 2025 г. значительный дополнительный относительно ожиданий конца лета вклад в рост цен внесут временные факторы на стороне предложения. Так, индексация коммунальных услуг 1 июля 2025 г. составит 11,9% вместо 5,7%, планировавшихся ранее, что дополнительно добавит 0,4 п.п. к индексу потребительских цен в 2025 году.

( Читать дальше )

🇷🇺 $RUB — Какую же ключевую ставку мы сможем увидеть уже завтра?

- 24 октября 2024, 17:55

- |

Не для кого не секрет, что на грядущем заседании ЦБ открытым остается только вопрос о шаге повышения ставки.

🛍 И лично я склоняюсь к тому, что мы с вами увидим ее на уровне 20%, о котором говорят уже больше месяца.

Но с недавних пор некоторые аналитики стали прогнозировать уровни еще выше, к которым рынок попросту не готов.

💬 Однако вероятность такого исхода не так высока, ведь столь резкие шаги для регулятор явно не свойственны.

К тому же постоянным повышением ставки инфляцию не победить точно, что с каждым днем становится только понятнее.

❗️ Исходя из этого от решения ЦБ я ожидаю умеренного повышения ставки до 20% вместе с сохранением довольно жесткого прогноза!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

Переходите скорее, пока идеи еще актуальны ❤️

"На какой бизнес больше влияет ключевая ставка и есть ли "страховка" ?

- 24 октября 2024, 17:50

- |

Вот уже 3-й день на российском рынке царствует коррекция и инвесторы находятся в состоянии ожидания решения относительно главного события недели — Заседания акционеров ЦБ по вопросу изменения ключевой ставки. Моя позиция остается прежней — 20%.

За эти три дня, Индекс Мосбиржи снизил позиции на -2,15%📉 до уровня 2700. Сейчас немного скорректировался до 2724.

Отложить сделки и дождаться пятницы?

Решение конечно за вами, но повышение ключевой ставки прилично задевает компании недвижимости. Например, сегодня были закуплены акции компании ПИК🏘️ за 599. Уже заработано +0,5% с момента сделки.

Последний раз такая стоимость бумаги была 1 декабря 2022.

У застройщиков есть какая-то «страховка»?

Если следите за застройщиками, то в курсе, что льготная ипотека была отменена с июля, но государство не хочет терять такой лакомый бизнес.

И вот «страховкой» застройщиков стало решение Правительства на выделение субсидий из резервного фонда 22 октября в сумме 446,9 млрд руб.

Поэтому не воспринимайте ключевую ставку так катастрофично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал