ключевая ставка ЦБ РФ

Индекс RGBI снижается на фоне ожиданий изменения ключевой ставки - Ведомости

- 12 марта 2024, 09:07

- |

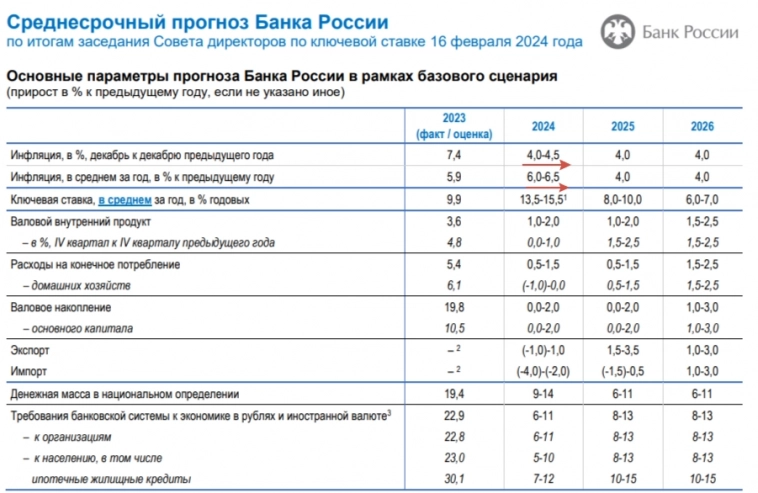

Индекс государственных долговых бумаг RGBI, включающий 24 наиболее ликвидные ОФЗ, падает пятую торговую сессию подряд, уменьшившись за это время на 1,4%. Сигнал Центробанка на последнем заседании оставить ставку на уровне 16%, вместо ожидаемых 17%, снизил индекс на 2,25%, до 117,37 пункта. Рынок ожидал смягчения ДКП, но жесткость ЦБ разочаровала.

Продажи ОФЗ и ожидания смягчения ДКП

Снижение индекса связано и с ожиданиями рынка по снижению ставки, которые уменьшились после заседания ЦБ в феврале. Инвесторы уже давно ожидали изменений в ДКП, особенно после быстрого снижения ставки в 2022 году. Нынешняя риторика ЦБ негативно повлияла на рынок ОФЗ, вызвав увеличение доходности на 4–5 п.п. на ближнем конце кривой.

Влияние ожиданий ставки на спрос

Ожидания пересмотра прогнозов ЦБ и его жесткая риторика ограничивают спрос на ОФЗ. Банки, крупнейшие держатели ОФЗ, предпочитают оставаться на стороне из-за высокой стоимости фондирования. Перспектива снижения ставки в июле 2024 года может поддержать рост котировок ОФЗ.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Инфляция в начале марта — продолжает своё снижение, но темпы выше прошлогодних, а значит, выйти на цель регулятора в 4-4,5% будет трудно

- 10 марта 2024, 12:33

- |

Ⓜ️ По последним данным Росстата, за период с 27 февраля по 4 марта индекс потребительских цен вырос на 0,09% (прошлые недели — 0,13%, 0,11%), с начала марта — 0,05%, с начала года — 1,51% (за 12 месяцев — 7,6%). Надо понимать, что 0,04% пришлось на февраль, а значит, рост цен в феврале составил — 0,6%, а это выше прошлогодних темпов. При этом в январе регулятор пересчитал за месяц инфляцию и вышли совсем другие цифры — 0,86% (до этого по расчётам вырисовывалось — 0,67%), 13 марта регулятор должен предоставить информацию по ИПЦ за февраль, если показатели будут ещё выше, то я не буду уверен в устойчивых темпах инфляции. Что же насчёт марта, то за первые 4 дня рост составил 0,05%, а в прошлом году данная неделя была нулевой (март 2023 г. — 0,37%, с начала года — 1,67%), выводы думаю сделаете сами. Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г., скорее всего, инфляция будет находиться в диапазоне 7-7,5%.

( Читать дальше )

Эффект высокой ставки: с июля 23г. уменьшается нал. Хотя денежная масса М2 растёт на 20% в год

- 10 марта 2024, 09:06

- |

Денежная база в узком смысле

представляет собой объём наличных денег,

плюс остатки обязательных резервов в рублях на счетах Банка России.

Более 90% — наличка.

Данные на сайте ЦБ России — еженедельные.

Обработал данные с сайта ЦБ России по недельным

(с 21 июля уменьшается количество нала):

Нала меньше, потому что нет страха

(на страхе, нужно больше нала) и

потому что люди кладут деньги под высокий %.

Думаю, динамика по налу — это и показатель роста ожидаемой инфляции, и показатель уровня страха.

С денежной массой М2 (доступные для платежа собственные средства плюс депозиты) -

совсем другая картина.

М2 в России растёт посла начала СВО на 20% в год(дло СВО, рост был на 10% в год).

М2 в России и в США:

рубли: красный график и правая шкала,

доллары: зелёный график и левая шкала,

максимум в 2 раза больше минимума и в правой шкале, и в левой шкале:

( Читать дальше )

Ставки будут выше !?

- 09 марта 2024, 11:37

- |

Рост ставок на долговом рынке стимулирует интерес к гособлигациям - Ъ

- 07 марта 2024, 08:18

- |

Повышение ставок на долговом рынке привело к увеличению интереса инвесторов к размещению государственных облигаций. Минфин удовлетворяет большую часть агрессивных заявок, привлекая существенные средства на аукционах, выше предыдущих показателей. Средневзвешенная доходность ОФЗ с погашением в марте 2034 года составила 12,93% годовых. Рост доходности происходит на фоне ускорения инфляции и ожиданий позднего понижения ключевой ставки ЦБ. Участники рынка ожидают дальнейшего роста ставок, так как они все еще ниже ключевой ставки ЦБ.

Минфин увеличил премию к вторичному рынку на последних аукционах, удовлетворяя две трети поданных заявок на общую сумму около 77 млрд рублей. Рост доходности происходит на фоне ускорения инфляции и ожиданий более позднего, чем ожидалось, понижения ключевой ставки. Эксперты предсказывают дальнейший рост стоимости заимствований, учитывая их низкий уровень относительно ключевой ставки ЦБ.

Источник: www.kommersant.ru/doc/6559874?from=doc_lk"Так не бывает"

- 07 марта 2024, 00:00

- |

Под возгласы "так не бывает", "никто не будет доплачивать за выданный долг" и «это противоречит законам экономики» ставка EURIBOR уходит в минусовую зону.

«Так не бывает» протянулось аж до 2022 г.

За этот срок кто-то успел жениться, отправить детей в школу и даже взять ипотеку на условиях EURIBOR +.

Ведь чего бояться то?

Ставки давно минимальные, денег навалом, инфляции нет, а депозиты в банках под символические 0,15 годовых держат только отчаянные пессимисты или умершие. Ну, а в крайнем то случае, «правительство всё порешает».

И вот, в этих прекрасных условиях, неожиданно начинается рост цен. Центробанки мигом вспоминают о мерах по борьбе и инфляцией и рефлекторно поднимают ставки.

Населению, бравшему ипотеку под 80% зарплаты, перспектива удваивания ипотечного платежа не нравится.

Население привыкло потреблять, у населения в новых квартирах мебель и техника в трехлетнем кредите, а во дворе стоит авто под 10 лет в рассрочку. А депозитов у населения нет...

Поэтому, население начинает собираться группами, усаживается на трактора и начинает возмущаться.

( Читать дальше )

ОФЗ падают в цене, доходность растёт...

- 06 марта 2024, 12:51

- |

Релевантен ли бразильский сценарий для российской ключевой ставки?

- 06 марта 2024, 08:37

- |

Голубой — ключевая ставка ЦБ; Синий — доходность десятилетних госбумаг; Оранжевый — инфляция г/г

Бразильский сценарий:

Инфляция 12% -> Ключевая ставка 13,75%. (Taylor's rule ~2%)

Удерживали ставку 10 месяцев, пока инфляцию не утрамбовали до 3% (таргет 3% ± 1,5%).

Доходности десятилетних облигаций страны достигли ключевой ставки и было начали снижаться со снижением инфляции, но ЦБ все удерживал ставку и облигации вернулись в ставке! Настоящее снижение доходностей случилось за 3 месяца до фактического снижения ставки, а далее облигации отыгрывали новый всплеск инфляции в пределах установленной ключевой ставки.

Реальная ставка доходила и держалась у 8%.

Все это очень похоже на наш кейс. Реальная ставка уже 8,5%, только рынок у нас не верит, что ЦБ будет удерживать ставку так долго на уровне 16%, да и сам ЦБ в резюме обсуждений пишет, что нельзя давать рынку понять, что ставка будет неизменной в 16%, наоборот нужно говорить о сохранении высокой реальной ставки при снижении инфляции (вероятно те 8%, что есть сейчас).

( Читать дальше )

Что будет с ключевой ставкой 22 марта...

- 05 марта 2024, 15:31

- |

— Крупные Банки немного стали понижать доходность по вкладам, у «мелких» банков особо ничего не меняется.

— Официальная статистика по инфляции, на данный момент не показывает значительных улучшений или ухудшений.

— Индекс гос. облигаций снижается, это говорит о том что банки, компании и люди не спешат размещать деньги в ОФЗ с такой доходностью.

— Индекс мосбиржы чувствует себя не плохо и немного растет.

— Мировая экономика и иностранные индексы ценных бумаг в целом растут.

— Рубль держится.

Какой можно сделать вывод, что на настоящий момент (05.03.24), предпосылок для снижения или повышения ключевой ставки нет. В целом, позитивных экономических показателей больше, если бы ещё не было проблем с офз, то думаю ставку могли бы и опустить на 0.25-0.5%. Но, до 22 марта время еще есть, буду наблюдать за изменениями в экономике, и сделаю предварительную оценку по ключевой ставке перед заседанием.

Ссылка на телеграмм, где я публикую лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения и от «фин. Услуг» и другую полезную информацию…

Банковские ставки на перекрестке: как реагировать инвесторам

- 04 марта 2024, 12:12

- |

В последние выходные бросились в глаза новости о крупных российских

банках, начавших снижать процентные ставки по вкладам.

За последнюю неделю доходность краткосрочных депозитов в МКБ, Хоумбанке, Росбанке и «Ренессансе» сократилась на 0,2-0,7 процентных пункта.

Вопрос, который сразу возникает, -

готовятся ли банки к предстоящему снижению ключевой ставки Банка России?

На данный момент сложно утверждать, что это произойдет в ближайшее время. На последнем заседании Центрального Банка даже обсуждался вопрос о возможном

повышении ключевой ставки на еще один процентный пункт. О снижении речи пока идти не может.

Хотя вероятность того, что мы достигли

пика ключевой ставки,

довольно высока, регулятор может замедлить «разворот» вниз, если инфляция будет сохранять темпы роста.

Почему же банки все же снижают проценты по депозитам?

Вероятно, они предвидят, что к концу периода срока вклада ключевая ставка, вероятно, будет снижена. В таких условиях, для банков может

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал