кризис

Пустыня. Кактусы. Грааль. Часть 1.

- 10 июня 2021, 10:20

- |

Прошло уже 8 лет как я ступил на темную пустынную территорию финансовых рынков.

Темную, потому-что кроме рекламы чудо доходности от форекс брокеров в 2013 году мне ничего не было известно.

Пустынную, потому-что не было финансового образования, опыта, друзей и наставников в этой сфере.

Еще ранее, перед надвигающимся кризисом 2008 г., я понимал, что нужно защитить сбережения.

Акции, в моем понимании, ассоциировались с МММ и «вложениями» родителей своих ваучеров в НефтьАлмазИнвест в 90-х годах.

Девальвацию рубля 1998 года я застал, поэтому рубль отпадал, т.к. кризис надвигался мировой, то на доллар, особо надежд тоже не было.

Выбор пал на обезличенный металлический счет в золоте, т.к. тут нет НДС.

Однако, когда грянул кризис, золото упало вместе со всем сырьем, хоть и не сильно, но его защитные функции не оправдались.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дефицит полупроводников может продлиться до «середины-конца 2022 года»

- 09 июня 2021, 15:16

- |

Ревати Адвайти, исполнительный директор Flex, добавил, что дефицит побудил транснациональных клиентов компании «гораздо более серьезно взглянуть на реструктуризацию своих цепочек поставок, чем когда-либо делала торговая война между США и Китаем». Адаваити прокомментировал: «Большинство компаний не примут решение о регионализации только по тарифам. Они знают, что это может быть краткосрочным явлением, но такие вещи, как пандемия и рост транспортных расходов, которые влияют на общую операционные затраты, приводят к регионализации». Пессимистический прогноз Flex повторяет прогноз генерального директора Intel Пэта Гелсингера на прошлой неделе, который, как мы указали, сказал, что дефицит может продлиться «пару лет». Гелсингер сказал, что вызванная пандемией тенденция «работать из дома» вызвала «цикл взрывного роста полупроводников», согласно Reuters.

( Читать дальше )

Последние новости о задолженности по кредитным картам и потребителях в США (перевод с deflation com)

- 08 июня 2021, 15:06

- |

Оборотная задолженность сократилась во время пандемии COVID-19… Вот обзор задолженности по кредитным картам среди потребителей в США:

1621 доллар на счет, взрослые из США с кредитным отчетом и номером социального страхования.Средний остаток на кредитных картах магазинов — 2044 доллара3824 доллара США на человека, взрослые резиденты США5111 долларов США на держателя карты, за исключением неиспользованных карт и карт магазинов4600 долларов США на взрослого в США по кредитной картеПо данным Experian, средний остаток на кредитных картах на конец 2020 года составил 5 897 долларов. Это на 11,04% меньше по сравнению с 6 629 долларами в конце 2019 года. [Выделено мной] ...

По мере того, как все больше американцев проходят вакцинацию и открываются больше штатов, задолженность по кредитным картам немного сокращается. По данным Федеральной резервной системы, непогашенная возобновляемая задолженность американцев, большая часть которой приходится на кредитные карты, за первый квартал 2021 года достигла 980,4 миллиарда долларов. Это рост по сравнению с минимумом в 974,6 миллиарда долларов в четвертом квартале 2020 года после того, как объем возобновляемой задолженности американских потребителей снизился в течение года.

( Читать дальше )

Идём к обвалу на рынке

- 07 июня 2021, 05:58

- |

то естественно доходность акций окажется ниже инфляции.

И рынку грозит обвал (возможно даже раза 2).

ЦБ и Правительство начнут панику, возможно объявят очередной кризис,

чтобы распилить накопленные резервы.

А мы будем считать убытки.

Затем окажется, что из-за роста инфляции выручка у компаний выросла и прибыли удвоились.

И рынки опять восстановятся, но это будет только спустя год-два, как обычно.

Когда основная масса инвесторов полностью обделается и продаст акции на лоях.

Вот такой сегодня у меня армагеддон.

Всем удачного дня!

А вы сможете быть переводчиком сразу у трёх президентов ?

- 06 июня 2021, 00:26

- |

Всё просто и понятно. Я только одного не понял — куда летел наш самолёт ?!..

Что мне понравилось в "Деньги не спят" с Марией Гордон

- 05 июня 2021, 10:30

- |

Обратил внимание, что Мария абсолютно спокойно рассуждает на тему долгового криза и обвала рынков, а это возможно только когда знаешь, что делать в каждой конкретной ситуации. Сразу видно, что человек с большим опытом на Уолл-Стрит.

Помимо тонны рекомендаций по книгам, статьям и исследованиям, из видео почерпнул еще несколько полезных моментов, которые могут быть вам интересны:

1) У лучших управляющих мира процент прибыльных сделок около 55%.

2) Их секрет в том, чтобы при потерях терять меньше чем заработал (банальное соотношение 2:1 и выше).

3) Главное быть «скромным» — если получил сверхприбыть, признай, что это удача и зафиксируйте часть прибыли.

4) Основное преимущество акул на Уолл-Стрит в том, что они самыми первыми реагируют на изменение мировых трендов (в технологиях, разработках и т.п).

( Читать дальше )

Отличия в динамике ВВП в кризис 2008 и сейчас. Что нужно знать о развитии событ

- 04 июня 2021, 14:08

- |

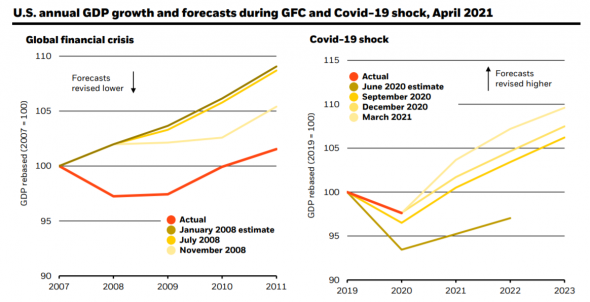

Разные типы кризисов приводят к разным последствиям. Кризис 2008 года был гораздо суровее для экономики с точки зрения длительности последствий, чем кризис ковида. Главное отличие в том, что предыдущий кризис был кризисом структурным, а нынешний – это шоковый кризис. И скорость выхода из таких типов кризиса тоже разная.

Ниже на графике видно отличие между этими двумя типами кризисов. Во время 2008 года прогнозы на будущие периоды только ухудшались, а фактические значения оказывались еще хуже. Последнее же время мы видим обратную ситуацию – прогнозы улучшаются, а фактические значения оказываются лучше ожиданий.

Но надо понимать то, что чем больше позитива мы видим в текущий момент, тем меньше запаса для улучшений остается, а значит, рынки будет все сложнее и сложнее «удивлять».

Подписывайтесь на мой Telegram, чтобы не пропустить свежие публикации: https://t.me/veneracapital

США толкают вверх цены на стройматериалы в России

- 02 июня 2021, 19:43

- |

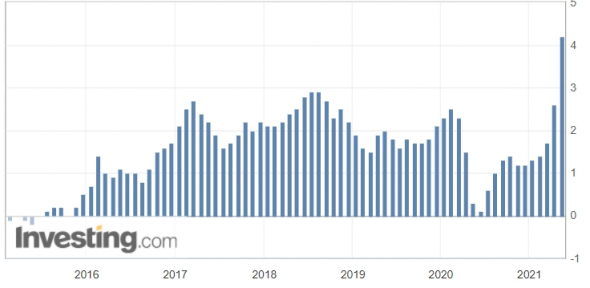

В США темпы инфляции и индекс расходов на личное потребление находятся на многолетних максимумах, что приводит к закономерной девальвации доллара к ряду валют. Однако рублю это не грозит, а динамика цен на стройматериалы пугает не только дачников, но и крупных застройщиков.

2 июня Организация экономического сотрудничества и развития (ОЭСР) сообщила о росте среднегодовой инфляции в развитых странах с 2,4% в марте до 3,3% в апреле, ключевую роль в котором сыграли США. На долю 38 стран-участниц Организации приходится 60% мирового ВВП, а темпы роста являются рекордными с 2009 года.

Инфляция в США, % (г/г)

В США привыкли к сильному доллару, а степень зависимости от импорта в 2020-21 годах вышла на новый уровень. В результате отскока экономики фьючерсы на пиломатериалы выросли на 400%, по сравнению с апрельским минимумом, а стальная продукция подорожала на 270% против минимумов прошлого года. Вариантом решения проблемы могло бы стать большее ужесточение торговых тарифов, введенных Трампом, но проблема в том, что производство США не справляется с возникшим спросом. По данным Национальной ассоциации домостроителей, из-за повышения цен на пиломатериалы новый дом в среднем стал на $36 000 дороже.

( Читать дальше )

Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал