лизинг-трейд

Лизинг-Трейд, ответы на вопросы "Иволги Капитал"

- 23 марта 2020, 12:08

- |

Елена Муравейко, финансовый директор ООО «Лизинг-Трейд», о восприятии кризисных явлений на рынках, реакции бизнеса, готовности и изменениях.

Елена Муравейко, финансовый директор ООО «Лизинг-Трейд», о восприятии кризисных явлений на рынках, реакции бизнеса, готовности и изменениях.1. Как ведут себя основные кредиторы?

Если считать основными кредиторами банки и иные организации, у которых мы привлекаем денежные средства для финансирования лизинга, то на данный момент мы не наблюдаем каких либо изменений во взаимодействии, каждая сторона исправно выполняет обязательства по договорам (банки финансируют, в том числе одобряются новые кредитные лимиты), а Лизинг-Трейд – погашает кредиты и уплачивает проценты по графикам.

2. Сколько погашений приходится на ближайший месяц, 3 месяца?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

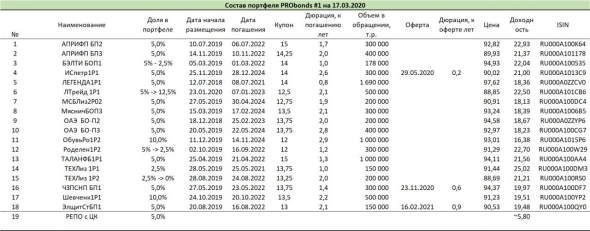

Замена в портфелях облигаций

- 18 марта 2020, 16:04

- |

В портфелях PRObonds #1 и #2 уменьшаем долю в выпусках облигаций ЛК «Роделен», «ТЕХНО Лизинга», «БЭЛТИ Гранд» до 2,5% для каждого из эмитентов в пользу увеличения с 5% до 10% доли в облигациях «Лизинг-Трейда». Изменение продиктовано и бОльшим размером эмитента, и бОльшим падением стоимости его облигаций.

( Читать дальше )

Коротко о главном на 24.01.2020

- 24 января 2020, 10:02

- |

- «Дэни колл» выставил четвертую оферту по соглашению с владельцами облигаций серии БО-01 на 21 апреля. Количество приобретаемых облигаций — до 100 тыс. штук включительно, максимальная цена приобретения — 104% от номинала. Период предъявления — с 9 по 16 апреля 2020 года. Агентом по приобретению выступит «Универ Капитал»

- «Лизинг-Трейд» полностью разместил облигации серии 001Р-01 объемом 500 млн рублей за первый день торгов. Выпуск был выкуплен за 510 сделок. Средняя величина заявки составила 980,39 тыс. рублей, максимальной — 50 млн, самой популярной — 300 тыс. рублей

- «Офир» завершил размещение годового выпуска коммерческих облигаций серии КО-П02 объемом 100 млн рублей. Размещение началось 16 декабря 2019, ставка ежеквартального купона установлена на уровне 17% годовых на весь срок обращения. Облигации размещены по закрытой подписке, приобретателями выпуска стали ИК «Септем капитал» и ее клиенты

( Читать дальше )

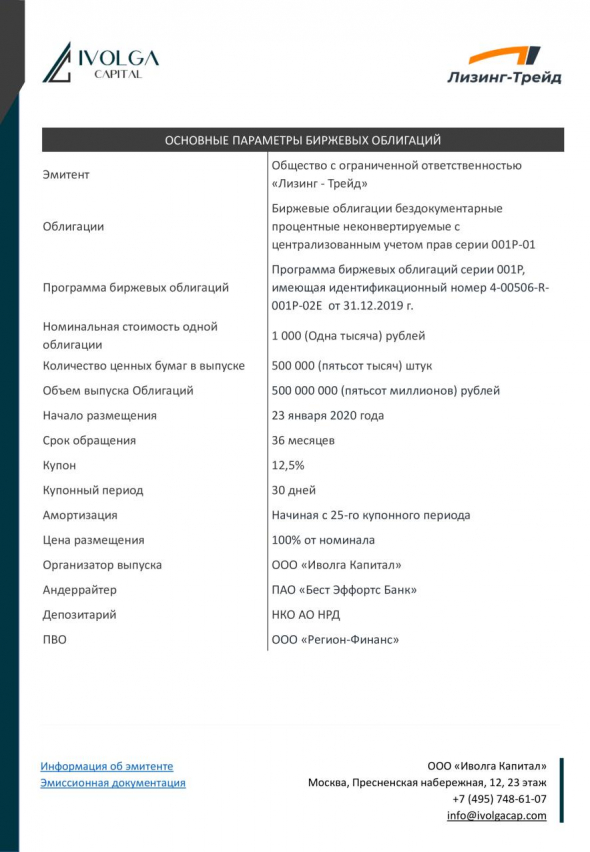

Размещение дебютного выпуска облигаций ООО "Лизинг-Трейд" (500 млн.р., 12,5%, 3 года) завершено

- 23 января 2020, 17:35

- |

Размещение дебютного выпуска облигаций ООО «Лизинг-Трейд» (500 млн.р., купон 12,5%, 3 года до погашения с линейной амортизацией в последний год) завершено. Потребовалось для этого полдня и 510 заявок от покупателей. Спрос оказался существенно выше проданного объема облигаций.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 23.01.2020

- 23 января 2020, 10:16

- |

- «Вита Лайн» определила срок направления оферт от потенциальных покупателей облигаций с предложением заключить предварительные договоры. Компания принимает заявки на трехлетний выпуск биржевых облигаций серии БО-01 объемом 1 млрд рублей с 12:00 МСК 22 января до 16:00 МСК 5 февраля. Заключить предварительные договоры инвесторы могут с организатором долговой программы — «АТОН». Техническое размещение выпуска запланировано на 14 февраля

- «Джи-групп» зарегистрировал выпуск биржевых облигаций. Присвоенный идентификационный номер — 4B02-01-00458-R-001P. Бумаги включены третий уровень списка и Сектор компаний повышенного инвестиционного риска. В октябре 2019 АКРА присвоило ООО «Джи-групп» кредитный рейтинг BBB(RU) со стабильным прогнозом

- «Лизинг-Трейд» сегодня начинает размещение дебютного выпуска ценных бумаг на 500 млн рублей. Ставка ежемесячного купона установлена в размере 12,5% годовых. Начиная с третьего года обращения предусмотрена амортизационная система погашения: по 8,3% от номинала в дату окончания каждого купонного периода и 8,37% от номинала в дату погашения выпуска. Компания не выходила на долговой рынок

( Читать дальше )

Скрипт подачи заявки на первичное размещение облигаций Лизинг-Трейд серии 001P-01 (500 м.р., 3 года, купон 12,5%)

- 22 января 2020, 20:25

- |

23 января стартует размещение облигаций ООО Лизинг-Трейд серии 001P-01

Основные параметры выпуска:

• 500 млн.р.,

• 3 года (амортизация с 3-го года),

• Купон – 12,5%, выплата ежемесячно

Время приема заявок 23.01.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: Лизинг-Трейд 001P-01 / ЛТрейд1P1

— ISIN / идентификационный номер: RU000A101CB6 / 4B02-01-00506-R-001P

— контрагент (партнер): Бест Эффортс Банк (код: BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

С уважением, Иволга Капитал

@AndreyHohrin

( Читать дальше )

23 января - размещение облигаций Лизинг-Трейд (500 млн.р., купон 12,5%, 3 года с амортизацией)

- 21 января 2020, 08:25

- |

На данный момент книга заявок собрана на 60%. За 2 ближайших дня, скорее всего, будет собрана на 70-75%. Это позволяет завершить размещение в течение 3-5 сессий.

Как подать заявку на участие в размещении?

Пожалуйста, сообщите нам:

• Ваше имя,

• Объем покупки (минимальная заявка — 300 000 р.),

• Наименование Вашего брокера.

Наши координаты:

— Наш общий почтовый ящик: info@ivolgacap.com

— Наш общий телефон: +7 495 748 61 07

С уважением, Иволга Капитал

Презентация эмитента и выпуска облигаций: www.probonds.ru/emitent/12-ooo-lizing-treid.html

Видео-обзор эмитента:

( Читать дальше )

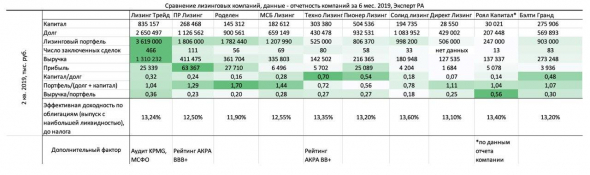

Сравнение лизингодателей в секторе высокодоходных облигаций

- 21 января 2020, 07:30

- |

Без интерпретаций, только цифры. Данные приведены за 6 мес. 2019, чтобы была сопоставимость показателей между всеми компаниями и с Рэнкингом Эксперт РА (https://www.raexpert.ru/ratings/leasing/1h2019). Так как данные приведены за половину года, отношение выручки к портфелю само по себе ничего не говорит, задача — сравнить показатели в секторе, и с ней показатель вполне справляется. По «Лизинг-Трейду» приведена предполагаемая доходность к погашению при покупке бумаги на размещении.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Состояние портфелей высокодоходных облигаций PRObonds. Актуальные доходности - 13-16%

- 20 января 2020, 11:57

- |

Видео-разбор эмитента. ООО "Лизинг-Трейд" (500 млн.р., 3 года, 12,5%)

- 17 января 2020, 08:31

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал