лср

"По каким условиям выбирать акции? Прогноз на 2-ю половину апреля".

- 11 апреля 2025, 16:57

- |

Приветствуем любимых подписчиков в долгожданную пятницу!

В феврале и начале апреля эйфория ожидания прогресса в переговорах России и США сменилась на масштабные распродажи. Это касается инвесторов всего мира. Поэтому сразу на следующий день после объявления пошлин Трампа, 3 апреля, была статья нашей команды о прогнозе на Апрель. Пришло время его обновить.

В течении недели мы с вами разбирали тему торговой войны, защиты портфеля и стратегии при условиях такого глубокого кризиса. Мы прекрасно понимаем, что эта тема уже многим надоела, поэтому сегодня будем ее минимизировать.

На российском рынке обвал связан с тремя влиятельными факторами:

1. Торговая война

2. Острая геополитика

3. Падение цены мировой нефти на -3,4%📉 за неделю. Последний раз подобное было в марте 2021 г.

Какие российские компании будут подходящими во 2-й части апреля?

Пик кризиса уже прошел, об этом говорит факт согласия 75 стран к тарифам США, а также ЕС решил отложить введение ответных пошлин. Это позитивно отразилось у российских инвесторов и волатильность рынка стала снижаться.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Инвестбанк Синара актуализировал оценку по девелоперам

- 04 апреля 2025, 10:26

- |

Актуализация оценки: девелопмент — ставки должны снизиться, потенциал растет

• Девелоперы по-прежнему очень восприимчивы к высокому «ключу»: долг привязан к ставке, а спрос сильно зависит от доступности ипотечных программ. Соответственно, строительные компании более тщательно подходят к выбору проектов и регионов своего присутствия. Застройщики стремятся сохранить маржу, контролируя операционные затраты.

• В то же время с учетом новостей из мира геополитики рынок постепенно закладывается на сценарий снижения ключевой ставки, что меняет ситуацию для девелоперов в лучшую сторону.

• В стратегии на 2К25 мы обновили финансовые модели, понизив безрисковую ставку до 15,5%, и пересмотрели прогнозы по продажам, основываясь на результатах за 4К24.

• В результате мы повысили рейтинг по акциям ПИК СЗ с «Держать» до «Покупать» с целевой ценой 920 руб/штуку, сохранили рейтинг «Покупать» по бумагам ГК Самолет с целевой ценой 2300 руб. Мы также подтвердили рейтинги «Покупать» по ГДР Etalon Group с целевой ценой 95 руб. и «Держать» — по Группе ЛСР с целевой ценой 970 руб. за акцию.

( Читать дальше )

Коммерческая недвижимость как инструмент защиты капитала

- 03 апреля 2025, 09:17

- |

На встрече инвест-клуба АКТИВ Михаил Боровлянский рассказал о своем подходе к инвестициям в коммерческую недвижимость, сравнил ее с другими классами активов и разобрал потенциал объектов разного типа. В этой статье — резюме дискуссии.

( Читать дальше )

"Итоги Марта. Мнения и ставки инвесторов нашей команды на Апрель.

- 01 апреля 2025, 17:16

- |

Приветствуем подписчиков и читателей 1 апреля!☀️

Когда вчера на рынке был довольно мощный чисто технический отскок с результатом +4,72%📈 доходности портфеля, сам Индекс Мосбиржи оставался в минусе. Из-за отсутствия влияющих позитивных событий, сегодня опустился до 2970 и прервал вчерашний отскок, который утром еще продолжался.

Просадка может оказаться короткой из-за драйверов поддержки, которая вчера на мировом рынке резко подорожала нефть с 93$ до почти 95$ и продолжает удерживаться. Это слишком быстрый рывок на +3,2%📈, но для российского рынка будет позитивом.

Сегодня подводим итоги прошедшего Марта. По-традиции мнения и ставки инвесторов в составе команды Reichenbach Team.

1️⃣ Начнем с мнения моей помощницы и Ekaterina Fox, которая торгует и собирает необходимую информацию нашего контента

Мнение о Марте: «Весенний март нельзя сравнить с высокими результатами февраля, но мы теперь знаем, что геополитические события могут целый месяц держать рынок в боковике и даже в минусе, который для нашей команды был в пользу для новых сделок».

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (Левел Груп рейтинг на пересмотре — развивающийся, Вэббанкир рейтинг подтвержден на уровне ruBB, Миррико подтвержден на уровне ruBBB-)

- 29 марта 2025, 13:53

- |

🔴 ООО «Левел Груп»

АКРА присвоило статус «рейтинг на пересмотре — развивающийся», действующий уровень кредитного рейтинга — A-(RU)

«Левел Груп» — девелопер жилой недвижимости. Компания занимается реализацией проектов жилья в премиум-, бизнес- и комфорт-классе на рынке Москвы и Московской области. На начало марта 2025 года объем портфеля текущего строительства составил порядка 788 тыс. кв. м. По данному показателю Компания входит в десятку наиболее крупных застройщиков Москвы. Земельный банк Компании составляет порядка 2,9 млн кв. м продаваемой площади (NSA).

Присвоение статуса «Рейтинг на пересмотре — развивающийся» связано с задержанием конечного бенефициара Компании. Претензии со стороны правоохранительных органов сформированы в отношении другого сегмента его бизнеса, однако в настоящий момент Агентство не может дать определенную оценку рискам, связанным с негативным влиянием указанных событий на кредитоспособность «Левел Груп».

( Читать дальше )

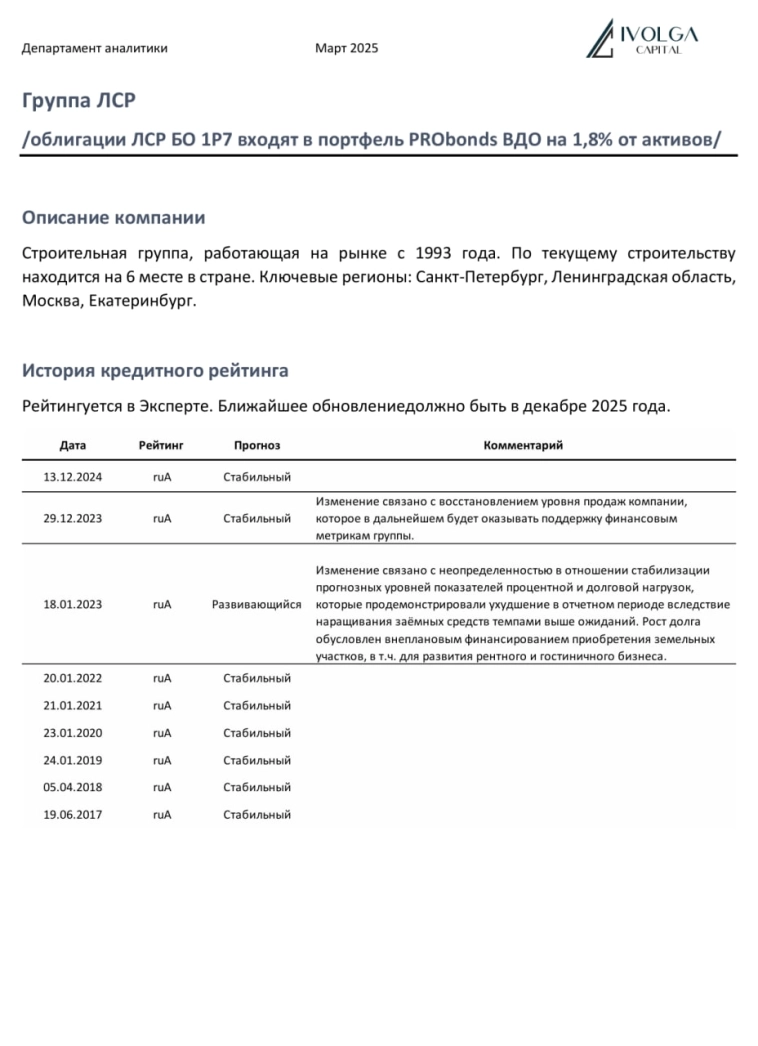

Группа ЛСР. Как на этого эмитента облигаций смотрят в Иволге?

- 28 марта 2025, 07:25

- |

На иллюстрациях и по ссылке – справка о Группе ЛСР. Облигации этого эмитента на данный момент входят в наш публичный портфель PRObonds ВДО на 1,8% от капитала (ЛСР БО 1Р7, ISIN RU000A103PX8, доходность к погашению 26,8%).

Аналогичную справку для каждого из эмитентов в портфеле мы делаем 3-4 раза в год.

( Читать дальше )

Байбек - хорошо это или плохо?

- 25 марта 2025, 19:52

- |

Общее мнение байбек — это хорошо. Посмотрите на Apple, которая за последние 10 лет выкупила свои акции больше чем на $421 млрд.

Или на американский индекс, который растет в основном за счет байбеков.

( Читать дальше )

🏠 ЛСР - время идет, а размер дивидендов не меняется

- 21 марта 2025, 15:44

- |

На прошлой неделе Группа ЛСР опубликовала финансовые результаты за 2024 год. Напомню, что ранее рассматривал их операционные результаты. С ними можете ознакомиться в предыдущем посте, чтобы не дублировать информацию.

👉 Финансовые результаты:

— Выручка увеличилась на 1,3% до 239,23 млрд руб. за счет роста выручки от сегмента «Продажа недвижимости и предоставление строительных услуг»;

— Скорректированная EBITDA сократилась на 7,1% до 72,18 млрд руб.;

— Чистая прибыль Группы ЛСР увеличилась на 0,9% до 28,60 млрд руб. несмотря на существенный рост финансовых расходов, а также увеличения коммерческих и административных расходов. Символическое увеличение чистой прибыли стало возможно благодаря росту выручки, сокращению себестоимости и прочих расходов, а также существенному уменьшению налога на прибыль организации.

( Читать дальше )

В SberCIB считают опубликованные результаты ЛСР за 2 полугодие сильными и видят потенциал для роста акций

- 17 марта 2025, 18:12

- |

Группа ЛСР отчиталась за второе полугодие:

— Год к году выручка снизилась на 5%. Скорректированная EBITDA — на 11%, а скорректированная чистая прибыль — на 20%. Основной фактор снижения — спад продаж на фоне отмены льготной ипотеки. Эти результаты оказались выше прогноза аналитиков: выручка на 35%, скорректированная EBITDA — на 59%, а скорректированная чистая прибыль — на 168%. Всё из-за высокого объёма признанной выручки.

— Долговая нагрузка находится на комфортном уровне. По итогам года коэффициент «чистый долг / EBITDA» составил 1 — самый низкий показатель в секторе.

— Компания объявила дивиденд за 2024 год — 78 ₽ на акцию: на 22% меньше, чем в прошлом году. А дивдоходность составит около 9%. При этом такой размер дивиденда соответствует историческому и нижней границе ожиданий аналитиков.

В SberCIB считают опубликованные результаты сильными и видят потенциал для роста котировок бумаг. Текущий таргет — 880 ₽ за акцию.

( Читать дальше )

ЛСР. Молчанов переиграл молодых

- 17 марта 2025, 11:13

- |

Вышел отчет за 2024 год у компании ЛСР. Отчет достойный для строительной компании с учетом сворачивания льготной ипотеки с середины 2024 года, но скелет в шкафу уничтожает инвестиционную привлекательность компании.

📌 Что в отчете

— Выручка и операционная прибыль. И выручка и операционная прибыль остались на уровне прошлого года: 239 млрд рублей и 65 млрд рублей, соотвественно. Нормально для кризисной отрасли!

— Дарение акций. Инвесторы помнят про дарение акций, приобретенных в рамках байбека, Молчанову на 18 млрд рублей в 2023 году. На конец 2023 года на балансе числились выкупленные акции на 2.6 млрд рублей, но в течение 2024 года компания выкупила акций на 600 млн рублей, подарив акций менеджменту на 1.4 млрд рублей...

История с ЛСР показательна для фанатов Полюса 🥇- выкупленные акции за счет всех акционеров могут постепенно перетекать в карман менеджмента.

— Долг. Чистый долг к EBITDA меньше 2 + долг преимущественно, привлечен по льготным ставкам, поэтому на финансовые расходы ушла только половина операционной прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал