облигации

Портфель ВДО (13,2-14,7% за 12 мес.). Возвращаем преимущество над депозитами

- 11 сентября 2024, 06:46

- |

• Сегодня кратко о результатах. Так ли тягостна судьба портфеля ВДО в нынешних условиях?

Растущие рублевые ставки – бередящая рана рынка облигаций. Наиболее популярный индекс высокодоходных облигаций, Cbonds High Yield, в условиях все более жесткой ДКП успехами не радует: +8% за последние 12 месяцев. Хотя и не минус. В отличие от Индекса ОФЗ (RGBITR), у того за год -4,4%. И, кстати, падение ОФЗ – самостоятельное травмирующее обстоятельство для широкого рынка облигаций, в т. ч. для ВДО.

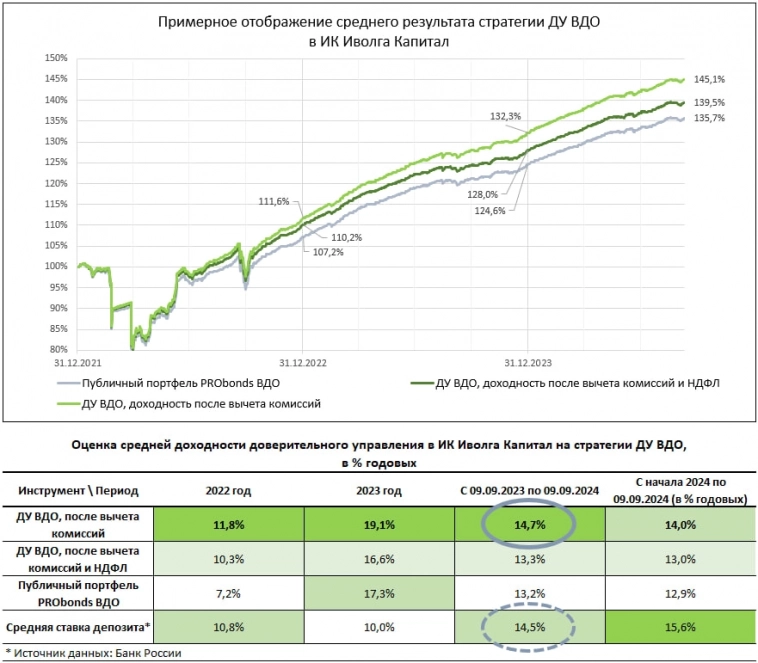

Однако • публичный портфель PRObonds (модель, где все сделки публикуются заранее в открытом доступе), имеет 13,2%. Более чем в 1,5 раза обгоняя базовый индекс.

А реализация портфеля ВДО в доверительном управлении Иволги (стратегия ДУ ВДО) за эти 12 месяцев превысила по результату среднюю ставку банковского депозита (среднюю за те же 12 месяцев, депозитные ставки мы берем из статистики ЦБ). • У депозитов получилось 14,5%. У ДУ ВДО – 14,7%.

Хотя на отрезке с января по сентябрь 2024 ВДО в нашем исполнении средней ставке депозита еще проигрывают. Но, думаем, и это ненадолго. С нынешней • доходностью портфеля к погашению, около 26% годовых, реванш — задача тактическая.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

⚡Новый указ президента обособляет евробонды «с недружественным следом»

- 10 сентября 2024, 22:27

- |

Новый указ президента обособляет евробонды «с недружественным следом» 10.09.2024, 21:34Ангелина РумянцеваУчет евробондов будет вести депозитарий, для которых четче категоризированы выплаты по бумагам в зависимости от того, когда и у кого они были куплены

Президент России Владимир Путин подписал указ, согласно которому были внесены изменения в указы №95 и №138, регулирующие порядок выплат по евробондам российских компаний, следует из документа. Первым на указ обратило внимание агентство «Интерфакс». Он вступил в силу со дня его опубликования, то есть с 9 сентября.

Так, в обязанности депозитария будет входить обособленный учет евробондов или же замещающих облигаций при условии, если после 3 марта 2023 года их владельцами являлись лица из недружественных иностранных стран, следует из теста указа.

( Читать дальше )

Дюрация облигаций: что это и почему она важна (на примере Васи и Пети)

- 10 сентября 2024, 20:25

- |

Облигации — это на первый взгляд очень простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги. Ещё мы затронули тему доходности облигаций.

⏳Сегодня рассмотрим ещё один важный параметр - дюрацию. Новоиспеченные инвесторы-бондоводы часто путают дюрацию и срок до погашения. Не надо так.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⏱️Что вообще такое дюрация

⏳Хотя «дюрация» (duration) буквально переводится как «длительность», в инвестициях она скорее отражает меру риска, чем время.

Простым языком: дюрация — это средний срок полного возврата инвестиций. Т.е. за сколько дней/месяцев/лет вложенный капитал вернется инвестору.

( Читать дальше )

Ростелеком с новым выпуском облигаций. Какие облигации лучше?

- 10 сентября 2024, 19:36

- |

Ростелеком-001Р-11R

🔻 Премию к КС зафиксировали на 1.20%

✅ Объем выпуска увеличили с 10 до 15 млрд.₽

( Читать дальше )

Выбираем оптимальные долларовые облигации российских эмитентов

- 10 сентября 2024, 19:24

- |

Долларовые облигации российских эмитентов (среди которых большинство занимают замещающие) с июня текущего года демонстрируют рост доходностей, которые достигли максимальных значений с момента начала процедуры замещений евробондов в 2022 г. Посмотрим − какие сейчас справедливые уровни доходностей, и что ждет этот сегмент рынка в краткосрочной перспективе.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 сентября 2024 г.

- 10 сентября 2024, 18:33

- |

Взгляд экономиста. ЦБ отложит возможное повышение ставки до октября

- 10 сентября 2024, 18:23

- |

В эту пятницу, 13 сентября, Банк России объявит о решении по ключевой ставке. У экономистов нет единого мнения по этому поводу. Прогнозы разделились поровну между ожидаемым сохранением ставки и ее повышением на 100–200 б.п. Полагаем, что ставка не изменится, а ключевое решение ЦБ будет принимать на октябрьском заседании.

Главное

• Инфляция снижается, но остается выше прогнозов ЦБ.

• Экономическая активность продолжила замедляться в июле. Рост спроса замедлился в пятый раз подряд — до 6,1%. Увеличение ВВП сильно замедлилось относительно I полугодия 2024 г. — до 3,4%. Согласно опросам бизнеса, тенденция на охлаждение продолжилась в августе.

• Кредитная активность банков остается высокой и слабо реагирует на повышение ставки.

• Инфляционные ожидания выросли в августе, но высока вероятность коррекции в сентябре.

• Наш прогноз: сохранение ставки 18% в эту пятницу, повышение возможно в октябре.

В деталях

Ждем сохранения ставки на уровне 18%. Наше мнение не меняется: если Банк России действительно планирует удерживать высокую ставку в течение длительного времени, сейчас нет нужды в дальнейшем ужесточении денежно-кредитной политики.

( Читать дальше )

ГТЛК определила ставку купона по биржевым облигациям серии 002Р-01 перед офертой

- 10 сентября 2024, 18:15

- |

ГТЛК определила уровень ставки для 16-ти купонных периодов по биржевым облигациям серии 002Р-01 перед процедурой оферты.

Для купонных периодов с 15-го по 30-й включительно процентная ставка устанавливается на уровне КС ЦБ РФ + 2,1% годовых. Размер ставки купона фиксируется по состоянию на 5-й рабочий день, предшествующий дате начала соответствующего купонного периода. Процентная ставка для 15-го купонного периода определена на уровне 20,1% годовых. Согласно эмиссионной документации, оферта состоится 19 сентября 2024 года.

Стоит отметить, что облигации с плавающим купоном, привязанным к ключевой ставке банка России, защищают инвестиции от риска повышения процентных ставок в период высокой волатильности на фондовых рынках.

Выпуск облигаций серии 002Р-01 включен в Ломбардный список Банка России и в первый уровень котировального списка Московской Биржи. Рейтинг АКРА присвоен выпуску и эмитенту на уровне АА-(RU).

«АЛРОСА» 18 сентября проведет сбор заявок на облигации объемом от ₽20 млрд.

- 10 сентября 2024, 17:54

- |

АК «АЛРОСА» — крупнейшая алмазодобывающая компания, мировой лидер по объему добычи и запасов алмазов. Основные направления деятельности Компании — геологоразведка, добыча и продажа алмазов. Добывающие активы Группы, расположенные в Республике Саха (Якутия) и Архангельской области, включают десять кимберлитовых трубок и четырнадцать россыпных месторождений алмазов.

Сбор заявок 18 сентября

11:00-15:00

размещение 23 сентября

- Наименование: Алроса-001Р-01

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: КС + 140 б.п. (ежемесячный)

- Срок обращения: 4 года

- Объем: 20 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Совкомбанк, «ВТБ капитал трейдинг» и МКБ

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Мнение недели | Александр Абрамян о росте рынка безопасной разработки ПО

- 10 сентября 2024, 17:44

- |

Решили, что раз в неделю будем запрашивать у инвесторов комментарии по самым интересным новостям, а после — делиться текстами с вами.

Ранее рассказывали про то, что российский рынок безопасной разработки ПО вырастет в несколько раз до 2027 года. Пост на эту тему подготовил Александр Абрамян.

Ниже публикуем независимое мнение автора.

Что происходит с российским рынком IT в последние пару лет ❓

Недавно Центр стратегических разработок выпустил исследование отечественного рынка безопасной разработки программного обеспечения. Безопасная разработка — это принцип, при котором разработчики ПО пытаются учесть все возможные ошибки и сбои заранее. Это помогает предотвратить хакерские атаки. В число основных инструментов входят SAST — средства статического анализа кода, DAST — средства динамического анализа, SCA — средства анализа внешних библиотек и зависимостей — и другие.

ЦСР оценивает объем этого рынка в 2022 году в 8,3 миллиардов рублей. Но что интересно — по оценкам опрошенных ЦСР экспертов он может увеличиться до 41 миллиарда уже в 2027 году! А оптимистичный прогноз предполагает рост в 7,5 раз за тот же период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал