облигации

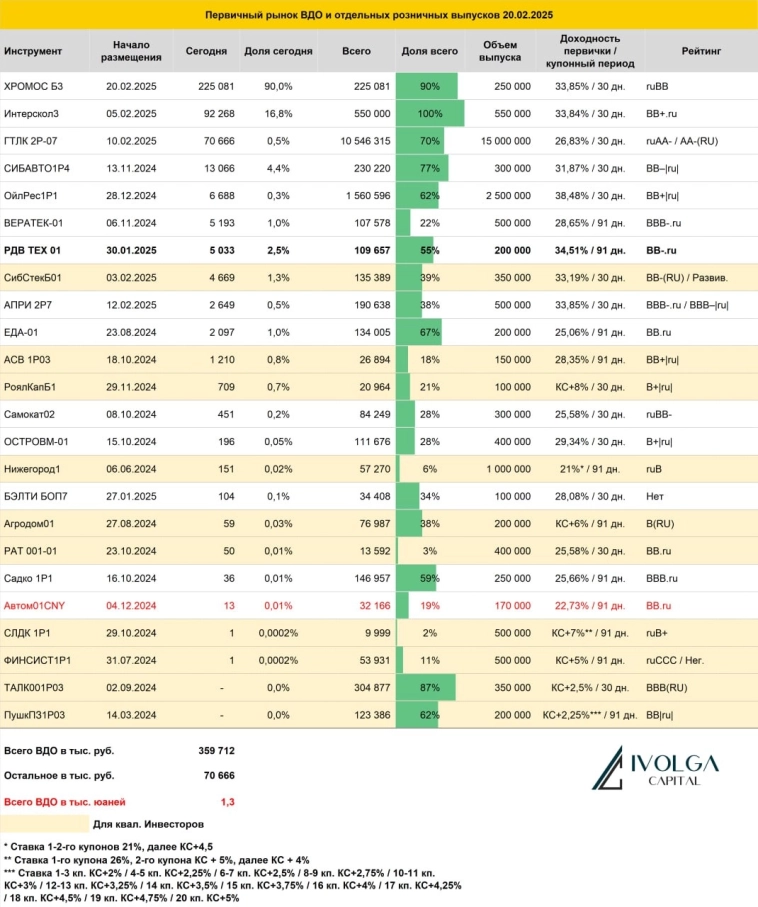

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 февраля 2025 г.

- 20 февраля 2025, 18:33

- |

- комментировать

- Комментарии ( 0 )

ЛК «Роделен» 10 марта проведет сбор заявок на облигации объемом 500 млн.₽

- 20 февраля 2025, 18:15

- |

АО ЛК «Роделен» — универсальная лизинговая компания, в портфеле которой преобладает оборудование, недвижимость и спецтехника. Клиентами компании являются преимущественно представители МСБ. Головной офис находится в г. Санкт-Петербурге.

Сбор заявок 10 марта

11:00-15:00

размещение 13 марта

- Наименование: Роделен-002Р-03

- Рейтинг: ВВВ+ (Эксперт РА, прогноз «Стабильный»)

- Купон: 26.50% (ежемесячный)

- Срок обращения: 5 лет

- Объем: от 500 млн.₽

- Амортизация: да (25-59 по 2.77%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Альфа-Банк, ВТБ Капитал Трейдинг и Газпромбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

«Кокс» 3 марта проведет сбор заявок на облигации объемом 1 млрд.₽

- 20 февраля 2025, 17:35

- |

ПАО «Кокс» является одним из ведущих производителей товарного чугуна в России и крупнейшим в стране производителем товарного кокса.

Сбор заявок 3 марта

11:00-15:00

размещение 6 марта

Выпуск 1

- Наименование: Кокс-001P-02

- Рейтинг: А- (АКРА, прогноз «Негативный»)

- Купон: 26.00% (ежемесячный)

- Срок обращения: 3 года

- Амортизация: нет

- Оферта: да (пут через 1.5 года)

- Номинал: 1000 ₽

- Организатор: Газпромбанк

- Выпуск для всех

Выпуск 2

- Наименование: Кокс-001P-03

- Рейтинг: А- (АКРА, прогноз «Негативный»)

- Купон: КС+600 б.п. (ежемесячный)

- Срок обращения: 3 года

- Амортизация: нет

- Оферта: да (пут через 1.5 года)

- Номинал: 1000 ₽

- Организатор: Газпромбанк

- Только для квалифицированных инвесторов

- Общий объем двух выпусков 1 млрд.₽

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Делимся мнениями некоторых аналитиков

- 20 февраля 2025, 17:34

- |

Друзья,

На прошлой неделе мы раскрыли результаты за 4 квартал и 12 месяцев 2024 года, а сегодня хотим поделиться мнениями некоторых аналитиков:

🟢 Sber CIB: Отметил, что продажи в 4К24 превзошли динамику рынка и выросли на 22% кв/кв как в натуральном выражении, так и денежном. Кроме того, успешное прохождение февральской оферты по облигациям вместе с продажей одного из крупных проектов («Квартал Герцена») в конце года (по оценкам Sber CIB, она могла принести около 20 млрд руб.) указывает на то, что компания успешно контролирует ситуацию с долговой нагрузкой.

🟡 Т-Инвестиции отметили, что после объявления операционных результатов и сокращения обязательств почти на 20 млрд рублей текущий объем ликвидности компании останется на достаточном уровне.

🔵 Газпромбанк Инвестиции: «Мы полагаем, что акции Группы «Самолет» достигли уровня перепроданности и в настоящий момент котируются существенно ниже своей справедливой стоимости, несмотря на существенную коррекцию вверх с начала этого года».

( Читать дальше )

Банк России расширил пул облигаций, доступных для неквалифицированных инвесторов — регулятор

- 20 февраля 2025, 17:27

- |

Теперь они могут без тестирования приобретать корпоративные облигации с кредитным рейтингом «А+» и выше (за исключением облигаций, обеспеченных залогом денежных требований, в том числе ипотечных). Такие инструменты обладают высокой ликвидностью и имеют незначительную вероятность дефолта — в пределах 1,3%.

Таким образом, инвесторы будут в достаточной степени защищены от кредитного риска. Это повысит привлекательность долгового рынка для розничных инвесторов и позволит им формировать более сбалансированный инвестиционный портфель.

Раньше без тестирования неквалифицированным инвесторам были доступны только облигации федерального займа, субъектов РФ (вне зависимости от уровня кредитного рейтинга) и другие долговые бумаги с фиксированным доходом, но с рейтингом не ниже «ААА».

cbr.ru/press/event/?id=23389

Почему стоит обратить внимание на бумаги ГТЛК?

- 20 февраля 2025, 17:16

- |

ГТЛК является важным игроком на рынке лизинга транспорта в России, а также крупным эмитентом облигаций на рынке капитала. Рассмотрим ключевые аспекты стабильности компании:

Пандемия COVID-19: ГТЛК успешно справилась с вызовами, связанными с пандемией, когда транспортная отрасль столкнулась с cерьезными трудностями. Транспортная отрасль вошла в число наиболее пострадавших от COVID-19. Такие факторы, как закрытие государственных границ, введение ограничений на передвижение людей и товаров, разрыв логистических цепочек, снижение спроса и

покупательной способности — сдерживали развитие российского рынка лизинга. Однако компания смогла адаптироваться и сохранить свою финансовую устойчивость благодаря диверсификации источников дохода, работая почти со всеми видами системного транспорта за исключением грузовых автомобилей.

Санкционные ограничения: С началом периода геополитической нестабильности и введением международных санкций ГТЛК также столкнулась с новыми вызовами. Однако благодаря переориентации бизнес-модели и концентрации на российском рынке компания преодолела трудности, продолжает активно развиваться и выполняет все свои обязательства перед инвесторами в российском контуре.

( Читать дальше )

ТОП-10 долгосрочных облигаций

- 20 февраля 2025, 17:07

- |

Отобрал для вас ТОП-10 долгосрочных облигаций с хорошим рейтингом, достаточной ликвидностью и длительным сроком погашения. Купив эти бонды, вы можете зафиксировать повышенную доходность на 2+ лет. Погнали!

1. Гор.Обл.Займ Москвы 74 в. (RU000A1033Z8)

- Доходность – 15,5%

- Купон – 7,38%

- Погашение – 18.05.2028

- Периодичность выплаты – 2 раза в год

Муниципальная облигация для тех, кто хочет дать в долг Собянину. Может быть, и не так уж и доходно, но зато надёжно и надолго.

2. Газпром капитал ООО БО-001Р-04 (RU000A101QN1

- Доходность – 17%

- Купон – 5,9%

- Погашение – 25.05.2027

- Периодичность выплаты – 2 раза в год

Ещё один из самых надёжных и доходных вариантов на текущем рынке.

3. Вымпел-Коммуникации 001Р-08 (RU000A105X80)

- Доходность – 17,3%

- Купон – 8,02%

- Погашение – 09.03.2029

- Периодичность выплаты – 4 раза в год

Более рискованный вариант, но на реально длительный срок. Бонд от Билайна.

( Читать дальше )

Набиуллина о будущем:

- 20 февраля 2025, 16:34

- |

🏛 НАБИУЛЛИНА ВНОВЬ ЗАЯВИЛА О ТОМ, ЧТО В БАЗОВОМ ПРОГНОЗЕ ПРЕЖДЕВРЕМЕННО УЧИТЫВАТЬ УРЕГУЛИРОВАНИЕ СИТУАЦИИ НА УКРАИНЕ — ИФ

Решила зацепиться за эту новость, и вот по какой причине — кажется, что это отложенный позитив, который еще не в ценах 👀

Если ЦБ сейчас не учитывает урегулирование конфликта, значит действует по «базовому» сценарию, с учетом текущих реалий. В таком случае мы можем увидеть либо сохранение ставки на уровне 21% почти весь год, либо одно-два снижения ближе к концу года.

Но, если конфликт действительно разрешится в этом году (а мы все на это рассчитываем), а следом пойдет частичное снятие санкций — это тот позитив, который ЦБ включит в свой прогноз и почти наверняка ускорит темп снижения ставки, т.к появится больше дефляционных факторов ✔️

В общем, в нашем пазле появился еще один элемент, который в свое время может подтолкнуть рынок выше 📈

Приглашаю вас присоединиться к моему Telegram-каналу, где я делюсь экспертной аналитикой, полезными инсайтами и практическими советами по инвестициям и финансам — t.me/+j3ohRZAa_dpkMTli, буду рада видеть вас среди подписчиков! 😊

( Читать дальше )

"В чем SILA, брат?" Цуефа? Что за Цуефа?

- 20 февраля 2025, 16:05

- |

С момента нашей публикации, в которой мы рассказали о нашем новом инвестиционном эксперименте на платформе Tokeon, прошло не так много времени. Пока рано делать выводы о доходах (ROI), но кое-что сразу привлекло наше внимание, поэтому мы решили рассказать немного больше о ЦФА и самой платформе.

✔️ Сразу хотим отметить, что для многих инвесторов ЦФА — это малоизвестный фрукт. Часть нашей аудитории нейтрально отозвалась об инвестиционном эксперименте. Другая часть закидала нас 🍅 помидорками, объясняя, что непонятно, для кого нужны вообще ЦФА и почему на них можно заработать. В любом случае живая обратная связь бесценна ❤️

🧑🔬 Инвестиционный эксперимент на то и эксперимент, позволяющий совершать ошибки, получать новые знания и расширять свой кругозор.

Эволюция финансового рынка необратима.

Наш опыт подсказывает нам, что нельзя быть столь категоричным в тех направлениях, где происходит нечто волшебное. Если Вы вспомните реакцию инвесторов в тот момент, когда мы инвестировали в Notcoin, то Вы точно поймёте, что эмоции не всегда являются топливом для правильных умозаключений.

( Читать дальше )

Инфляционные ожидания и ставки по вкладам снижаются. Ищем возможности на фондовом рынке

- 20 февраля 2025, 15:44

- |

Ставки по вкладам неуклонно идут вниз на протяжении двух месяцев. Темпы снижения пока невелики, но улучшение геополитической конъюнктуры может способствовать их усилению. Укрепление рубля и текущая высокая ставка ЦБ тормозят инфляционные ожидания. Что купить сегодня на фондовом рынке, чтобы обогнать инфляцию и получить доходность на уровне 28–30% и выше, разбираемся в материале.

Инфляция и инфляционные ожидания

Тема геополитики остается важным фактором, который спровоцировал волну роста последних дней на фондовом рынке РФ. Взаимная риторика официальных лиц США и РФ сохраняется позитивной, однако конкретики по срокам урегулирования конфликта нет.

Пока в фокусе внимания инвесторов оказались данные по динамике потребительских цен. Недельные темпы, по последним данным, замедлились до 0,17% с 0,23%. Темпы роста явно стабилизируются на более низких уровнях, чем в ноябре – декабре.

Ожидаемая инфляция, по оперативным данным ЦБ, пошла на спад от пика последних месяцев. В другом обзоре регулятор отмечает, что ценовые ожидания предприятий снизились, но остались повышенными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал