отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Сезон отчетностей в США. 11 мая

- 08 мая 2020, 09:14

- |

Всего будет 241 компания. Обратимся к наиболее интересным.

Все графики в часовом тайм-фрейме.

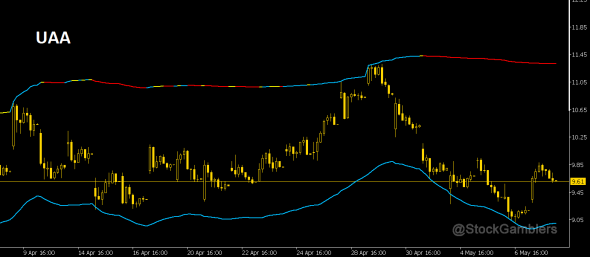

UAA, Under Armour Inc. Class A

May 11, 8:30 AM

15,2% — расчетное движение. За последние полтора года лишь дважды бумага после отчетов ходила менее 10 процентов. В остальном же очень хорошо.

COTY, Coty Inc. Class A

May 11, перед открытием рынка

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Юнипро: плохое, к которому привыкли - уже немножко хорошее

- 07 мая 2020, 16:50

- |

Утром я вам уже сообщал о том, что финальные дивиденды Юнипро за 2019 год составят привычные 0,111 руб. на акцию. И тогда ещё где-то в глубине души теплилась надежда, что промежуточные дивиденды за 9 месяцев 2020 года вырастут ближе к зиме до 0,2 руб. на бумагу, согласно обновлённой дивидендной политике. Но нет — не в этот раз и не в этом году.

Компания в своей официальной презентации к опубликованной сегодня финансовой отчётности по МСФО за 1 кв. 2020 года сообщила, что «риски ухудшения денежного потока на фоне пандемии и переноса срока ввода третьего энергоблока Березовской ГРЭС на конец текущего года не позволяют зафиксировать обоснованный уровень дивидендных выплат в декабре 2020 года». Правда, с важной оговоркой, что «прогноз дивидендных выплат на 2021 и 2022 гг. сохраняется на прежнем уровне».

( Читать дальше )

Сезон отчетностей в США. 8 мая

- 07 мая 2020, 08:19

- |

Как обычно, все графики в часовом тайм-фрейме, кроме одного — VIVO.

HMSY, HMS Holdings

May 8, 8:30 AM

Расчетное движение — 12,5%. Меньше чем 11% компания за последние полтора года не делала на отчетах.

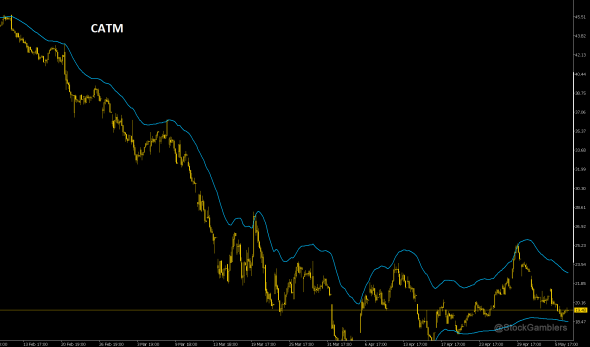

CATM, Cardtronics PLC

May 8, 8:30 AM

( Читать дальше )

Сезон отчетностей в США. 7 мая

- 06 мая 2020, 09:23

- |

По традиции посмотрим интересные.

Все графики имеют тайм-фрейм — 1H.

Z, Zillow Group Inc. — Class C Capital Stock

May 7, 5:00 PM (после закрытия рынка)

Стандартно ходит на отчетах от 15-25 процентов. В этот раз прогнозируют 13,1%

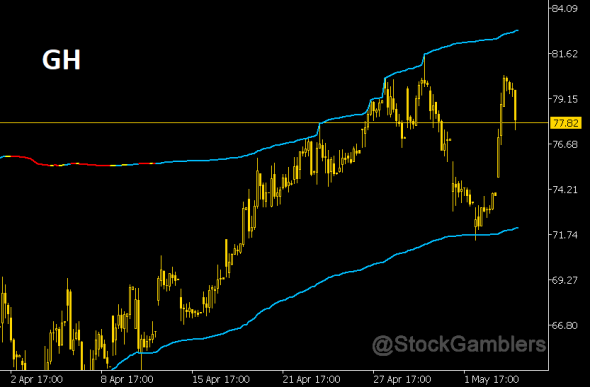

GH, Guardant Health Inc.

May 7, 5:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 6 мая

- 05 мая 2020, 08:51

- |

Темпы в Америке набирают обороты. Завтра отчитываются уже 357 компаний. Традиционно посмотрим некоторые интересные.

Все графики имеют тайм-фрейм — 1H.

CVNA, Carvana Co. Class A

May 6, 5:30 PM (после закрытия рынка)

Прогноз — 14%. Обычно на отчетах показывает достаточно разные результаты. Но больше 5%. Доходя до 25.

GDDY, Godaddy Inc. Class A

May 6, 5:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 5 мая

- 04 мая 2020, 09:32

- |

На 5 мая запланировано 252 штуки.

У сегодняшней пятёрки неплохие показатели по прошлым движениям и ожидания. И все они имеют достаточно ликвидные опционы.

Все графики имеют тайм-фрейм — 1H.

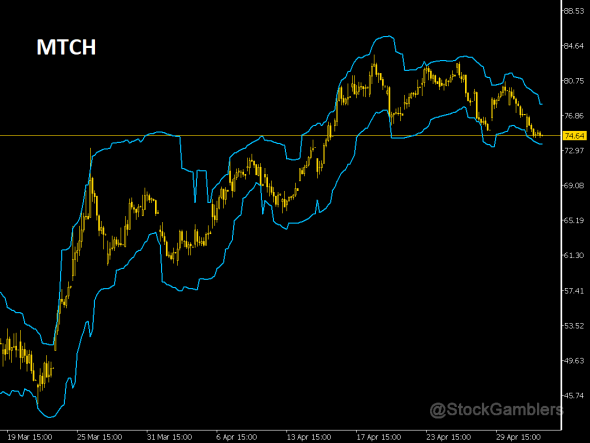

MTCH, Match Group Inc.

May 6, 8:30 AM (после закрытия рынка)

Ожидаемое движение — 11,4%. За последний год двигалась на отчетах вплоть до 24%.

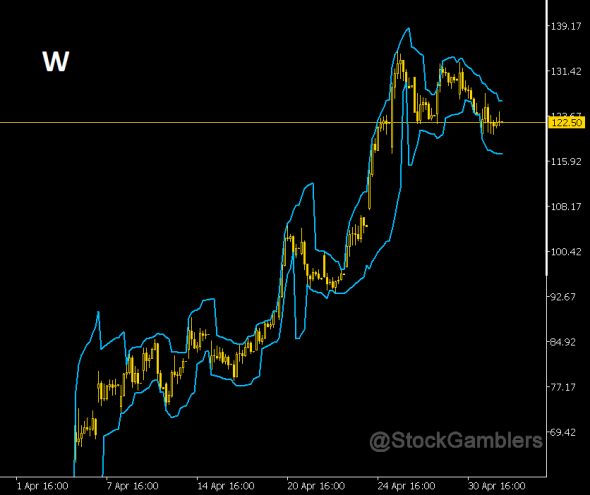

W, Wayfair Inc. Class A

May 5, 8:30 AM

( Читать дальше )

Сезон отчетностей в США. 4 мая

- 01 мая 2020, 09:34

- |

Ну что, с Первомаем вас, друзья!

В Отечестве выходные, на а мы продолжим разбирать работающую и отчитывающуюся Америку.

Смотрим понедельник. 4 мая.

Отчитываются 119 компаний. Как обычно, постарались подобрать наиболее активные в плане движений после выхода отчетов.

Начнем с...

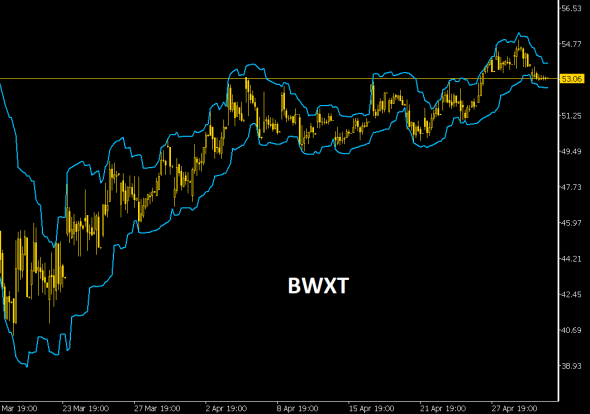

BWXT, BWX Technologies Inc.

May 5, 8:30 AM (после закрытия рынка)

Прогнозы довольно средние — 7,4%. Однако стоит заметить, бумаг стреляет через раз. То пусто, то густо. И 15%, и 24% бывало еще недавно.

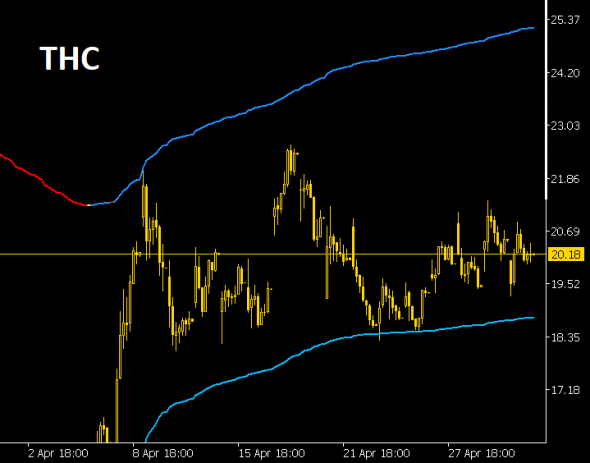

THC, Tenet Healthcare

May 5, 10:00 AM (после закрытия рынка)

( Читать дальше )

Где можно посмотреть сводную отчетность за 1 квартал 2020 по отчитавшимся компаниям?

- 30 апреля 2020, 22:56

- |

Сезон отчетностей в США. 1 мая

- 30 апреля 2020, 08:52

- |

Так что с наступающим Днём международной солидарности трудящихся, товарищи! Правда, спекулянтов и финансовых барыг сложно назвать трудящимися, но кто-то имел отношение.

Завтра в США должно отчитываться 53 компании. Взглянем на пару крупных и парочку многообещающих.

Тайм-фрейм на всех графиках — 1H.

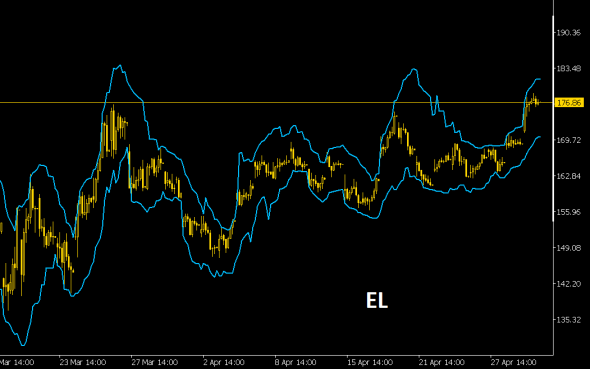

EL, Estee Lauder Cos

May 1, 9:30 AM

Движения на отчетах рваные. Может стоять на месте — 0,9%. А бывало и на 12,5% прыгала. Завтра ждут 7,6%.

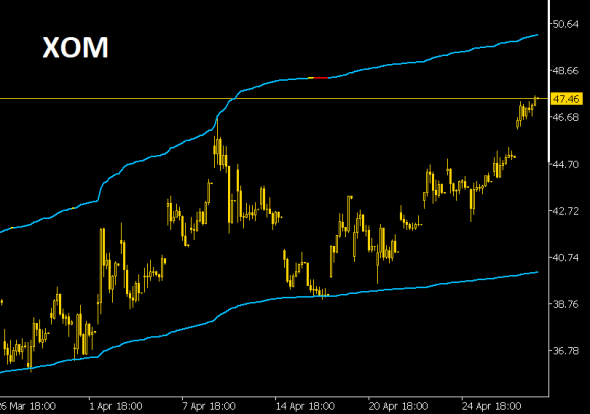

XOM, Exxon Mobil

May 1, 9:30 AM

( Читать дальше )

Бурный рост на всех рынках продолжается. Отчётность американских компаний. Курс доллара.

- 29 апреля 2020, 22:36

- |

На всех фондовых рынках царит позитив.

Цены на нефть и курс доллара.

Отчётность на американском рынке продолжается и приносит много позитивных эмоций.

Сегодня отчёт крупных компаний таких как Тесла и Facebook.

Уже всех удивил Боинг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал