отчеты мсфо

MМК отчитывается за год. Что интересного?

- 06 февраля 2024, 11:31

- |

Российский металлург представил результаты по МСФО за 2023 год

ММК

МСар = ₽653 млрд

Р/Е = 6

🔹Результаты компании:

— выручка: ₽763 млрд (+9%);

— EBITDA: ₽196 млрд (+26%);

— чистая прибыль: ₽118 млрд (+68%);

— FCF: ₽31 млрд (-58%);

— чистый долг: ₽89 млрд (+28%);

— капвложения: ₽95 млрд (+26%).

🔮Прогноз

В 2024 году компания ожидает высокую инвестактивность на фоне начала строительства паровоздуходувной электростанции (ПВЭС), которая позволит увеличить собственную генерацию электроэнергии. Также ММК будет реализовывать свои проекты в отрасли машиностроения.

🚀Мнение аналитиков МР

Мы позитивно смотрим на акции ММК

Ждем похожего сценария, который был с Северсталью:возвращение к выплатам дивидендов и к более открытой коммуникации с инвесторами.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ММК опубликовал сильную отчетность за 2023 год. Какие будут дивиденды?

- 06 февраля 2024, 11:08

- |

☄️ ММК выпустил сильный отчет за 2023 год

Лучше моих ожиданий и ожиданий рынка

Финансовые показатели

✔️ Чистая прибыль ММК за 2023 год = 118,4 млрд руб. (за 2-е полугодие = 66,7 млрд руб.), мой прогноз по году – 97,7 млрд руб., причем прибыль «чистая», курсовых разниц всего +5 млрд руб.

❌ FCF (Free Cash Flow) = 30,7 млрд руб. (вот это немного, и с учетом того, что FCF в дивидендной политике определен как база для дивидендов, может смущать инвесторов)

💸 Дивиденды

Рынок видно немного расстроился, что сегодня не объявили дивиденды. Обычно ММК публиковал годовой отчет и объявлял о дивидендах в один день, но сейчас повременил. Я считаю, что подождут окончания разбирательства с ФАС и после дадут рекомендацию, мой прогноз – март-апрель. Заседание суда с ФАС у них 12 февраля.

По примеру Северстали видим, что завершенное разбирательство с ФАС – путь к дивидендам.

Вот 3 сценария, сколько может заплатить ММК дивидендами за 2023 год:

( Читать дальше )

Группа ММК публикует финансовые результаты за 12 месяцев 2023 года

- 06 февраля 2024, 10:12

- |

- Выручка Группы выросла относительно 2022 года на 9,1%, до 763 390 млн руб., отражая рост объемов продаж, в т. ч. премиальной продукции.

- EBITDA увеличилась на 26,2% по сравнению с предыдущим годом, до 195 597 млн руб., вследствие роста продаж наиболее маржинальных видов продукции. Показатель рентабельности EBITDA достиг 25,6%.

- Чистая прибыль составила 118 360 млн руб., увеличившись на 68,2% по сравнению с 2022 годом.

- Капитальные вложения за 2023 год составили 94 859 млн руб., увеличившись на 26,4% относительно 2022 года, что обусловлено продолжающейся реализацией стратегии развития Группы, которая включает строительство комплекса коксовой батареи № 12, кислородного блока и комплекса по термообработке горячекатаного листа.

В 2024 году ожидается высокая инвестиционная активность на фоне:

- строительства комплекса новой коксовой батареи № 12

- начала строительства паровоздуходувной электростанции, которая позволит увеличить собственную генерацию электроэнергии

- создания цеха литейно-кузнечной продукции на базе ООО «МРК» (входит в Группу ММК), ориентированного на выпуск кованых валков

( Читать дальше )

Выручка Группы ММК в 2023г выросла на 9,1% г/г до 763,4 млд руб, чистая прибыль 118,3 млрд руб (+68,2% г/г)

- 06 февраля 2024, 10:06

- |

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 12 МЕСЯЦЕВ 2023 ГОДА К 12 МЕСЯЦАМ 2022 ГОДА

- Выручка Группы ММК выросла относительно 2022 года на 9,1%, до 763 390 млн руб., отражая рост объемов продаж.

- EBITDA увеличилась на 26,2% по сравнению с предыдущим годом, до 195 597 млн руб., вследствие улучшения структуры продаж, в т.ч. увеличения продаж премиальной продукции. Показатель рентабельности EBITDA достиг 25,6%.

- Cash-cost сляба за 2023 год составил 29 508 руб./т.

- Чистая прибыль составила 118 360 млн руб., увеличившись на 68,2% по сравнению с 2022 годом.

- Свободный денежный поток за 2023 год сократился на 57,6%, до 30 747 млн руб., отражая рост капитальных затрат на фоне дальнейшей реализации стратегии развития.

( Читать дальше )

🔎ММК Отчет МСФО

- 06 февраля 2024, 10:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1822019

( Читать дальше )

Обзор финансовых результатов Северстали за 2023 г. по МСФО. Почему упали акции?

- 05 февраля 2024, 11:36

- |

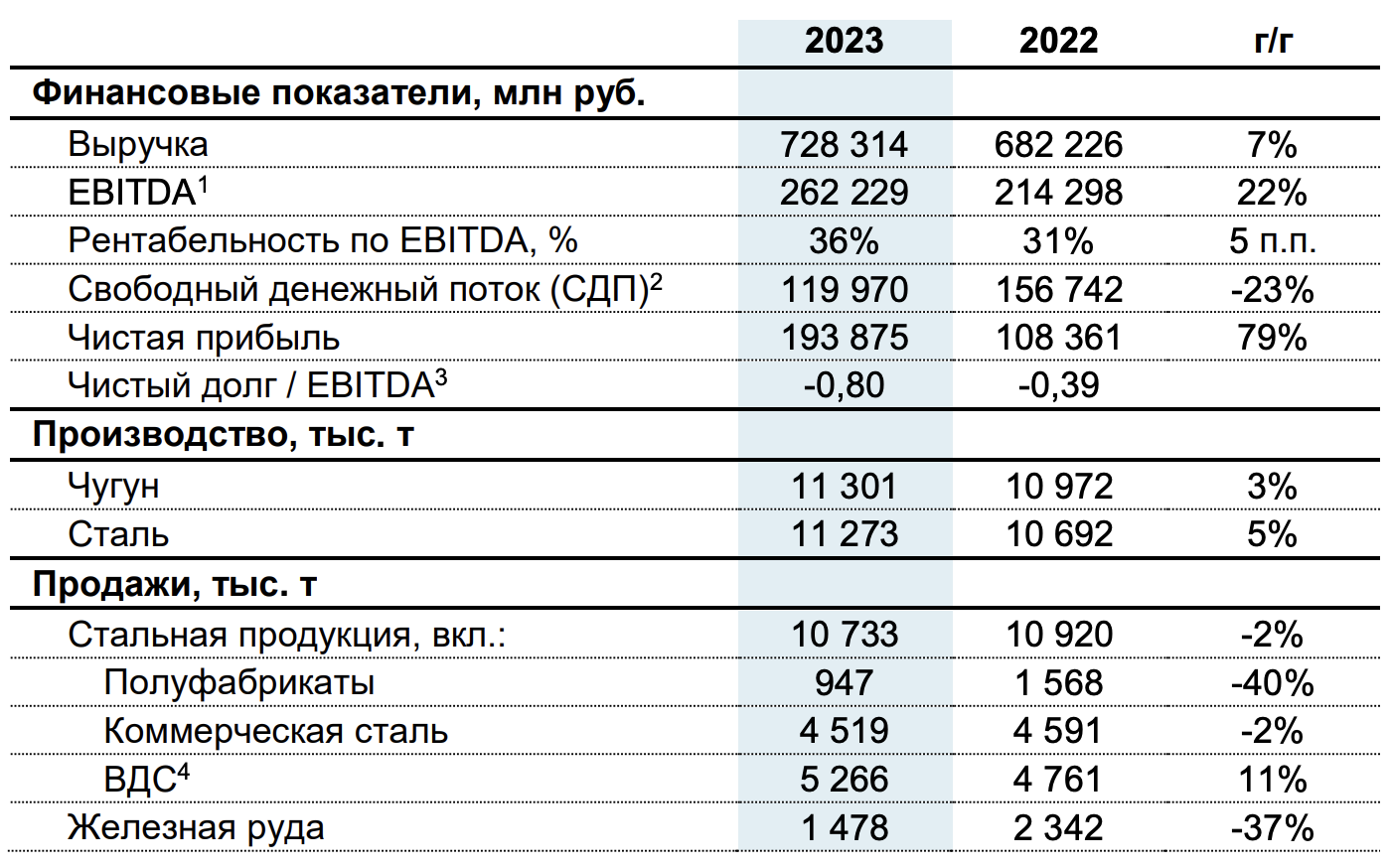

В пятницу металлург отчитался о финансовых результатах за прошедший год. На фоне увеличения загрузки мощностей и улучшения продуктовой структуры продаж после 2022 г., выручка выросла на 7% – до 728,3 млрд руб.

Чистая прибыль по сравнению с 2022 г. увеличилась на 79% – до 193,9 млрд руб. Такой существенный рост обусловлен тем, что компания в 2022 г. отразила убыток от обесценения активов в размере 48 млрд руб. Кроме этого, серьёзный вклад внесла положительная переоценка по курсовым разницам в размере 34,8 млрд руб.

Свободный денежный поток Северстали сократился на 23% и составил 120 млрд руб. Это связано с увеличением капекса и оттоком денежных средств на пополнение оборотного капитала, что главным образом связано с увеличением запасов на фоне формирования резерва слябов перед остановкой доменной печи №5 на капитальный ремонт.

Результаты оказались ожидаемо сильные за счёт эффекта низкой базы и переориентации на внутренний рынок, где рост строительства и ВПК обеспечили Северстали полную загрузку мощностей.

( Читать дальше )

Северсталь. Результаты 2023 года

- 05 февраля 2024, 09:22

- |

Первая компания, которая опубликовала финансовые результаты за 2023-ый год — это компания Северсталь. В этой статье выскажу свое мнение по отчетности и по перспективах самой компании на ближайшее.

📌 Результаты

У компании получился отличный год с точки зрения финансовых результатов, но важно не забывать про эффект низкой базы 2022 года. Выручка выросла на 7% до 728 млрд, чистая прибыль на 79% до 193 млрд рублей. Рост по прибыли связан в том числе с ростом продажи высокомаржинальной продукции, за что компанию можно похвалить!

📌 Что интересного в отчетности

— Рост запасов. Компания в определенной степени работала на склад в 2023 году, так как запасы выросли на 40 млрд рублей, такой рост компания объясняет подготовкой к будущему ремонту одной из доменных печей. Почему я делаю акцент на росте запасов? Потому что компания платит дивиденды исходя из свободного денежного потока, а динамика по оборотному капиталу сильного на него влияет, если компания в 2024 хорошо поработает над продажами, то уменьшение запасов даст хороший буст по FCF в 2024 году 📈

( Читать дальше )

СЕВЕРСТАЛЬ. Разбор отчёта за 2023й год

- 02 февраля 2024, 19:57

- |

Северсталь одной из первых на нашем рынке отчиталась за 2023й год и даже рекомендовала дивиденды. Уже по первому полугодию было видно, что дела у металлургов идут лучше, чем многие предполагали.

Начать хочется с менеджмента. Хочу отметить, что генеральный директор Александр Шевелев, подводя итоги за год начинает не с хвалебных высказываний о том, какие прекрасные операционные результаты у компании, а с темы безопасности на производстве:

«Традиционно свой обзор я хотел бы начать с обсуждения наших результатов в области безопасности производства. В 2023 году коэффициент частоты травм LTIFR снизился на 15% г/г. Мы не намерены останавливаться на достигнутом и будем продолжать совершенствовать наши практики. К сожалению, несмотря на наши усилия в области охраны труда и промышленной безопасности, в 2023 году произошло 2 несчастных случая со смертельным исходом сотрудников наших подрядных организаций, работающих на нашей территории. В обоих случаях были проведены тщательные расследования и приняты меры для недопущения таких инцидентов в будущем. В том числе, мы начали реализацию проекта по обучению сотрудников подрядных организаций в области ОТиПБ.»

( Читать дальше )

+79% прибыли: Северсталь опубликовала финансовые результаты за 2023 год

- 02 февраля 2024, 15:29

- |

Ключевые показатели:

• Выручка: +7% г/г, до 728 млрд руб.

• EBITDA: +22% г/г, до 262 млрд руб.

• Рентабельность по EBITDA: +5 п.п. г/г, до 36%

• Свободный денежный поток: -23%, до 120 млрд руб.

• Чистая прибыль: +79% г/г, до 194 млрд руб.

Результаты оказались выше наших прогнозов. Особенно впечатлил прирост по EBITDA. Сказалось увеличение доли продукции с высокой добавленной стоимостью, из-за чего маржинальность по EBITDA достигла 36%. Это ниже рекордного 2021 г., но выше среднего значения последних лет.

Размер свободного денежного потока также превысил наш прогноз. Снижение год к году связано с увеличением оборотного капитала. В частности, рост запасов сократил FCF почти на 38 млрд руб. Северсталь накапливала готовую продукции перед проведением капитального ремонта доменной печи № 5. В будущем все запасы будут реализованы, что позитивно скажется на свободном денежном потоке.

Ключевой момент – возврат к дивидендам. Северсталь оправдала ожидания и первой среди сталелитейщиков решила возобновить выплаты акционерам.

( Читать дальше )

КИТ Финанс: отчет Самолета

- 02 февраля 2024, 12:05

- |

Самолет #SMLT

Опубликовал финансовые и операционные результаты за 2023 г.

▫️Выручка +53% г/г, до ₽297,4 млрд.

▫️EBITDA +49% г/г, до ₽71,9 млрд.

▫️ЧП +23% г/г, до ₽34,3 млрд.

▫️Объём продаж первички +47% г/г, до ₽287,4 млрд.

▫️Долговая нагрузка 1,07x — комфортна

Положительный результат достигнут за счёт выхода в новые регионы, приобретения ГК МИЦ и вывода на рынок инновационных продуктов и сервисов.

✅Еще позитива

—Рейтинговое агентство АКРА повысило рейтинг компании с «А (RU)» до уровня «А+ (RU)» со стабильным прогнозом.

— СД одобрил новую программу обратного выкупа акций в течение 2024 года стоимостью не выше ₽10 млрд.

— В декабре 2023 года акции компании были включены в базу расчета индексов Мосбиржи и РТС.

🔜Перспективы

▪️Развитие экосистемы компании: сервис квартирных решений «Самолет Плюс», «Самолет Гостеприимство», «Самолет Финтех», «Самолет Образование», «Самолет Фонды».

▪️Расширение географии присутствия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал