портфель инвестора

⚡️Обновление в модельном портфеле

- 05 ноября 2024, 11:37

- |

Открываем новую позицию в нашем портфеле:

Сургутнефтегаз, привилегированные акции

Позиция: лонг

Цель: 60 руб.

Потенциальная доходность: 7%

Добавляем в наш портфель привилегированные акции Сургутнефтегаза. В условиях ослабления рубля, покупка этих бумаг при любой фазе рынка выглядит оправдано. Ближайшая цель — закрытие дивидендного гэпа, образовавшегося еще летом этого года.

Не является инвестиционной рекомендацией.

#нашпортфель

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

- комментировать

- Комментарии ( 0 )

На текущей неделе рынок госбумаг будет консолидироваться на достигнутых минимумах, часть портфеля рекомендуем держать в коротких корпоративных флоатерах 1-1,5 года - ПСБ

- 05 ноября 2024, 10:50

- |

По итогам прошлой неделе индекс RGBI активно обновлял многолетние минимумы, отыгрывая повышение ключевой ставки и жесткий сигнал ЦБ. В результате индекс опустился до 96,56 пунктов, доходность индекса выросла на 63 б.п. – до 19,13% годовых.

Доходность годовых ОФЗ достигла отметки 21,3% годовых, что уже превышает верхнюю границу прогнозного диапазона средней ставки на 2025 год. В результате, большая часть рисков повышения «ключа» в декабре уже в цене коротких ОФЗ.

Ожидаем, что на текущей неделе рынок госбумаг будет консолидироваться на достигнутых минимумах в ожидании новых данных по инфляции. Вместе с тем инфляционные риски остаются высокими – недельная инфляция на 28 октября продолжила ускоряться (0,27% после 0,20% неделей ранее), годовая достигла 8,6%.

Таким образом, говорить о развороте рынка пока преждевременно. Рекомендуем основную часть облигационного портфеля держать в коротких корпоративных флоатерах срочностью 1,0-1,5 года.

Финансовые итоги Октября. Куда было вложено 98727 рублей

- 04 ноября 2024, 11:30

- |

Начался новый месяц, а это значит пора подводить итоги предыдущего месяца. Какие акции, облигации, токены купил, какие дивиденды получил, что интересного произошло с портфелем. Портфель находится на этапе формирования.

⭐Выплаты купонов и дивидендов:

⭐Выплаты купонов и дивидендов:Выплата дивидендов по акциям Татнефть= +2292 р.

Выплата дивидендов по акциям Инарктика= +80 р.

Выплата дивидендов по акциям Белуга= +300 р.

Выплата дивидендов по акциям Новотэк= +2485 р.

Выплата купонов по облигациям Селигдара = +443 р

Выплата купонов по облигациям Интерлизинг выпуск 7= +683,8 р.

Выплата купонов по облигациям М.Видео выпуск 3= +3818 р.

Итого за октябрь: 10100 руб.

Также были получены комиссии за стейкинг и пул -ликвидности:

Стейкинг: 49$

Пул ликвидности: 98$

Итого: 147$ (14259 р)

Аренадата= 40 акций

Покупка фонда Золото= 666 лотов

Группа Позитив= 1 акции

Группа Астра= 2 акции

Яндекс= 1 акция

Т-Банк= 1 акция

Сбербанк= 20 акций

Новатэк= 5 акций

Сбер= 20 акций

Лукойл=1 акция

Татнефть= 7 акции

( Читать дальше )

Продолжаю покупать российские дивидендные акции. Портфель 1,48 млн руб. Еженедельное инвестирование #164

- 04 ноября 2024, 10:10

- |

164 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, пока вниз, но то, что он пойдет 👉 вправо, могу сказать с уверенностью.

💼 Мой портфель (ТОП-5 акций)

🏦 Сбербанк-п – 253 128 руб (17,0%)

🛢️ Лукойл – 212 102 руб (14,3%)

🚜 ФосАгро – 185 555 (12,5%)

🛢️ Роснефть – 171 832 (11,6%)

🌟 Полюс – 167 079 (11,2%)

Доходность портфеля – 17,2% годовых

( Читать дальше )

Какие дивидендные акции я буду покупать в ноябре

- 04 ноября 2024, 08:01

- |

Вот уже почти 5 лет я придерживаюсь своей стратегии и инвестирую в дивидендные акции дважды в месяц. 8 ноября у меня будет зарплата, а значит, пора готовиться к покупкам. В этой статье расскажу, во что собираюсь инвестировать!

Наш рынок

Пока общее настроение на рынке пессимистичное. С начала коррекции, с мая текущего года, индекс Мосбиржи упал на -25%. За последние 10 лет глубже наш рынок падал лишь дважды:

- 2020г (Пандемия) -35%

- 2022г (СВО) -60%

Основные причины, которые не дают нашему рынку расти:

- Геополитика

- Высокая ключевая ставка

Пока оба этих фактора будут оказывать негативное влияние на рынок, устойчивого роста ждать не стоит.

Но, уже завтра в США начнутся выборы президента. Дональд Трамп выступает за окончание текущего конфликта на Украине, следовательно, победа Трампа на выборах может стать триггером для смены настроений у инвесторов и спровоцировать рост на рынке.

По поводу ключевой ставки ЦБ, здесь всё сложнее! Согласно прогнозам самого банка, ждать быстрого снижения ставки не стоит.

( Читать дальше )

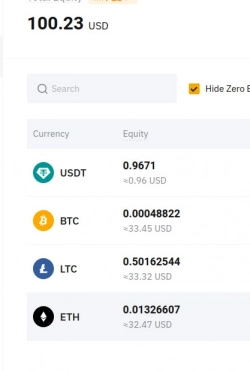

Ребалансировка крипто-портфеля. Дневник разработки. День 1

- 04 ноября 2024, 02:39

- |

Сегодня я нашел время заняться реализацией, стало очень любопытно, можно ли получить с идеи такого бота какую-то доходность? Может быть выше Cumulative PNL по Биткоину на крипто-бирже (хоть я и не особо понимаю, можно ли ориентироваться именно на этот показатель).

Я сам связан с торговыми ботами, мне нравится всё автоматизировать, иногда кто-либо через знакомых обращается с заказами на торговых ботов.

Решил начать с биржи Bybit, использовать их API, написать бота на Golang.

Около 2 часов и прототип был готов. На учет комиссий и некоторых сложностей с API ушло еще 5 часов и появился первый результат.

Начал просто с равномерной балансировки 100$ на LTC, BTC и ETH. Рука не поднимется в портфель добавить мем-токены, в средне и долгосроке им один возможный финиш.

( Читать дальше )

Мой портфель акций на 3 ноября 2024

- 03 ноября 2024, 19:27

- |

Жёстко октябрь проехался по фондовому рынку, а я продолжаю покупать акции в свой портфель. Посмотрел, как идут успехи с приведением его к целевым значениям. Пока ещё портфель находится на стадии формирования, но картина вырисовывается с каждым разом всё отчётливее. Его размер составляет ровно 1,425 млн рублей.

Предыдущий срез был 20 октября.

Акции занимают 30,1% от всего портфеля (актуальный отчёт от 1 ноября). Если взять только биржевой (без депозитов), это 39,4%. Целевая доля акций в биржевом портфеле 40%. Целевые значения могут быть достигнуты при размере портфеля акций в 1,5–1,6 млн — уже почти.

Изменения в портфеле акций во второй половине октября такие:

- Совкомбанк — 1 600 акций

- Роснефть — 50 акций

- Газпром нефть — 35 акций

- Магнит — 3 акции

- Северсталь — 13 акций

Потратил на акции около 95 тысяч рублей. Все покупки второй половины октября тут. Кроме акций я покупаю облигации и паи фондов.

По плану у меня была покупка акций, которые сильнее отставали от целевых долей: Совкомбанк, Роснефть, Газпром нефть, Магнит и Северсталь. Собственно, их и покупал, на другие покупки бюджета уже не хватило. Все они перешли в зелёную зону.

( Читать дальше )

Качество против количества: почему «медленная производительность» эффективнее.... +новости заячьего портфеля на 03.11.24.

- 03 ноября 2024, 15:42

- |

При выборе продуктов, стратегий в бизнесе или личных достижениях часто возникает дилемма: что важнее — качество или количество? Стремление к большему числу дел, целей или вещей часто заманчиво: больше клиентов, больше связей, больше задач. Но чем быстрее мы пытаемся добавить «больше», тем чаще задаёмся вопросом: а не теряется ли в этом процессе истинная ценность? Поэтому на чаше весов всегда находятся: качество, которое дает преимущества продолжительное время, или количество, обещающее быстрый, но поверхностный результат.

Мифы о производительностиНа просторах интернета можно найти множество советов по повышению своей производительности, которые являются действительно эффективными на практике. Однако существуют определенные мифы о продуктивности, которые часто вводят в заблуждение. Именно они мешают правильно организовывать и выполнять поставленные задачи.

( Читать дальше )

Что я буду делать с портфелем

- 03 ноября 2024, 13:21

- |

В последнее время, после публикаций ежемесячного отчета о покупке акций, довольно часто задают один и тот же вопрос:

Что я буду делать со сформированным портфелем, когда выйду на дивидендную пенсию?

Действительно, время летит быстро, и до конца отведенного мной самому себе периода, для достижения дивидендной пенсии осталось всего три года. Огляядываясь назад, на уже прошедшие 8 лет инвестирования, действительно понимаешь, что и оставшиеся 3 года пролетят очень быстро.

Но я все же не хочу торопить события, и планировать что-то вперед, пока не достиг поставленной цели. Конечно какие то мысли на этот счёт у меня есть, но я не хочу загадывать наперед. В середине 21 году, например, на рынках царила эйфория, а потом спустя пол года-год, вы наверное помните ту панику и уныние.

Так что пусть все идет своим чередом. Я тружусь, сохраняю, инвестирую, и очень надеюсь что всё это будет не зря. В зависимости от состояния рынка, моих потребностей и возможностей, по факту уже буду смотреть и действовать!

( Читать дальше )

Цыплят по осени считают. Октябрь 2024

- 02 ноября 2024, 11:11

- |

Рынки, сделав перерыв в сентябре, продолжают падать дальше. Набиуллина побеждает Трампа. В октябре 2024 г. третий рекордный убыток за календарный месяц, больше только в 2022 – февраль и сентябрь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал