портфель инвестора

Модельный портфель: комментарии по рынку и ребалансировка

- 10 апреля 2025, 13:38

- |

Глобальные рынки падали в последнюю неделю самыми быстрыми темпами с 2020 года из-за озвученных планов Трампа по введению пошлин. Усиливаются опасения инвесторов насчет глобальной рецессии. В результате падают как рынки акций, так и сырьевые рынки.

Дополнительное давление на рынок нефти оказало решение ОПЕК на прошлой неделе увеличить квоты на добычу с мая на 411 тыс. б/с, что в три раза больше плана. В результате, цены на нефть обвалились до $60 за баррель. Это минимум за последние 3 года.

На этом фоне российских рынок также снизился до уровня 2600 пунктов по индексу Мосбиржи. Дополнительным фактором давления на рынок, стали заявления Минобороны РФ о нарушении договорённостей по прекращению атак на энергетическую инфраструктуру.

Ребалансировка портфеля

Считаем, текущие уровни интересными для покупки на рынке акций. Поэтому мы увеличиваем долю в портфеле индексного фонда до 14%, а также добавляем в портфель акции Сбербанка, Яндекса и Т-технологии, за счет снижения доли в фонде ликвидности до 14,3%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Покупаю, когда "на улицах льётся кровь" или во что я сегодня инвестировал 40 000р!

- 10 апреля 2025, 11:10

- |

Сегодня получил зарплату и несмотря на снижение нашего рынка, часть доходов инвестировал в дивидендные акции!

Почему я продолжаю покупать?

"Покупай, когда на улицах льётся кровь, даже если она твоя!" — эта фраза принадлежит барону Натану Ротшильду. Его имя вписано в Книгу рекордов Гиннесс как самого гениального и успешного финансиста всех времён и богатейшего человека 19 века, поэтому к его словам стоит прислушаться!

Однако, судя по большинству частных инвесторов, эту фразу Ротшильда мало кто воспринимает всерьёз, а тем более как прямую рекомендацию действию. Но если рассуждать логически и изучить историю рынков, то становится очевидно, в этой фразе заложен понятный и глубокий смысл — инвестировать надо именно тогда, когда на рынке всё плохо, т.е. сейчас!

Сейчас на нашем рынке происходит снижение и индекс Мосбиржи с конца февраля упал на -20%:

Просадка в -20% достаточно большая! К примеру, за последние 5 лет я насчитал лишь 2 просадки, превышающие по размеру текущую, но каждая из них давала отличную возможность купить подешевевшие акции и увеличить свой капитал на будущем восстановлении нашего рынка.

( Читать дальше )

Мой портфель акций на 10 апреля. Инвестирую в акции и облигации. Покупки активов

- 10 апреля 2025, 08:51

- |

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных дивидендов и купонов на горизонте 10 лет. 2 года и почти 3 месяца уже позади. Все сделки и ежемесячные отчеты публикую на канале.

Купил с 29 марта по 9 апреля:

- 4 акции МД Медикал групп,

- 10 акций Московской биржи,

- 3 акции Северстали,

- 1 акция ИКС5,

- 1 акция Новатэк,

- 3 облигации Селигдар 2Р,

- 7 ОФЗ 26244.

Стратегия

На этот год выделил следующее соотношение акций, облигаций и золота: 55/43/2%. Сейчас доля акций составляет 51,8% (заметно снизилась), облигаций 47,5%, остальное 0,7% ₽ и маленькая доля золота.

Акции в будущем дадут основной рост портфеля. Это случится рано или поздно, а горизонт инвестирования позволяет в крайнем случае подождать. Главное чтобы не напрягала волатильность, что последнюю неделю актуально как никогда.

Пока США и Китай меряются пошлинами, все мировые рынки ушли в коррекцию (но вчера вечером опять все начало расти после того как Трамп отложил на 3 месяца введение тарифов в отношении ряда стран). А наш фондовый рынок вместе с мировым двигался вправо и вниз до вчерашнего вечера.

( Читать дальше )

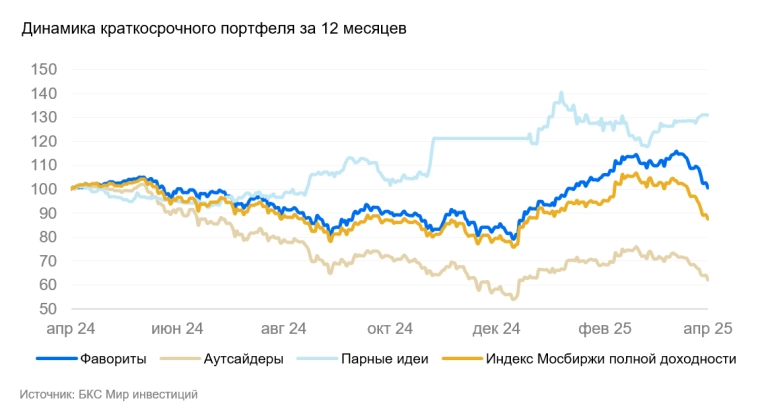

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

Доход с дивидендов за год 644 тысячи рублей. Портфель 14 миллионов

- 09 апреля 2025, 18:10

- |

Я не являюсь чисто дивидендным инвестором. Дивидендная стратегия в моём портфеле занимает только 40%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Для меня стабильность дивидендных выплат не самое главное. Я могу купить акцию, которая перестала платить дивиденды и из-за этого её цена упала. При возобновлении дивидендных выплат я заработаю и на росте цены и на дивидендах. Я даже создал специальную таблицу, которая помогает выбирать лучшие дивидендные акции для покупки.

В марте по дивидендной стратегии купил в основной портфель ОГК-2 и МТС.

В стратегии автоследования купил те же акции. Сейчас в портфеле присутствуют акции МТС, ОГК-2 и облигации. Акций в стратегии автоследования 51%. Остальное облигации.

Акции буду распродавать после сильного роста и полностью переходить в облигации.

Состав моего основного портфеля на сегодня

Состав моего основного портфеля на сегодня( Читать дальше )

Эн+ Груп /// Фиксация прибыли /// 44.73% /// Хронология сделки с ссылками на даты публикаций /// Мораль сделки

- 09 апреля 2025, 17:32

- |

Что покупали 4 млн инвесторов? Рекорды марта на Мосбирже

- 09 апреля 2025, 09:12

- |

В марте инвесторов поджидали: сначала — хаотичный боковик рынка на разнонаправленных новостях, затем — сохранение ставочки ЦБ, ну а в последней декаде — жесткий слив, переросший в рекордный по длительности обвал. Как обычно, наше любимое казино поделилось итогами месяца, а также пересчитало своих клиентов и рассказало, куда они вкладывались активнее всего, пока рынок отыгрывал геополитические новости.

👀А ещё — с 1 марта биржевые лудоманы могут торговать вообще без выходных! Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) всё это грозит.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой лучший в своём роде телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

📈Общее число физиков со счетами на Мосбирже за март увеличилось на 280 тыс. и достигло 36,26 млн. Совершали сделки из них в марте 4 млн активных инвесторов (3,86 млн в феврале). Я тоже регулярно совершал.

( Читать дальше )

Вклад vs Консервативный портфель

- 08 апреля 2025, 19:09

- |

ИИС открыт, вызов принят:)

Попробуем на длинной дистанции не уступить доходу по вкладам.

Как описывал ранее со стратегией разобрались, она максимально консервативна.

Планирую каждый месяц пополнять и посмотрим, что получится.

Буду периодически делать срезы и писать сюда результаты.

Сегодня закинул 100к и собрал портфель.

Если открыл бы вклад, через 5 месяцев получил 21,5% годовых.

( Читать дальше )

💼 Изменение в портфеле акций

- 08 апреля 2025, 18:17

- |

Раньше под одного эмитента в портфеле акций я мог отвести до 10%. По факту, такие доли были только у Сбера и Газпрома.

В рамках пересмотра стратегии я решил уменьшить максимальную допустимую долю на одного эмитента до 8%.

Основная причина: хочу снизить возможные последствия каких-то внезапных негативных событий отдельно взятого эмитента.

Чем меньше доля каждого эмитента в портфеле — тем незаметнее для всего портфеля будут отдельные внезапные проблемы этого эмитента (примеры таких непредсказуемых событий: индивидуальные налоги, пошлины, визит прокурора и пр.)

Уменьшать долю Сбера кажется странным решением, ведь у него такие классные отчеты. И с этим не поспоришь, как и не поспоришь с тем, что Газпрому и Транснефти после «классных отчетов» навешали дополнительные налоги. Да и про windfall tax со «сверхприбыли 2021-го» как-то все позабыли..

Но налоги — это «известное неизвестное», это уже есть в инфопространстве и в какой-то мере этот риск все равно закладывается в цены. Куда сложнее предугадать то, о чем никто сейчас даже не думает, какая-нибудь очередная БЯКА.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 08 апреля 2025, 11:28

- |

Московская биржа

Сбербанк

Газпром

Норникель

КЦ ИКС 5

Аэрофлот

Российский фондовый рынок на прошлой неделе реагировал на резкое падение цен на нефть в рублях, а также оставался под давлением неопределенности по геополитике.

Видим потенциал для восстановления котировок ключевых «фишек» и открываем позиции в сильных бумагах внутренних секторов. Предпочитаем пока ставить не очень высокие цели. Долю денежных средств сохраняем высокой — риски ухудшения новостного фона остаются высокими.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал