портфель

Управление портфелем пост 1

- 25 июня 2021, 16:44

- |

Знаю многие доросли до портфельных инвестиций и наступило время разобрать как можно ими управлять.

Рассмотрим две акции из двух различных секторов.

Пусть это будет Банковский и черная металлургия.

предположим сектор черных металлургов у вас в портфеле 15%

А банковский пусть 25%

у каждого свои.

Итак две акции НЛМК и Сбер пр.

какая идея управления:

Сокращать, наращивать на 50% при достижении крайних точек основного коридора.

1. этап строим отношение НЛМК /Сбер пр.

2. видим что появился основной коридор 0,6 -1,2 это 0,6 единиц хода одной акции СБер пр, так как мы делили НЛМК на Сбер пр.

3. Так как портфель не большой то пропускаем первые 2/3 движение и при достижении отношения 0,7 мы можем тремя частями перелиться из СБера пр в НЛМК распродав так к примеру треть портфеля по СБербанку.

на 0,7 первая часть

на 0,65 вторая часть

на 0,6 третью часть

4. Можно еще позаниматься с Банковским сектором

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Портфель

- 25 июня 2021, 03:39

- |

Аналитика: @SowaTrends

Робо-эдвайзер: @SowaSignals

Новости: @SowaNews

Идея в портфель

- 24 июня 2021, 06:22

- |

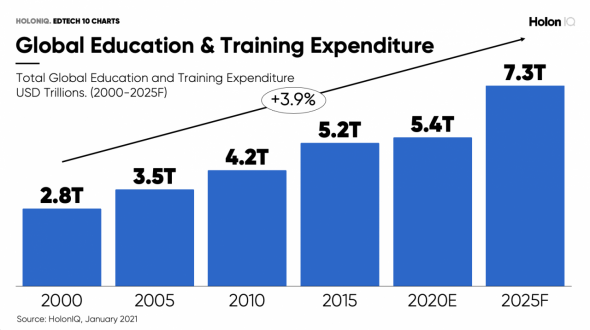

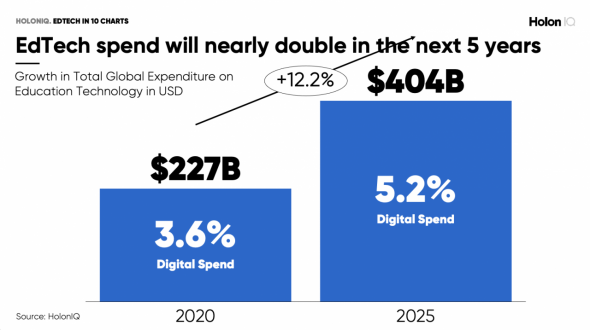

Мировой рынок он-лайн образования в 2020 году составил $227 млрд. По прогнозам к 2025 году он вырастет к 2025 году в 1,8 раза и достигнет $404 млрд. Но всё равно это составит лишь 5,2% от мирового рынка образования, который оценивается в $7,3 трлн.

( Читать дальше )

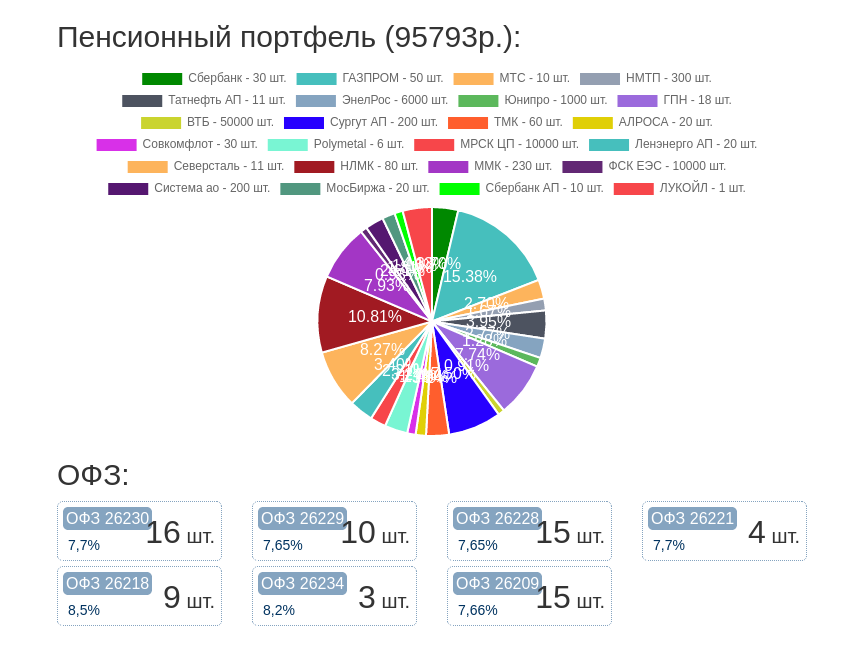

Что у меня в портфеле

- 16 июня 2021, 21:33

- |

Итак, как у меня на сегодня:

38% Портфель IPO

По риск менеджменту надо поменьше долю сделать, но рука пока не поднимается из-за доходности. (В 19 и 20 у меня было 398% и 410% годовых, в этом году пока 56% годовых.) Все заведенные средства я уже вывел отсюда в 20 году, продолжает инвертироваться только прибыли.

( Читать дальше )

Сколько кэша держать в портфеле акций в период благоприятной экономической обстановки? (ну как сейчас)

- 13 июня 2021, 17:49

- |

Сколько кэша держать в портфеле акций в период благоприятной экономической обстановки? (ну как сейчас)

Или надо держать хоть 10% в каких-то денежных суррогатах, типа FXMM или FXTB, на случай, если внезапно ливанёт, как в марте 2020, чтобы подобрать дешёвые фишки?

Спекулятивные акции и Инвестиционные акции.

- 12 июня 2021, 15:01

- |

Спекулятивные акции и Инвестиционные акции.

Никто не будет спорить, что акции нуждаются в сортировке и классификации.

Конечно, у каждого своя методика выбора акций, и я не намереваюсь навязывать тут свою, просто хочу ее описать.

Аксиомой является то, что акции обладают внутренней ценностью, в отличии от, например, крипты.

Эта внутренняя ценность акций привязана к финансовым показателям эмитента и к выплачиваемым дивидендам.

Дивидендная доходность акции — это случайный и непостоянный параметр, который не привязан вообще ни к чему.

( Читать дальше )

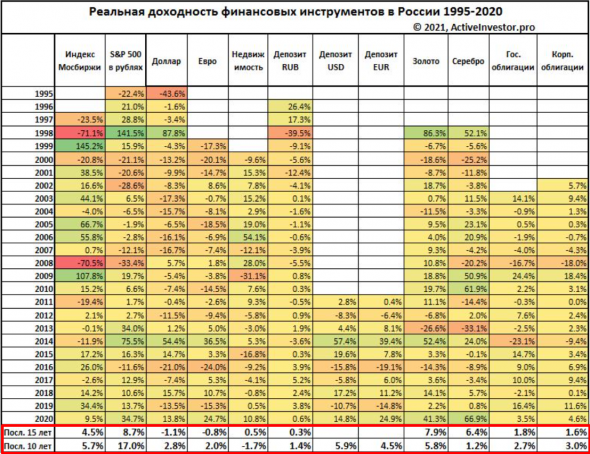

Так в чем же держать свои деньги?

- 09 июня 2021, 12:48

- |

Максимально упрощенно.

Есть две крайние сущности: Атака и Оборона

- Первая нужна, когда на рынке паника. Тогда инвесторы покупают подешевевшие акции или облигации.

- Вторая – когда на рынке эйфория. Тогда разумные инвесторы постепенно уходят в консервативные инструменты – краткосрочные гособлигации или драгметаллы.

Все остальное – не столь важно.

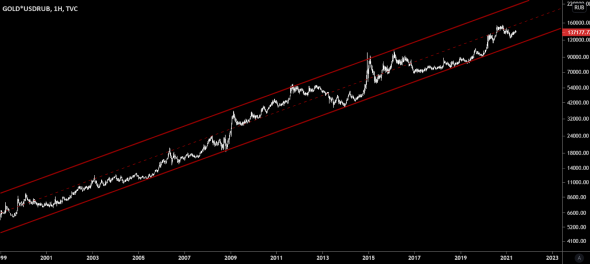

Если вам страшно и вы нуждаетесь в защите– купите золото:

график цены унции золота в рублях за 20 лет.

2. Если вы стали очевидцем паники на рынке долга или акций и у вас стальные нервы, – просто продайте часть золота и купите акции:

( Читать дальше )

1000 дней инвестиций - результаты

- 06 июня 2021, 00:29

- |

Если быть точным, то 1010 дней :)

Последние несколько месяцев были относительно удачными, свой вклад внесла большая доля в БСП. Также от БСП прилетят пока рекордные 21800 руб дивов, могло бы быть больше, но по 75 зафиксил часть ибо цена у зоны оферты на выкуп и цена на 20% выше этой зоны — немного разные риски.

Американский рынок пока в аутсайдерах, даже мне проиграл, а вот за РФ пока не угнаться

Прибыль по месяцам в %:

( Читать дальше )

На пенсию в 65. Что делать если 35 уже было?

- 04 июня 2021, 15:28

- |

Итак, немного о себе. Никаких конкретных цифр тут не будет, потому что как всегда кому-то они покажутся нищебродскими, кому-то и наоборот. Они не очень важны.

Мне ~35, я работаю в IT-компании в провинциальном городе. Зарплата выше средней по стране, но часть москвичей или рыночных гуру наверное развеселит.

Из личностных характеристик. Я безбожно консервативен в карьере, мне нравится жить в своем городе, не хочу ради большего дохода ехать в Мск. Не люблю достигаторства, руководить другими людьми, еще меньше люблю заниматься бизнесом, совсем другой психотип. Люблю, когда мне работу приносят и платят за нее деньги. Ну да, уважать особо не за что. Просто я такой и смирился.

Трачу я относительно немного. Повезло с супругой, которая тоже неприхотлива и скорее даже любит экономить.

Еще в отрочестве я очень сильно любил считать деньги. У меня была сберкнижка, на которую я ходил проставлять капитализацию процентов, этого можно было не делать, но сложный процент всегда меня возбуждал, чего уж там. Поэтому я ходил каждый месяц и потом дома проверял.

( Читать дальше )

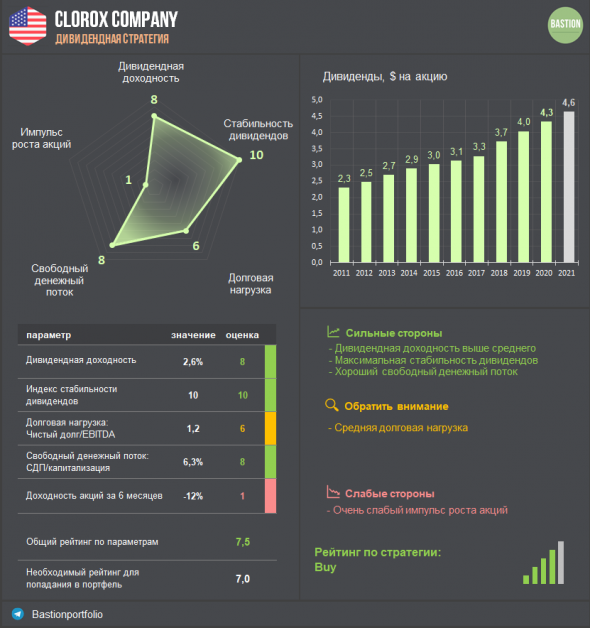

Обзор: Clorox повышает дивиденды 44-й год подряд

- 04 июня 2021, 11:27

- |

Clorox — один из крупнейших в мире производителей чистящих средств с годовой выручкой в $7,5 млрд. На этой неделе компания повысила квартальный дивиденд на ~5% до $1,16 на акцию. Годовая дивидендная доходность составляет 2,6%, выше среднего для рынка акций США. Насколько интересен профиль компании для дивидендной стратегии?

Продукция. История компании началась более 100 лет назад, когда 5 предпринимателей скинулись по $100, чтобы начать производство и продажу отбеливателя. Сейчас Clorox, помимо отбеливателя, имеет широкой портфель брендов, которые разделяются на сегменты:

— 41% выручки составляет сегмент «здоровье и благополучие», в который входят чистящие средства, салфетки, витамины и минералы.

— 27% — «продукция для домохозяйств»: мусорные мешки, пакеты, гриль

— 17% — «стиль жизни»: продукты питания, фильтры для воды и средства личной гигиены.

— 15% — «международный сегмент». Продажи на мировых рынках составляют небольшую долю от общей выручки и выделены в отдельное направление.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал