прогнозы

Обзор рынка акций за неделю (ФГ "Финам"). Инвесторы продолжают откупать американские и европейские рынки

- 31 октября 2022, 15:32

- |

На минувшей неделе фондовые рынки США и Европы продолжили рост. Ожидания касательно дальнейшего мягкого подхода ФРС к денежно-кредитному регулированию превалировали и усилились в среду после того, как Центробанк Канады увеличил ставку лишь на 50 б. п. вместо ожидаемых 75 б. п. ЕЦБ не преподнес рынкам сюрпризов и увеличил ставки до максимального уровня с 2009 года, просигнализировав о дальнейшем росте. Между тем Риши Сунак стал новым премьером Великобритании, а Илон Маск завершил сагу с приобретением Twitter. Текущая неделя будет крайне насыщена важными событиями: помимо заседания FOMC, внимание рынков будет сфокусировано на встрече Банка Англии, отчете по занятости в США, ИПЦ в еврозоне, а также продолжающемся сезоне корпоративных отчетностей.

Европейский центральный банк (ЕЦБ) по итогам заседания в четверг, 27 октября, принял решение об увеличении ставок на 75 б. п. Таким образом, базовая процентная ставка по кредитам была повышена до 2%, ставка по депозитам – до 1,5%, ставка по маржинальным кредитам – до 2,25%. Кристин Лагард на пресс-конференции дала понять, что регулятор не намерен ослаблять хватку в борьбе с инфляцией, которая в 5 раз превышает таргет, хотя многие аналитики заметили некоторое смягчение риторики относительно отдельных аспектов будущей денежно-кредитной политики в регионе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Жду выше американские акции и считаю рискованными уровни отечественных акций и нефти

- 26 октября 2022, 08:00

- |

Ударный вторник для отечественного рынка акций, рост в среднем на 3%. Параллельно – прирост американских индексов примерно на 1%

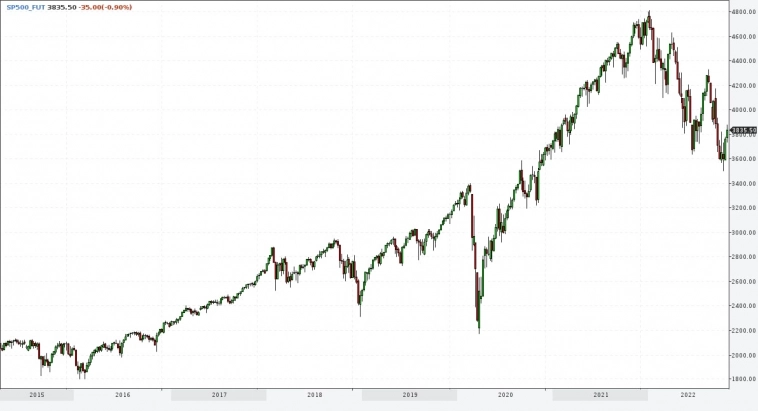

От американского рынка жду дальнейшего повышения. Думаю, рынок вблизи своего долговременного дна. Подтверждаю свою точку зрения от начала октября.

Аргументация простая. В мире, отягощенном геополитическими проблемами, потребление, скорее всего, будет сокращаться (острую фазу этого процесса мы наблюдаем в России), а потому инфляционный пик, вероятно, пройден. Ждать серьезного повышения ставки ФРС, наверно, не нужно. А рынок за время и инфляционного витка, и ужесточения ДКП просел более чем на 20%. Просадка относительно неглубокая, но долгая. И последнюю попытку роста рынка, с преодолением вверх заветных 3 800 п. по S&P 500 рассматриваю как перспективную, с протяженным во времени и динамике потенциалом. Да, за слабым потреблением следует слабая экономика, рынок этого не любит. Но в этом процессе должен бы появиться и слабый доллар. Что для рынка, возможно, перевешивающий аргумент.

( Читать дальше )

"Cash is Trash" or "Cash is King"?

- 25 октября 2022, 18:06

- |

- шанхайской фондовой биржи (SSE 50) — 42%;

- гонконгской фондовой биржи (HSI) — 51%;

- SP500 — 27%;

( Читать дальше )

2 недели назад считал, что S&P500 вырастет, а нефть упадет. И сегодня считаю так же

- 19 октября 2022, 07:05

- |

2 недели назад высказался о потенциале роста американских индексов и потенциале снижения нефти.

За это время оба потенциала себя никак не реализовали, несмотря на весьма резкие ценовые колебания. Нефть тогда стоила 89,2, а сегодня 90,5. Фьючерс на индекс S&P500 тогда был 3 725 п., сегодня 3760.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "Финам"). Доллар ослаб после выхода данных по инфляции в США

- 17 октября 2022, 13:46

- |

На прошедшей неделе индекс доллара показал подъем на 0,45% после подъема на 0,51% неделе ранее. Индекс DXY завершил неделю на отметке 113,2 п. Американская валюта ослабла после выхода данных, показавших, что инфляция в США в сентябре выросла больше, чем ожидалось, составив 8,2% (г/г) по сравнению с 8,3% (г/г) в августе и прогнозами от аналитиков в 8,1%. Ожидалось, что цифры по инфляции будут способствовать более резкому повышению процентных ставок ФРС. Но, возможно, некоторые инвесторы и аналитики посчитали, что худший из инфляционных шоков для экономики США уже миновал. Это привело сначала к обвалу, а потом к резкому росту на рынках акций и других рисковых активов в день публикации данных.

В середине октября индекс доллара торгуется у 20-летних максимумов после того, как протокол сентябрьского заседания FOMC показал, что руководство ФРС единогласно согласилось с необходимостью дальнейшего ужесточения денежно-кредитной политики.

Американская валюта замедлила рост, поскольку несколько членов FOMC все же отметили важность «калибровки темпов дальнейшего ужесточения для снижения риска для экономики США». ФРС пока намерена удерживать процентные ставки на более высоком уровне дольше, чем первоначально заявлялось, поскольку она борется с высокими уровнями инфляции в стране.

( Читать дальше )

Онлайн-митап: «Стратегия на IV квартал: что ждет рынки до конца года»

- 14 октября 2022, 14:07

- |

Уважаемые смартлабовцы!

Сегодня в 15:30 состоится онлайн-встреча, в ходе которой аналитики «Финама» представят инвестиционную стратегию на IV квартал 2022 года.

Участники встречи обсудят, что ждет мировую экономику, насколько вероятна глобальная рецессия, есть ли шансы на восстановление российского рынка и каковы перспективы рубля. Вы узнаете, какой торговый подход наиболее оптимален в сложившейся ситуации, а также сможете задать интересующие вас вопросы.

В онлайн-встрече участвуют:

- руководитель отдела макроэкономического анализа Ольга Беленькая,

- заместитель руководителя отдела анализа акций Игорь Додонов,

- ведущий аналитик Александр Потавин,

- директор по стратегии Ярослав Кабаков.

Модератор — пресс-секретарь «Финама» Максим Клягин.

Трансляция доступна по ссылке. Присоединяйтесь!

"Финам Митап". В поисках тихой гавани: как инвестировать в кризис

- 29 сентября 2022, 19:19

- |

Российские фондовые индексы в сентябре пережили максимальное с февральской просадки падение. Отечественный рынок находится под влиянием геополитических новостей и неопределенности в отношении дивидендных выплат после повышения пошлин и налогов для экспортеров сырья.

30 сентября в 15:00 мск состоится онлайн-митап «В поисках тихой гавани: как инвестировать в кризис». На нем будут рассмотрены сценарии дальнейшего развития ситуации на финансовых рынках, предложены оптимальные торговые стратегии и озвучены актуальные инвестиционные идеи.

- Дмитрий Александров, начальник управления аналитических исследований «ИВА Партнерс»

- Владимир Цыбенко, руководитель управления инвестконсультирования и финансового планирования ФГ «Финам»

( Читать дальше )

Продолжит ли падать фондовый рынок? (Думаю, нет) -> Но президент добавил вводных, так что хз

- 21 сентября 2022, 08:07

- |

Если не уходить от профессиональных тем, у меня со вчера один не оригинальный вопрос: упадет ли еще российский фондовый рынок? В первую очередь вопрос к рынку акций, но он актуален и для облигаций, в частности для ВДО.

Вчера, наблюдая на экране отвесное падение всего отечественного (кроме рубля), думал, что это избыточная реакция на неприятные для рынка, но все же предсказуемые факты, я о параде референдумов. Сегодня думаю так же.

Глупо полностью исключать вероятность нового падения. И всё-таки потенциала у него я не вижу. Эмоций много, но они в основном уже в ценах. Еще не настолько уверен в своих умозаключениях, чтобы, например, увеличить долю акций в индикативном портфеле PRObonds Акции. Но и продавать не считаю нужным.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Атор, друг! спасибо тебе за прогнозы!

- 20 сентября 2022, 15:29

- |

идем на 3100

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал