репо с цк

Тактика доверительного управления Иволги. Заработки в серой зоне

- 14 января 2025, 06:57

- |

0️⃣ Базовые предположения

• В декабре фондовый рынок России, и акции, и облигации, побывал в полноценной панике. Рост котировок после панических продаж (как и снижение облигационных доходностей) обычно имеет трендовую природу.

• Банки перестали галопировать по ставкам депозитов, рост доходности денежного рынка остановился вслед за приостановкой повышения ключевой ставки. Этого должно быть достаточно для смены тенденции перетока денег с фондового рынка в денежные инструменты.

• Инфляция, как представляется, теперь не главный макроэкономический индикатор для властей.

1️⃣ВДО

• Доходности снизились, но остаются высокими. Средняя доходность к погашению облигаций, входящих в наши портфели ВДО – около 35%, в 1,65 раза выше ключевой ставки. Это, как минимум, обеспечивает достаточный поток платежей. И покрывает упомянутую инфляцию.

• Мы вернулись к операциям покупки новых выпусков на первичном рынке и продаже их с премией на вторичном. Таких спекуляций мы избегали в течение второго полугодия 2024.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

АПРИ растет. Как минимум, в стратегии Иволги (37% годовых за 5,5 месяцев)

- 10 января 2025, 10:36

- |

Возобновляем публикацию портфеля «Иволга – АПРИ». Иволга Капитал была организатором IPO АПРИ. И мы следим за бумагой (Иволга в ней еще и маркетмейкер). Но больше – за эмитентом.

Поскольку вкладываться в российские IPO (и в IPO вообще) – дело беспокойное и обычно неблагодарное, мы ведем стратегию с этими акциями. • Примерно половина актива – лонг в акциях АПРИ, еще примерно половина – шорт во фьючерсе на Индекс МосБиржи. И еще есть денежная позиция, она в РЕПО с ЦК под актуальные ~23% эффективных годовых.

Получается даже как-то ровно. И индекс, и акция АПРИ ходят, как им вздумается в нестрогой корреляции. А в АПРИ еще и ликвидности — как в полноценном третьем эшелоне. Но по совокупности, пусть и на малых деньгах, график результата не очень-то и волатильный. А пока мы его не обновляли (с конца ноября по сегодня), он еще и подрос.

• По итогам 5,5 месяцев с момента IPO имеем 17% роста, или 37% годовых (с поправками на комиссии чуть меньше, но комиссий при минимуме операций тоже минимум). Будем наблюдать и надеяться на новые максимумы!

( Читать дальше )

Куда пойдет рынок акций?

- 10 января 2025, 07:07

- |

Прогнозы на год делать бессмысленно. Зачем делать что-то, в чем ошибаются почти все и почти всегда?

Взглянем на ближайшие перспективы. Даже не на перспективы, а на обстоятельства.

Обстоятельства такие. Индекс МосБиржи в конце декабря сделал один из самых сильных скачков в истории. После подобного вернуться в полноценный тренд снижения должно быть непросто. Неизвестно, оставит ли ЦБ ставку на 21%, снизит ее или повысит, однако банки перестали увеличивать депозитные ставки, появились снижения, чего давно-давно не было. Борьба с инфляцией, если мне не мерещится, перестала быть первым приоритетом экономической политики.

Сказанное – рынку в плюс.

В минус, не забываем, рост налогов. И перевод дивидендов в налоги. Снижение эффективности компаний. Да и неожиданности извне последние годы чаще толкали рынок вниз. Наверно, будут толкать и в будущем.

• Я бы из этого вывел, что акции в рублевом выражении, видимо, будут дороже. Но когда-то и без чудес роста.

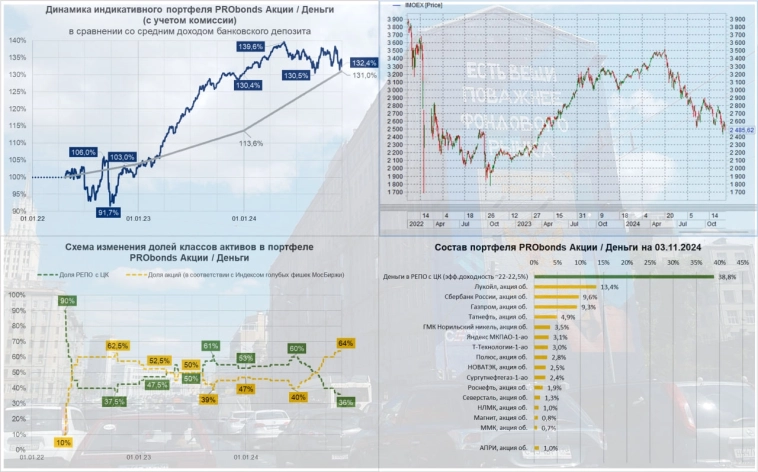

Соответственно. В нашем портфеле Акции / Деньги на рубли (в РЕПО с ЦК под эффективную ставку ближе к 23% годовых) приходится 36% активов. Денег было сильно больше в начале падения акций, затем вес акций медленно увеличивался. И сейчас, думается, акций достаточно.

( Читать дальше )

Портфель ВДО (13,7% за последние 365 дней) вновь карабкается по стене страха вверх

- 09 января 2025, 06:50

- |

Расхожая поговорка «рынок карабкается вверх по стене страха» применима к настоящему публичного портфеля PRObonds ВДО.

|Публичный портфель предполагает, что все его сделки публикуются до момента их совершения. Если вы им следуете, то должны получить аналогичный результат|

С одной стороны, страхов, действительно, достаточно. Это и возросшие ожидания дефолтов (в ближайший понедельник попробую показать, что страхи дефолтов преувеличены). И опасения, что долгое падение облигаций в любой момент возобновится.

С другой, портфель даже не карабкается, он бежит вверх. Скорость подъема непривычна. Подобное случалось на выходе из пике весны и осени 2022. Но тогда были и пике. Снижение портфеля в ноябре – декабре 2024 больше походит на локальное колебание.

Однако • от минимума 18 декабря до последней контрольной точки, 8 января, имеем +7,7%. В облигационных категориях – много.

• Сможет ли портфель продолжать рост?

• Пока видится, что сможет. Главный аргумент – доходность.

( Читать дальше )

Бедный юань!

- 26 декабря 2024, 07:09

- |

Или бедные мы, схватившиеся за него • 2 месяца назад. С того момента юаневое РЕПО с ЦК (денежный рынок в юанях на МосБирже), по совокупности, не порадовало ни процентом, ни ростом тела.

Бывает. • В Сводном портфеле PRObonds, куда мы собираем все свои торговые стратегии, на РЕПО с ЦК CNY приходится 7% активов. И теперь это единственные 7% вне рождественского отскока.

Но. Если не заниматься мелким самоуничижением… • Попробуйте купить доллары в московских обменниках. 20 декабря вступили в силу очередные санкции Минфина США, с долларами стало еще сложнее. С одной стороны, рубля теперь (должно быть) больше в расчетах, что для нас, россиян, плюс. С другой, он все менее конвертируем. Вроде бы первое противоречит второму. Не так сильно, если предположить, что курс рубля теряет еще частичку свободы.

В общем, • ничего хорошего в деградации рыночных механизмов ценообразования, в т. ч. валютного, не вижу. Управление курсом – кажущаяся неплохой тактика только на короткой дистанции. Валютные коридоры дорого стоят и в какой-то момент чреваты фатальными прорывами. Как • не вижу у рубля большого простора для укрепления. Ключевая ставка 21%, но доходности корпоративных облигаций, не идеальный, зато более рыночный индикатор стоимости денег – 30-40%.

( Читать дальше )

Рынок акций собирает камни

- 05 декабря 2024, 06:52

- |

• Дырка от бублика вам, а не дивиденды Газпрома (акции Газпрома -5% на торгах среды). Зачем удивляться очевидному? • Государство – мажоритарный акционер российской экономики – не видит прямой прибыли от своей собственности. Значит, обеспечит себя через косвенную, через налоги. Всё по-честному.

• Компании могут зарабатывать меньше, но платить будут столько же или больше. А за тех, кто сам нуждается, через бюджетные механизмы доплатят те, кому получше. Рыночная экономика с монособственником, если такая бывает, то выглядит примерно так.

Структура собственности сформировалась давно. И многим на фондовом рынке нравилась. Да, госкомпании не очень растут в цене, но исправно платят дивиденды. А вот идея рынка госакций с непредсказуемыми дивидендами (и без них) начала оформляться только 2022 году. Когда иностранные инвесторы закончились, а игры с корпоративными отчетностями начались.

И вполне оформилась.

• Когда в том же 2022 году ожидался некий «иранский сценарий», он ожидался в терминах фондового роста. В общем-то, этот сценарий и имеем. Только официальная инфляция ниже 10%, для целей чего ключевая ставка 21%. И девальвация рубля, который всё же не удалось избежать, происходит без роста цен на то, в чем нет повседневной необходимости, или импортной составляющей.

( Читать дальше )

Тактика доверительного управления Иволги. Девальвация, структурный кризис, юань, рубль, ВДО и акции

- 04 декабря 2024, 06:54

- |

0️⃣ 2 базовых предположения для распределения и управления активами, исходя из оценки обстоятельств:

• 1) рубль продолжит слабеть,

• 2) экономика от перегрева переходит к структурному кризису.

1️⃣ Денежный рынок в юанях.

В ноябре мы добавили в линейку доверительного управления стратегию ДУ РЕПО с ЦК CNY. Посчитали биржевые юани наиболее надежным способом валютной диверсификации. Юаневое РЕПО в отличие от рублевого не имеет четкой ставки размещения денег. • В ноябре средняя дневная ставка составляла ~10% годовых. В первые дня декабря она всего 2,3%.

У нас есть Сводный портфель, который объединяет основные стратегии управления. До ноября в нем по трети занимали 3 стратегии: ВДО, Акции / Деньги и рублевое РЕПО. Теперь 7% от портфеля приходится на РЕПО юаневое. И • доля юаня продолжит увеличиваться. Снижение ставки размещения компенсируется ростом самого юаня к рублю.

2️⃣ Рублевый денежный рынок (РЕПО с ЦК в рублях).

Здесь • однодневная ставка размещения ушла к 21%. Не вполне типично: обычно ставка денежного рынка чуть ниже ключевой, которая как раз 21%. Но, видимо, рубли востребованы. • Эффективная ставка (с реинвестированием ежедневного дохода), таким образом, превысила 23% годовых.

( Читать дальше )

Сводный портфель (9,4% за 12 мес). Теперь + юань, который нам помог

- 28 ноября 2024, 07:14

- |

Как и всё фондовое и биржевое, Сводный портфель PRObonds результатами не блещет. Напомним, Сводный портфель – арифметическое суммирование наших базовых портфелей: ВДО, Акции / Деньги, РЕПО с ЦК в рублях и юанях.

Имеем 9,4% за последние 12 месяцев. Однако без заметной просадки в последнее время. А на рынке просадок было в избытке. Но объединение разных подходов и активов до сих пор способно удерживать портфель от погружения.

С прошлой недели Сводный портфель стал пополняться юанями (базовый портфель – PRObonds РЕПО с ЦК CNY. История сделок, они всегда публикуются до момента довершения, в нашем телеграм-канале под соответствующим тегом #сделки.

Юани заняли 7% активов. В итоге могут занять 25%. Но для этого юань должен продолжать расти к рублю. Будет это или нет, мы не знаем. Если нет, если юань вовсе пойдет дешеветь, мы купили немного. Если да, позиция будет наращиваться, увеличивая участие в росте.

На верхней группе графиков видно, как «выстрелило» юаневое РЕПО. Сводный портфель накапливал позицию постепенно и получил от нее мало. Но получил плюс, который сделал его динамику ровнее в это неспокойное время.

( Читать дальше )

Ставки юаневого денежного рынка восстановились (11,9% годовых в ноябре)

- 21 ноября 2024, 07:02

- |

Юань продолжает если не галопировать по отношению к рублю, то точно рублю не проигрывать.

• Недавнее снижение ставок РЕПО с ЦК в юанях оказалось недолгим. Не задержавшись на 2-5%, они вернулись к более привычным 15-20% годовых. Средняя однодневная ставка с 1 по 19 ноября – 11,9%. Ниже октябрьской (15,3%), а тем более сентябрьской (40,1%). Но всё равно весьма агрессивна.

Та ситуация, когда писать особенно нечего. Всё интересное – на графиках. В формате портфелей PRObonds. • Юаневое РЕПО не просто впереди рублевого РЕПО или рублевого депозита, оно наращивает дистанцию опережения.

В прогнозах легче ошибиться, чем оказаться правым. Поэтому, • наблюдая за клинчем бюджетной и денежно-кредитной политик, ограничимся пожеланием рублю удачи.

Кстати, • рублевый денежный рынок, как видим, немного, но выигрывает у депозита (с учетом налоговых послаблений это справедливо только для крупных сумм). При долгом подъеме ключевой ставки так, в общем, и должно быть. Депозиты на подъем реагируют медленнее, даже с поправкой на опережающие предложения банков.

( Читать дальше )

Доверительное управление в Иволге. 1,2 млрд р., средняя доходность «на руки» за последние 12 мес – 13,4%. Добавление юаня и повышение минимума до 6 млн р.

- 19 ноября 2024, 06:47

- |

Ежемесячный срез результатов доверительного управления в Иволге.

Активы ДУ, несмотря на давление со стороны депозитов, вернулись к росту. • Прирост октября – 38 млн р., до 1 213 млн. Сентябрь закрывали с 1 1 75 млн, а 2023 год – с 1 166 млн р.

• Средняя доходность всех счетов под управлением за последние 12 месяцев, с ноября 2023 по октябрь 2024 – 13,4% «на руки» (после вычета комиссий и НДФЛ 13%). Это меньше средней ставки депозита: она за тот же период – 15,9%.

Но • на длинном отрезке времени мы оставляем депозит далеко позади (см. нижний левый график).

• Чуть более половины активов – портфели высокодоходных облигаций (стратегия ДУ ВДО). Правда, в их составе 40-45% — рубли в РЕПО с ЦК. Эффективная ставка для размещения рублей сейчас – 22,5-23% годовых. Рынок настраивает на осторожность.

• Остальная почти половина активов примерно поровну поделена между денежным рынком (стратегия ДУ РЕПО с ЦК) и Сводными портфелями. В ДУ Сводный портфель объединены ВДО, акции и денежный рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал